Как провести годовой перерасчет НДФЛ в 2015 году

Хмелевская Оксана, эксперт по вопросам оплаты труда, o.khmelevska@buhgalter911.com

Пробежка по основным правилам перерасчета

Правила проведения годового перерасчета по НДФЛ не перестают радовать своим постоянством. Поэтому нам не составило труда определить самые насущные вопросы налоговых агентов и привести их в таблице.

Вопрос |

Ответ |

Кто проводит перерасчет? |

Работодатели — юридические и самозанятые лица (в том числе ФЛП), которые использовали труд физлиц по трудовым договорам (контрактам) |

Когда проводят годовой перерасчет? |

Буквально под бой новогодних часов. Перерасчет по итогам 2015 года необходимо провести в декабре 2015 года (формально при начислении зарплаты в последний день месяца) |

Какова цель перерасчета? |

Проверить, правильно ли удержан НДФЛ с доходов, начисленных работнику в течение определенного календарного периода |

За какой период проводят годовой перерасчет? |

С момента проведения последнего перерасчета (по результатам предыдущего (2014) года или за другой период) по декабрь 2015 года (включительно). А если работник был принят в 2015 году? По нему перерасчет проводят при начислении зарплаты за декабрь 2015 года за период с месяца приема к вам на работу |

По каким работникам проводится перерасчет |

По наемным работникам, числящимся у работодателя по состоянию на 31.12.2015 г., в том числе и по тем, которые не пользовались правом на НСЛ |

Нужно ли «ворошить» доходы уволенных работников? |

Нет, по ним вы должны были сделать перерасчет при проведении окончательного расчета |

Какие доходы участвуют в обязательном перерасчете? |

В обязательном годовом перерасчете принимает участие только заработная плата и приравненные к ней согласно НКУ выплаты (признак дохода в Налоговом расчете по форме № 1ДФ — «101») |

Как отразить результаты перерасчета в бухучете? |

Сумму недоплаты НДФЛ, выявленную при перерасчете и удерживаемую с работника, отражают проводкой: Дт 661 — Кт 641/НДФЛ. Сумму переплаты НДФЛ, подлежащую возврату работнику, — Дт 661 — Кт 641/НДФЛ (методом «красное сторно») |

Нужно ли при доудержании НДФЛ учитывать ограничение по ст. 128 КЗоТ? |

Да, такое ограничение необходимо учитывать. Это подтверждают и налоговики. Общая сумма отчислений из зарплаты работника, напомним, не должна превышать 20 % «чистой» суммы зарплаты, а в случаях, отдельно предусмотренных законодательством, — 50 или 70 % |

Как отразить результаты перерасчета в форме № 1ДФ? |

Результаты перерасчета отражают в форме № 1ДФ за тот отчетный квартал, в который входит месяц проведения перерасчета. Если выявлена: — недоплата, показатели гр. 4 и 4а увеличивают на сумму фактически доудержанного с работника НДФЛ; — переплата, показатели гр. 4 и 4а уменьшают на сумму фактически возвращенного работнику НДФЛ |

При перерасчете выявлены ошибки в суммах удержанного налога. Будут ли штрафы, если исправиться через уточняющую форму № 1ДФ? |

Если вы в ходе перерасчета за 2015 год самостоятельно выявили ошибки и исправили их через уточняющий Налоговый расчет по форме № 1ДФ, то к вам не должен применяться ни 3 % «самоштраф» по п. 50.1 НКУ, ни штраф в размере 510 (1020) грн. по п. 119.2 данного Кодекса. На это прямо указывают нормы этих пунктов. Заметим: если недоплата/переплата НДФЛ возникла в связи с разброской переходящих выплат или доначислением, то уточненку не подают. Примеры ошибок и их исправления вы найдете в журнале «Бухгалтер 911», 2015, № 49, с. 9 |

Предусмотрена ли финансовая ответственность за непроведение годового перерасчета по НДФЛ? |

Нет, не предусмотрена. Но не проводить его вообще мы бы вам не советовали. Ведь, проводя перерасчет, вы, по сути, еще раз перепроверяете себя и можете избежать штрафов при самоисправлении. Если же ошибки выявят налоговики, то начислят штраф по п. 119.2 НКУ (510 (1020) грн.), а при недоплате НДФЛ еще и штраф в размере 25 (50, 75) % суммы налога, подлежащей уплате в бюджет (ст. 127 НКУ), пеню за весь период просрочки уплаты (ст. 129 НКУ), админштраф от 34 до 51 грн. (ст. 1634 КоАП) |

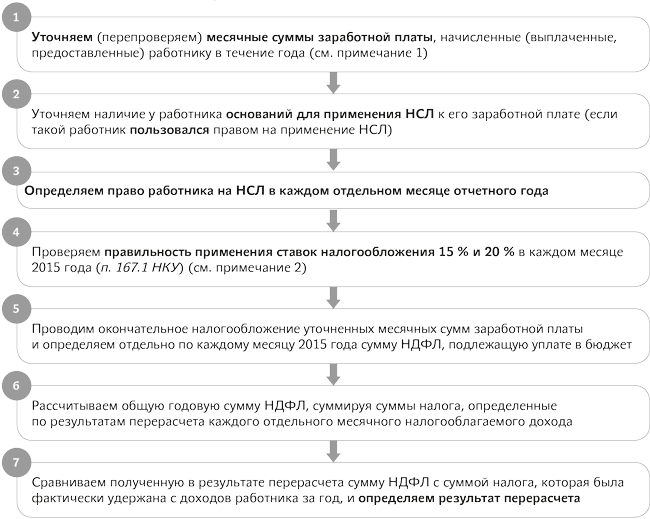

Гид по перерасчету

Приведем пошаговый алгоритм проведения перерасчета.

Примечание 1. Если в периоде, за который проводим перерасчет:— доначислялись суммы за предыдущие налоговые периоды (месяцы), то при проведении перерасчета суммы доначислений относим к соответствующим месяцам, за которые проводилось доначисление (см. письмо ГФСУ от 19.08.2015 г. № 7682/6/99-99-17-03-03-15);

— начислялись «переходящие» выплаты (отпускные и больничные), то суммы таких выплат или их части относим к соответствующим месяцам, за которые они были начислены (абз. 3 п.п. 169.4.1 НКУ).

А вот если работнику в течение отчетного года начислялись и выплачивались выплаты за налоговые периоды, отличные от месячного (например, премии за квартал, полугодие, год), для целей перерасчета их не распределяем по месяцам, за которые они были начислены. Такие выплаты относим к месяцу их начисления.

Примечание 2. В 2015 году ставка 15 % применялась к базе налогообложения зарплаты (ее части), сумма которой за месяц не превышает 12180 грн., а ставка 20 % — к части базы налогообложения, превышающей эту величину.

Пример из практики

Последний штрих для закрепления материала — числовой пример.

Пример. ООО «Сюрприз» проводит годовой перерасчет по НДФЛ по работнику Игнатенко И.И. (налоговый номер — 2355321448). В январе его заработная плата с учетом занатости (на 0,5 ставки) составляла 1000,00 грн. Работник пользовался правом на НСЛ в размере, установленном п.п. 169.1.1 НКУ (в 2015 году — 609 грн.). В 2015 году право на такую льготу (609 грн.) имели работники, чья заработная плата за месяц не превышала 1710 грн.

С 01.02.2015 г. оклад Игнатенко И. И. согласно штатному расписанию был повышен и составил 3200 грн. Но с учетом режима работы (на 0,5 ставки) за полностью отработанный месяц ему начислялась зарплата в размере 1600 грн.* С 30 марта по 6 апреля 2015 года (включительно) работник находился в отпуске. Общая сумма отпускных составила 331,04 грн., из них за дни марта 2015 года — 82,76 грн., за дни апреля — 248,28 грн.

* Февраль 2015 года стал новым базовым месяцем для проведения индексации вместо ноября 2014 года.

В сентябре 2015 года работнику была доначислена сумма индексации за период с мая по август 2015 года (зарплату в указанном периоде необходимо было индексировать (базовый месяц — февраль 2015 года), однако индексация ошибочно не начислялась). Общая сумма доначисленной в сентябре 2015 года индексации с учетом занятости работника составила 580,38 грн., в том числе за май — 65,77 грн., за июнь — 160,17 грн., за июль —177,22 грн., за август — 177,22 грн. Сумма индексации за сентябрь — 200,50 грн.

С 01.10.2015 г. оклад Игнатенко И. И. был повышен на 500 грн. (до 3700 грн.) и он был переведен в режим полного рабочего дня. В связи с тем что октябрь 2015 года стал базовым месяцем, причем сумма повышения оклада превысила сумму текущей индексации, индексация в октябре — декабре 2015 года не проводилась.

Данные о доходах работника за период январь — декабрь 2015 года приведены в таблице ниже.

Перерасчет по работнику Игнатенко И. И. за 2015 год

Расчетный период |

Факт, грн. |

Перерасчет, грн. |

|||||||

сумма начисленной зарплаты |

ЕСВ в части удержаний |

НСЛ |

НДФЛ |

уточненная сумма зарплаты |

ЕСВ в части удержаний |

НСЛ |

НДФЛ по результатам перерасчета |

результат перерасчета (гр. 9 - гр. 5) |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

Январь |

1000,00 |

36,00 |

609,00 |

53,25 |

1000,00 |

36,00 |

609,00 |

53,25 |

— |

Февраль |

1600,00 |

57,60 |

609,00 |

140,01 |

1600,00 |

57,60 |

609,00 |

140,01 |

— |

Март |

1778,661 |

64,04 |

— |

257,19 |

1530,383 |

55,09 |

609,00 |

129,94 |

-127,25 |

Апрель |

1295,24 |

46,63 |

609,00 |

95,94 |

1543,524 |

55,57 |

609,00 |

131,84 |

35,90 |

Май |

1600,00 |

57,60 |

609,00 |

140,01 |

1665,775 |

59,97 |

609,00 |

149,52 |

9,51 |

Июнь |

1600,00 |

57,60 |

609,00 |

140,01 |

1760,17 |

63,37 |

— |

254,52 |

114,51 |

Июль |

1600,00 |

57,60 |

609,00 |

140,01 |

1777,22 |

63,98 |

— |

256,99 |

116,98 |

Август |

1600,00 |

57,60 |

609,00 |

140,01 |

1777,22 |

63,98 |

— |

256,99 |

116,98 |

Сентябрь |

2380,882 |

85,71 |

— |

344,28 |

1800,50 |

64,82 |

— |

260,35 |

-83,93 |

Октябрь |

3700,00 |

133,20 |

— |

535,02 |

3700,00 |

133,20 |

— |

535,02 |

— |

Ноябрь |

3700,00 |

133,20 |

— |

535,02 |

3700,00 |

133,20 |

— |

535,02 |

— |

Декабрь |

3700,00 |

133,20 |

— |

535,02 |

3700,00 |

133,20 |

— |

535,02 |

— |

Итого по 2015 году |

25554,78 |

919,98 |

Х |

3055,77 |

25554,78 |

919,98 |

— |

3238,47 |

182,70 |

1 Сумма зарплаты за фактически отработанные 19 дней марта (1447,62 грн.) и отпускных за март — апрель (331,04 грн.). 2 Сумма зарплаты за сентябрь (1600,00 грн.), индексации за сентябрь (200,50 грн.) и доначисленной индексации за май — август (580,38 грн.). 3 Сумма мартовской зарплаты (1447,62 грн.) и отпускных, начисленных за 2 календарных дня марта (82,76 грн.). 4 Сумма апрельской зарплаты (1295,24 грн.) и отпускных, начисленных за 6 календарных дней апреля (248,28 грн.). 5 Здесь и ниже сумма зарплаты (1600,00 грн.) и индексации за соответствующий месяц (май, июнь, июль, август). |

|||||||||

По результатам годового перерасчета выявлена сумма недоплаты по НДФЛ в размере 182,70 грн. Можно ли всю эту сумму удержать с декабрьского дохода работника? Давайте посчитаем.

Доход работника за декабрь 2015 года равен 3700 грн. С этого дохода необходимо удержать НДФЛ в сумме 535,02 грн., ЕСВ — 133,20 грн. и ВС (его суммы в таблице не отражены, поскольку не влияют на результат перерасчета) — 55,50 грн. (3700 грн. х 1,5 %).

«Чистый» заработок работника равен:

3700 - 535,02 - 133,20 - 55,50 = 2976,28 (грн.).

Чтобы выполнить требования ст. 128 КЗоТ, рассчитаем предельную сумму отчислений, которая может быть удержана с декабрьского дохода работника:

2976,28 х 20 : 100 = 595,26 (грн.).

Сумма недоплаты по НДФЛ (182,70 грн.) не превышает допустимой величины отчислений, поэтому всю ее можно удержать с дохода работника за декабрь 2015 года.

В Налоговом расчете по форме № 1ДФ за 4 квартал 2015 года по работнику с признаком дохода «101» в гр. 3 и 3а будет указано 11100 грн. (3700 + 3700 + 3700), а в гр. 4 и 4а — 1787,76 грн. (535,02 + + 535,02 + 535,02 + 182,70):

Фрагмент Налогового расчета по форме № 1ДФ за 4 квартал 2015 года

1 |

2 |

3а |

3 |

4а |

4 |

5 |

6 |

7 |

8 |

9 |

||||

19 |

2355321448 |

11100 |

00 |

11100 |

00 |

1787 |

76 |

1787 |

76 |

101 |

— |

— |

— |

— |

<…> |

||||||||||||||

- Прочее

- /