08.07.16 00:27

Печатать

Звітність підприємця при зміні групи єдиного податку або системи оподаткування

Зміна системи оподаткування або зміна групи єдиного податку часто призводять до штрафних санкцій через неподання звітності. У такі «перехідні» моменти підвищується вірогідність не здати необхідну звітність і отримати штрафні санкції.

- Обов'язкова зміна групи платників єдиного податку

- Добровільна зміна групи платників єдиного податку

- Які звіти потрібно здати при зміні групи єдиного податку?

- Обов'язковий перехід на загальну систему оподаткування

- Добровільний перехід зі спрощеної системи оподаткування на загальну систему оподаткування

- Які звіти повинен здати підприємець при зміні системи оподаткування?

Зміна системи оподаткування або зміна групи платника єдиного податку шляхом переходу з однієї групи в іншу здійснюється як в обов'язковому порядку, так і у добровільному за бажанням платника податків. У першому випадку причиною переходу є недотримання правил перебування на єдиному податку, наприклад, перевищення річного доходу групи підприємця; у другому - його бажання оптимізувати параметри своєї роботи за обсягом доходу, чисельності найманого персоналу, видам діяльності і рівню оподаткування. Розглянемо всі нюанси переходу між групами і системами оподатковувань, і визначимо, які звіти потрібно здавати в кожному з них.

Обов'язкова зміна групи платників єдиного податку

Обов'язкова зміна групи регламентована п.293.8 ПКУ, згідно з яким, при перевищенні в звітному кварталі встановленого обсягу доходу та кількості найманих працівників відповідної групи, наступають наступні наслідки для платників єдиного податку:

Платники 1, 2 груп єдиного податку в наступному кварталі за своєчасно поданими ними заявами переходять нa застосування ставки єдиного податку, встановленої для 3 групи спрощеної системи оподаткування.

Заява подається не пізніше 20 числа місяця, наступного зa звітним кварталом, в якому допущене перевищення обсягу доходу. Платник єдиного податку - фізична особа, може з нижчої групи перейти у вищу за умови, що фактичний обсяг доходу є меншим, ніж в обраній ним новій групі.

За бажанням, підприємець може відмовитися від єдиного податку та перейти на загальну систему оподаткування.

Добровільна зміна групи платників єдиного податку

Групу єдиного податку можна змінювати раз в квартал (тобто 4 рази на рік), подавши відповідну заяву за 15 календарних днів до початку наступного кварталу. Переходи можливі з нижчих до вищих груп і навпаки, а також «перестрибування» через групу, наприклад, перехід з першої групи безпосередньо в третю, минаючи другу.

Коли дохід виріс, і потрібно збільшити чисельність найманих працівників, підприємець може перейти на вищу групу єдиного податку з більш широкими можливостями, а якщо доходи безповоротно впали - на нижчу. Для того, щоб Ваш вибір був правильним, ознайомтеся з характеристиками і умовами кожної з груп «Єдиний податок 2016 надано в таблицях».

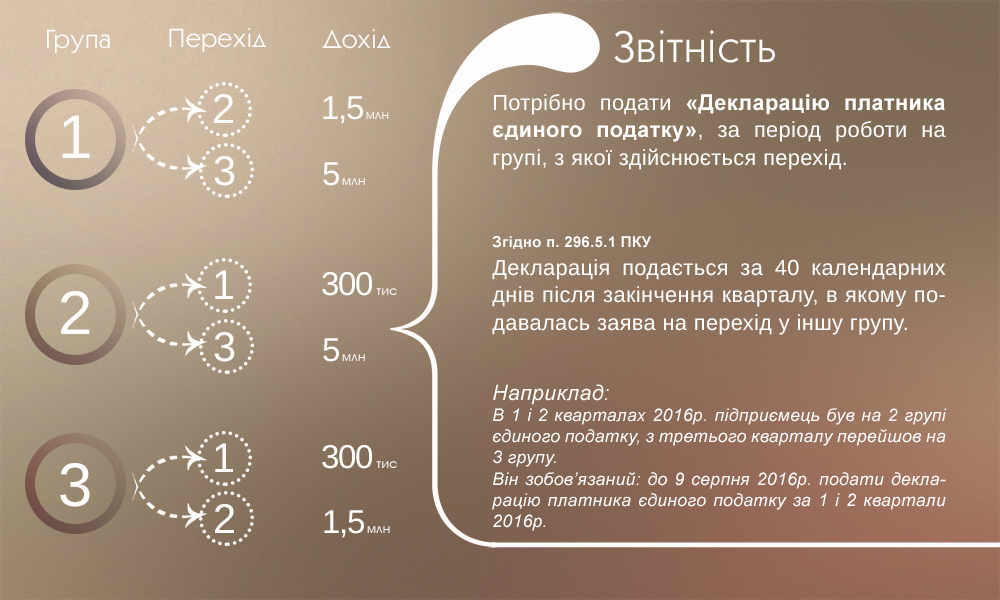

Які звіти потрібно здати при зміні групи єдиного податку?

Обов'язковий перехід на загальну систему оподаткування

Перехід обов'язково здійснюється при порушенні правил роботи на єдиному податку, а саме:

- перевищення ліміту річного доходу;

- перевищення кількості співробітників;

- недотримання роботи по КВЕД;

- несплата або неповна сплата єдиного податку до бюджету протягом двох послідовних кварталів.

Усі хто перевищили допустимий обсяг обороту повинні сплатити від суми перевищення доходу єдиний податок за збільшеними ставками:

- фіз. особи 1, 2 груп сплачують податок 15% від суми перевищення;

- фіз. особи та юр. особи на 3 групі - в розмірі подвійної ставки, встановленої для цієї групи, відповідно 6% пpи сплаті ПДВ і 10% при роботі без ПДВ.

Податок за перевищення обсягу доходу сплачується протягом 10 календарних днів після закінчення граничного строку подання податкової декларації зa податковий квартал. Таку декларацію здають також платники першої групи.

.Платники податків, які відмовилися від переходу в іншу групу, також і всі платники податків, які перевищили максимальний обсяг доходу 5 млн. гpн., зобов'язані перейти на загальну систему оподаткування з 1 числа місяця, наступного за кварталом, в якому допущено перевищення

Заява про відмову від спрощеної системи оподаткування подається протягом 20-ти календарних днів після кварталу, в якому відбулося перевищення ліміту.

Добровільний перехід зі спрощеної системи оподаткування на загальну систему оподаткування

Застосування спрощеної системи оподаткування є добровільним, тому всякий "спрощенець" може відмовитися від даної системи, і перейти на загальні умови сплати податків за ставкою 18%.

Перейти на загальний режим можна з будь-якого кварталу 1 раз на рік.

Тому, навіть якщо платник податків надумав змінити режим в лютому, йому все одно за загальним правилом доведеться допрацювати на ССО до кінця кварталу та лише з наступного кварталу перейти на загальну систему. Це можна зробити 1 раз на рік.

Які звіти повинен здати підприємець при зміні системи оподаткування

Для того, щоб не потрапити на штрафи при переході на іншу систему оподаткування або при зміні групи єдиного податку, існує 5 золотих правил:

1. Перед тим як прийняти рішення змінити групу або систему оподаткування, краще проконсультуватися з професіоналом.

2. Правильно заповніть «Заяву про застосування спрощеної системи оподаткування».

3. Вчасно подайте заяву в податкову службу (терміни подачі ми описували в кожному з пунктів).

4. Отримайте підтвердження про те, що зміни внесені в реєстр платників єдиного податку. Отримати підтвердження можливо також і в письмовій формі, подавши офіційний запит в фіскальну службу, у якій стоїте на обліку. Витяг видається безкоштовно.

5. Подайте всі необхідні звіти після переходу.

Рубрика:

Комментарии

Платники податків, які відмовилися від переходу в іншу групу, також і всі платники податків, які перевищили максимальний обсяг доходу 5 млн. гpн., зобов'язані перейти на загальну систему оподаткування з 1 числа місяця, наступного за кварталом, в якому допущено перевищення

Платники податків, які відмовилися від переходу в іншу групу, також і всі платники податків, які перевищили максимальний обсяг доходу 5 млн. гpн., зобов'язані перейти на загальну систему оподаткування з 1 числа місяця, наступного за кварталом, в якому допущено перевищення Перейти на загальний режим можна з будь-якого кварталу 1 раз на рік.

Перейти на загальний режим можна з будь-якого кварталу 1 раз на рік.