Каждый единоналожник желает знать, как вести Книгу учета доходов

Как продлить Книгу учета доходов?

Когда Книга учета доходов заканчивается или предприниматель меняет место прописки (т. е. становится на учет в новой налоговой), он должен зарегистрировать новую Книгу учета доходов (категория 107.07 ЗІР). Как это сделать?

Порядок № 5791 на этот счет предельно краток: в случае регистрации новой Книги в течение года записи в ней продолжаются нарастающим итогом, а предыдущая Книга остается у самого предпринимателя (п.п. 4 п. 3 Порядка № 579).

Но как зарегистрировать новую Книгу? Прямых указаний нет. Соответственно, регистрировать новую Книгу учета доходов нужно точно так же, как и самую первую Книгу (п.п. 1 п. 3 Порядка № 579):

1) подать налоговикам по месту прописки чистую Книгу учета доходов (прошнурованную и пронумерованную);

2) на титульном листе Книги указать Ф. И. О. предпринимателя, его ИНН, налоговый адрес.

Или серию и номер паспорта для тех, кто отказался от ИНН.

В то же время на практике фискалы порой добавляют свои требования, которые тоже приходится учитывать:

— бывает, что при регистрации Книги учета доходов требуют сделать дополнительные записи вроде: «продолжение Книги ____». Поэтому, направляясь к налоговикам с новой Книгой, не поленитесь захватить с собой ручку, которой вписывали на «титулку» свои Ф. И. О., ИНН, адрес — возможно, на месте вам придется дописать туда дополнительную информацию;

— в некоторых налоговых при регистрации новой Книги требуют предъявить старую. Но даже если вы и подадите налоговикам старую Книгу, помните, что они обязаны вам ее вернуть, так как хранить ее должен именно предприниматель (п. 7 Порядка № 579);

— в некоторых налоговых (опять же, не повсеместно) требуют, чтобы предприниматель сначала подал заявление с просьбой зарегистрировать Книгу, и только после этого ее регистрируют. Опять же в самом Порядке № 579 ни о каком заявлении речь не идет. Но идти на конфронтацию с налоговиками из-за такой мелочи точно не стоит.

Форму заявления опять же найдете на стенде в своей налоговой.

Зарегистрировать Книгу учета доходов налоговики обязаны бесплатно, в тот же день, когда вы к ним обратитесь (категория 107.07 ЗІР, информационная карточка админуслуги № 17-01 (http://sfs.gov.ua/diyalnist-/admin-poslugi)). Но на практике эта процедура может затянуться, ведь в Порядке № 579 конкретный срок регистрации Книги не указан  .

.

Можно ли зарегистрировать Книгу удаленно?

Такой вопрос волнует предпринимателей, которые прописаны в одном месте, а работают и живут совсем в другом. Конечно, им не хочется ехать в налоговую по месту прописки для того, чтобы зарегистрировать новую бумажную Книгу. Но, увы, сделать это, не посещая налоговиков, вряд ли получится.

Опять же это не касается электронной книги, которая только «по удаленке» и регистрируется.

В информационной карточке админуслуги № 17-01 указано, что Книга учета доходов подается лично предпринимателем или уполномоченным лицом в налоговый орган по основному месту учета (т. е. по прописке).

Своеобразным лайфхаком для некоторых предпринимателей может стать обращение в центр предоставления административных услуг. К примеру, если вы стоите на учете в Харьковской области, а деятельность осуществляете в г. Харькове, то можете зарегистрировать Книгу прямо в г. Харькове. Для этого достаточно посетить Региональный центр предоставления админуслуг и сдать туда Книгу для регистрации.

По крайней мере налоговики говорят о такой возможности (http://kh.sfs.gov.ua/media-ark/news-ark/309770.html).

Итоги в Книге не подводились годами: как исправить?

Предприниматель заполнял Книгу учета доходов, но не подводил итоги за месяц, квартал и год. Это длилось в течение двух лет (2016 и 2017). Стоит ли исправляться и как?

Если в вашей Книге есть несколько свободных листов в запасе, можно исправиться. В п. 3 Порядка № 579 сказано, что исправления вносятся путем осуществления новой записи (с указанием положительного или отрицательного значения), которая заверяется подписью предпринимателя2.

2 Подробно об исправлениях в книгах учета предпринимателей найдете в статье «Бой ошибкам в книгах учета предпринимателей» (журнал «Бухгалтер 911», 2017, № 12).

В нашем случае итоги вообще не подводились, поэтому нужно будет довнести записи об итогах. При этом Порядок № 579 требует подводить итоги за месяц, квартал и год.

Хотя некоторые выводят его и за полугодие, 9 месяцев.

Не забывайте, что с 28.07.2015 г. записи в графе 2 (в том числе и итоги) разбиваются на «нал» и «безнал», т. е. каждый итог будет записан тремя строками: 1) итого; 2) в том числе нал; 3) в том числе безнал.

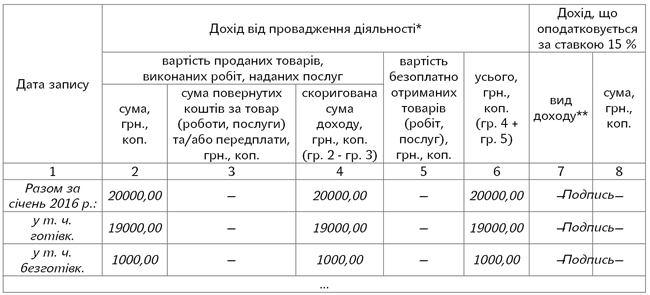

Итоги отражаются, к примеру, так: «Разом за березень 2016: 2000,00,

у т. ч. готівк. — 1000,00;

у т. ч. безготівк. — 1000,00».

Если в вашей Книге есть достаточно пустых строчек, а у вас — желание исправиться — вперед  . Вот как исправление будет выглядеть в Книге учета доходов (фрагмент). При этом «+», считаем, лучше не ставить (дабы налоговики действительно не начали плюсовать доход к уже отраженному по итогам дня).

. Вот как исправление будет выглядеть в Книге учета доходов (фрагмент). При этом «+», считаем, лучше не ставить (дабы налоговики действительно не начали плюсовать доход к уже отраженному по итогам дня).

Если же в вашей Книге недостаточно места или вы не хотите заморачиваться со вписываением всех итогов, вас может ждать лишь админштраф по ст. 1641 КУоАП за неправильное ведение учета доходов и расходов: 51 — 136 грн.

Поскольку все наличные поступления вы вовремя записывали в Книгу, то штраф за неоприходование наличных вам «не светит»  .

.

Книгу заполняли в «нулевые» дни: опасно ли?

В п. 5 Порядка № 579 сказано, что «Записи в Книге выполняются по итогам рабочего дня, в течение которого получен доход…». Из этого следует, что заполнять Книгу учета доходов в те дни, когда дохода не было, не нужно. Фискалы дают такой же совет (категория 107.07 ЗІР).

Но что же делать, если Книгу все-таки заполняли (ставили дату и оставляли пустую строку), причем так поступали в течение нескольких лет?

Исправить эту ошибку не представляется возможным  , так как:

, так как:

1) исправление через зачеркивание в Книге учета доходов не предусмотрено;

2) сделать какую-либо компенсирующую запись тоже невозможно, так как строка была и остается пустой (нечего добавить или убавить).

В таком случае мы бы посоветовали предпринимателю поставить прочерки во всех пустых строках, где стоит только дата (так как дохода вообще не было). Такой вариант заполнения Книги хотя и не совсем соответствует Порядку № 579, но все же, на наш взгляд, вполне допустим, так как не искажает информацию о ежедневных доходах предпринимателя.

Вместе с тем не исключено, что особо рьяные контролеры могут за такие «выкрутасы» оштрафовать  единоналожника по ст. 1641 КУоАП (штраф за неверное ведение учета доходов составляет 51 — 136 грн.). Впрочем, ввиду безобидности нарушения, в данном случае справедливо было бы применять не штраф, а предупреждение, предусмотренное все той же ст. 1641 КУоАП.

единоналожника по ст. 1641 КУоАП (штраф за неверное ведение учета доходов составляет 51 — 136 грн.). Впрочем, ввиду безобидности нарушения, в данном случае справедливо было бы применять не штраф, а предупреждение, предусмотренное все той же ст. 1641 КУоАП.

Не разбивали доход на «нал» и «безнал»

Предприниматель все время торговал за наличные, а в конце прошлого года добавился еще и безналичный доход. При этом разбивку дохода на «нал» и «безнал» он не делал вообще. Можно ли подправить записи сейчас, уместив разбивку на «нал» и «безнал» в заполненных строках (одной строкой)?

Обязательная разбивка дохода на «нал» и «безнал» в Книге учета доходов появилась 28.07.2015 г., когда вступила в силу новая редакция Порядка № 579:

«…в графах 2 — 6 ежедневно отражается доход… с суммарным итогом за месяц, квартал, год, в частности полученная сумма средств за проданные товары, выполненные работы, оказанные услуги… в денежной форме (отдельно в наличной и безналичной), материальной или нематериальной форме».

При этом данную норму (п.п. 2 п. 6 Порядка № 579) можно трактовать по-разному: либо разбивку дохода на «нал» и «безнал» надо делать ежедневно, либо достаточно «разбивать» только итоги (за месяц, квартал, год).

Естественно, налоговики — «за» ежедневную разбивку. Мы тоже советовали вести Книгу именно так3.

3 Сразу после появления новой формы Книги мы рекомендовали ежедневно разбивать доход на «нал» и «безнал» — см. статью «Книги ЧПЕНов: наличные нюансы» (журнал «Бухгалтер 911», 2015, № 31).

Если же вы не делали никакую разбивку, можно выбрать один из вариантов:

1) оставить все как есть. В этом случае вам может грозить админштраф по ст. 1641 КУоАП (51 — 136 грн.). Что касается штрафа за неоприходование наличных (5-кратный!), то его не должно быть  — разумеется, если вы всю сумму дохода записывали в Книгу в день ее получения. Такая наличка приходуется в момент записи итогового дохода за день в Книге учета доходов, ведь ч. 18 п. 3 Положения № 1484 вовсе не требует для оприходования налички разбивать доход в Книге на «нал» и «безнал»;

— разумеется, если вы всю сумму дохода записывали в Книгу в день ее получения. Такая наличка приходуется в момент записи итогового дохода за день в Книге учета доходов, ведь ч. 18 п. 3 Положения № 1484 вовсе не требует для оприходования налички разбивать доход в Книге на «нал» и «безнал»;

2) либо идеально исправиться. Для этого нужно все строки начиная с 28.07.2015 г. записать в Книгу со знаком «-», а затем их же вписать со знаком «+» и с разбивкой на 3 строки: «итого», «нал» и «безнал» или 2 строки: «итого», «нал» или «итого», «безнал», если был только один вид поступлений;

Вряд ли все это поместится в имеющуюся Книгу  .

.

3) либо «потерять» Книгу5 и быстро (в течение 90 календарных дней — п. 44.5 НКУ) восстановить ее, записав доход правильно (с разбивкой на «нал» и «безнал»). Если вовремя восстановите Книгу, штрафов не будет  ;

;

5 Об этом обязательно нужно уведомить полицию и налоговую. Как все сделать правильно, читайте в статье «Предприниматель «посеял» Книгу учета: что делать» (журнал «Бухгалтер 911» 2016, № 37).

4) либо настаивать на том, что разбивка на «нал» и «безнал» касается только итогов. Как вы понимаете, итоги исправить проще, так как их меньше. Но нельзя гарантировать, что все проверяющие будут лояльны к такой разбивке и не прибегнут к их любимому штрафу по ст. 1641 КУоАП  . Ведь они считают, что в Книге нужно ежедневно указывать наличный и безналичный доход, причем в отдельных строках (письмо ГУ ГФС в г. Киеве от 25.02.2016 г. № 1529/Л/26-15-12-02-14).

. Ведь они считают, что в Книге нужно ежедневно указывать наличный и безналичный доход, причем в отдельных строках (письмо ГУ ГФС в г. Киеве от 25.02.2016 г. № 1529/Л/26-15-12-02-14).

Итог: не стоит «трепыхаться» по поводу того, что вы не разбивали доход на «нал» и «безнал», так как штраф за это невысок (максимум 136 грн.), а исправлений слишком много.

Но с сегодняшнего дня стоит вести Книгу учета доходов правильно.

(1).jpg?v=1710160023)

.jpg?v=1710191819)

.jpg?v=1709910824)