Отчет по ЕСВ «за себя» для ФЛП: что нового?

Кому подавать, а кому нет?

По общему правилу Отчет по ЕСВ «за себя» за 2018 год подают все предприниматели, находившиеся в этом году на едином налоге и/или на общей системе налогообложения. При этом не имеет значения, осуществлялась фактически предпринимательская деятельность в отчетном году или нет.

Исключение из приведенного правила — предприниматели, которые весь 2018 год были освобождены от уплаты ЕСВ «за себя» и при этом не изъявили желания стать плательщиками ЕСВ на условиях добровольного участия (ч. 4 ст. 4 Закона о ЕСВ). Кто же эти «исключенцы»? Перечислим их. Отчет по ЕСВ «за себя» не подают ФЛП, которые на протяжении всего 2018 года (см. разъяснение в подкатегории 301.04 БЗ):

— получали пенсию по возрасту (в том числе на льготных условиях (предусмотренных ч. 2 и 3 ст. 114, п. 2 разд. XV «Заключительные и переходные положения» Закона № 10581));

— получали досрочную пенсию (в том числе на льготных условиях (предусмотренных ч. 1 ст. 115, п. 72 разд. XV «Заключительные и переходные положения» Закона № 1058));

— получали пенсию со снижением пенсионного возраста (в том числе на льготных условиях (предусмотренных ст. 55 Закона Украины «О статусе и социальной защите граждан, пострадавших вследствие Чернобыльской катастрофы» от 28.02.91 г. № 796-XII));

— имели статус лица с инвалидностью, независимо от получения пенсии или социальной помощи;

— достигли возраста, установленного ст. 26 Закона № 1058, и получали согласно закону пенсию или социальную помощь (независимо от вида пенсии).

Указанная льгота не распространяется на лиц, которые: получают пенсию в связи с потерей кормильца и не достигли возраста, установленного ст. 26 Закона № 1058; получают пенсию за выслугу лет и не достигли возраста, установленного ст. 26 Закона № 1058.

Если вы в 2018 году зарегистрировали прекращение предпринимательской деятельности2 или вышли на пенсию, которая дает право не уплачивать ЕСВ (см. выше), соответственно уже подали Отчет по ЕСВ «за себя» с отметкой в полях «ліквідаційна» / «призначення пенсії», то по году еще раз отчитываться не нужно.

2 Вам будет интересна статья «Прекращаете предпринимательскую деятельность? Не забудьте о форме № 20 ОПП и о других нюансах» (журнал «Бухгалтер 911», 2018, № 47).

С теми, кому подавать, а кому нет, разобрались. Бежим дальше  !

!

Отчетные «фишки»

По ЕСВ «за себя» предприниматели отчитываются, подавая Звіт про суми нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску по форме № Д5, приведенной в приложении 5 к Порядку № 4353.

Еще раз обратим ваше внимание на то, что форма Отчета изменилась! А вот отчетный период по ЕСВ «за себя» у предпринимателей — прежний. Он равен календарному году.

Предельный срок подачи Отчета по форме № Д5 за соответствующий календарный год — 9 февраля года, следующего за отчетным.

Но! Поскольку последний день срока предоставления Отчета по форме № Д5 приходится на выходной день, то за 2018 год Отчет по форме № Д5 нужно подать не позднее 11 февраля 2019 года.

Интересный момент. Срок уплаты ЕСВ за последний (т. е. IV) квартал — 21.01.2019 г. (это с учетом выходного переноса). Как быть, если с учетом годовых итогов работы и уплаченных «внутри» 2018 года квартальных платежей (за I — III кварталы) мы видим, что платеж за IV квартал является «лишним»? Можно ли его не платить? Или чтобы его не платить, нужно до наступления предельного срока уплаты этого квартального платежа подать Отчет по форме № Д5? Или в любом случае нужно заплатить «минимум», а потом переплату после подачи Отчета возвращать?

К сожалению, в обновленной Инструкции № 4494 вопрос с окончательным расчетом по итогам года остался «за кадром»5  . Соответственно прямого ответа на указанные выше вопросы нет, а штрафная угроза за неуплату ЕСВ — есть.

. Соответственно прямого ответа на указанные выше вопросы нет, а штрафная угроза за неуплату ЕСВ — есть.

4 Инструкция о порядке начисления и уплаты ЕСВ, утвержденная приказом Минфина от 20.04.2015 г. № 449.

5 Подробности найдете в статье «Инструкция о начислении и уплате ЕСВ: изучаем новую редакцию» (журнал «Бухгалтер 911», 2018, № 28).

На наш взгляд, если мы до предельного срока уплаты подадим Отчет по форме № Д5, из которого будет видно, что за IV квартал платить ничего не нужно (сумма ЕСВ по Отчету полностью перекрыта квартальными платежами 2018 года), то вопросов со стороны налоговиков быть не должно.

Но ввиду неурегулированности вопроса, советуем свои действия предварительно согласовать с налоговиками.

Отчет по ЕСВ подаем по основному месту постановки на учет ФЛП в качестве плательщика ЕСВ в органах доходов и сборов одним из следующих способов (на выбор): средствами электронной связи в электронной форме с соблюдением условия о регистрации ЭЦП ответственных лиц в порядке, определенном законодательством; на бумажных носителях, заверенных подписью ФЛП и скрепленных печатью (при наличии), вместе с электронной формой на электронных носителях информации. Электронная форма отчета должна соответствовать отчету на бумажных носителях.

Но! Если у ФЛП количество застрахованных лиц не превышает пяти, он вправе подать такой Отчет только на бумаге. Причем форму № Д5 он может либо занести в налоговую лично (через уполномоченное лицо), либо отправить по почте с уведомлением о вручении и с описью вложения не позднее чем за 10 дней до истечения предельного срока предоставления Отчета. В этом случае Отчет по форме № Д5 будет считаться поданным в день получения отделением почтовой связи почтового отправления отчетности.

Знакомимся с Отчетом

Обновленный Отчет по форме № Д5 состоит из титульного листа и двух таблиц.

Таблицу 1 заполняют все предприниматели, независимо от избранной системы налогообложения. Если же ФЛП осуществлял свою предпринимательскую деятельность в сферах, работа в которых засчитывается в спецстаж, то дополнительно к указанным таблицам Отчета по форме № Д5 ему нужно сформировать таблицу 2.

Как видим, основная масса ФЛП будет иметь дело с титульным листом и таблицей 1 Отчета по форме № Д5. О них и поговорим. А начнем с титульного листа.

Как правило, заполнение титульного листа не вызывает вопросов у предпринимателей, поскольку название его обязательных реквизитов говорит само за себя. Но вот с обновленным Отчетом по форме № Д5, а точнее с его реквизитом 6, случился казус. Но обо всем по порядку.

Как мы уже говорили, сегодня таблицу 1 заполняют все предприниматели — как общесистемщики, так и единоналожники. И это вполне логично, ведь усидеть на двух системах одновременно ФЛП не могут, следовательно, «плодить» отчетные таблицы под каждую систему нет смысла. Все прекрасно ложится в одну таблицу.

При этом чтобы контролеры понимали, с кем имеют дело, на титульном листе формы № Д5 предусмотрен реквизит 6 «Тип платника та період перебування (місяць)».

По их задумке, ФЛП должен был проставить отметку «Х» в окошке, которое соответствует типу плательщика ЕСВ, и указать период нахождения на избранной системе налогообложения (с… по…).

И все бы хорошо, но не учли они, что на общей системе ФЛП может поработать два периода в течение отчетного года. Однако утвержденная форма «разрешает» зафиксировать в ней только один период нахождения на каждой из систем налогообложения6.

6 Об этой проблеме вы уже знаете из нашей статьи «Как заполнить «неправильную» ф. № Д5 по ЕСВ?» (журнал «Бухгалтер 911», 2018, № 48).

То есть если ФЛП, допустим, в первом квартале был на общей системе, а потом перешел на единый налог — проблем с заполнением реквизита 6 титульного листа нет. А вот если он, например, в первом квартале был общесистемщиком, во втором-третьем — единоналожником, а в четвертом снова «слетел» на общую систему, то заполнить корректно реквизит 6 титульного листа утвержденной формы № Д5 не представляется возможным.

Как же быть? Фискалы в письме от 24.10.2018 г. № 4530/ІПК/15-32-13-01-10 до внесения изменений о отчетные формы предлагают в описанной выше ситуации действовать так: проставить отметку «Х» в:

1) окошке «ФО — на загальній системі оподаткування» с указанием периода с 01.01.2018 г. по 31.12.2018 г.;

2) окошке «ФО — на спрощеній системі оподаткування» с указанием периода нахождения на едином налоге — с 01.04.2018 г. по 30.09.2018 г. (т. е. 2 и 3 кварталы).

Возможно, такой подход и сработает. Но есть опасения, что период с 01.04.2018 г. по 30.09.2018 г. может задвоиться.

Поэтому применять озвученный фискалами вариант рекомендуем только при наличии индивидуальной налоговой консультации.

Не хотите возиться с письмами в налоговую? Тогда проверьте форму Отчета по ЕСВ «за себя» в программе, которую вы используете для сдачи отчетности. Дело в том, что на сегодняшний день в отдельных программных продуктах реализована возможность отражения двух периодов работы на общей системе (введены 2 строки), если они были «разорваны» единым налогом.

Опять же, если вы «зашли» на общую систему / единый налог (группы 3, 4) не с первого числа месяца, то число месяца при указании начала соответствующего периода все равно, надо понимать, ставим первое (а не фактическую дату госрегистрации).

На эту мысль наталкивает формулировка «Тип платника та період перебування (місяць)».

Напоминалка. Если подаете годовой Отчет по ЕСВ за 2018 год, не забудьте:

— в реквизите 7 «Тип форми» проставить отметку «Х» в ячейке «початкова»;

— в реквизите 8 «Перелік таблиць звіту» — отметку о подаваемой таблице. Если таблицу 2 не подаете, то в бумажном варианте Отчета проставляете прочерк, а в электронной форме поле оставляете незаполненным.

С титульным листом разобрались. Переходим непосредственно к таблице 1.

«Генеральная» таблица

Обновленная таблица 1 Отчета по форме № Д5 имеет всего 6 граф. В графе 1 перечислены месяцы календарного года.

В графе 2 в строках с наименованием календарных месяцев, в которых ФЛП состоял на учете как плательщик ЕСВ:

— на общей системе налогообложения, проставляем код категории застрахованного лица «5»;

— на едином налоге — код категории застрахованного лица «6».

Графа 3 таблицы 1 формы № Д5. В ней предприниматель в тех месяцах, в которых он находился:

— на общей системе налогообложения, проставляет среднемесячный доход (прибыль). Его сумму находят, разделив итоговый чистый предпринимательский доход (прибыль), заявленный в годовой НДФЛ/ВС-декларации (гр. 3 строки 10.7 декларации), на количество месяцев отчетного года, в которых ФЛП пребывал в статусе общесистемщика;

— на едином налоге, указывает самостоятельно определенную сумму дохода, с которой он уплачивал ЕСВ. Важно! Эта сумма не может быть меньше минзарплаты и больше максимальной величины базы начисления ЕСВ соответствующего месяца.

В графу 4 таблицы 1 единоналожники переносят данные из графы 3. А вот общесистемщики указывают доход, отраженный в графе 3, с учетом минимальной и максимальной величин базы начисления ЕСВ в разрезе месяцев отчетного года. То есть если в графе 3 сумма дохода:

— ниже минимальной зарплаты, в графе 4 указываем сумму минимальной зарплаты, установленной законом (в 2018 году — 3723 грн.);

— выше минимальной зарплаты, но ниже максимальной величины базы начисления ЕСВ, переносим ее в графу 4 без изменений;

— выше максимальной величины базы начисления ЕСВ, в графе 4 указываем максимальную величину базы начисления ЕСВ.

В графе 5 проставляем с ставку ЕСВ — 22 %.

В графе 6 указываем суммы начисленного ЕСВ в разрезе месяцев отчетного года. Их находим так: показатель графы 4 умножаем на ставку ЕСВ (22 %) и делим на 100.

Формулу в названии графы 6 таблицы 1 игнорируем! Она приведена с ошибкой.

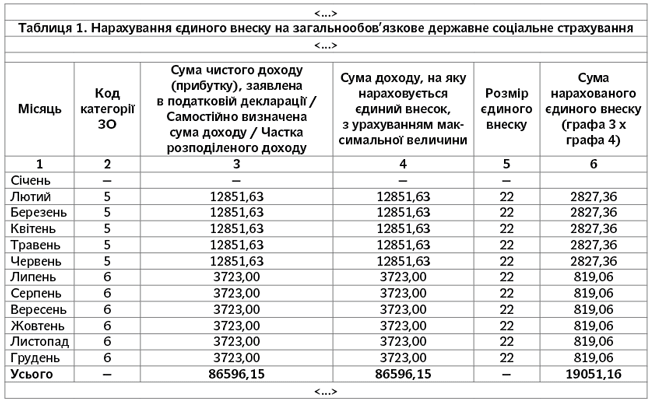

Пример. Физлицо зарегистрировалось ФЛП с 26 февраля 2018 года (общая система). C июля 2018 года предприниматель начал работать на едином налоге.

Сумма чистого предпринимательского дохода, заработанного на общей системе и заявленного в налоговой декларации ФЛП за 2018 год, — 64258,17 грн. (значение графы 9 строки «УСЬОГО» раздела I приложения Ф2 к декларации об имущественном состоянии и доходах за 2018 год; графа 3 строки 10.7 этой же декларации).

Определим размер среднемесячного дохода:

64258,15 : 5 = 12851,63 (грн.),

где 5 — количество месяцев отчетного года, на протяжении которых предприниматель работал на общей системе налогообложения (февраль — июнь).

Обратите внимание: несмотря на то, что предприниматель был зарегистрирован с 26.02.2018 г., ЕСВ за этот месяц нужно уплатить в полном объеме.

Переходим к периодам работы на едином налоге. Предположим, что самостоятельно определенная сумма дохода в каждом «единоналожном» месяце отчетного 2018 года, с которой он уплачивал ЕСВ, равна размеру минзарплаты — 3723,00 грн.

Приведем ниже фрагмент заполненной таблицы 1 Отчета по форме № Д5.

Фрагмент заполненной таблицы 1 Отчета по форме № Д5

.jpg?v=1709910824)