Выплачиваем дивиденды: организационные и налоговые вопросы

Организационные вопросы выплаты дивидендов

|

Вопрос |

Ответ |

|

Если у предприятия за 2019 год — прибыль, а в прошлых годах был убыток, можно ли за 2019 год выплатить дивиденды с прибыли? |

Исходя из определения дивидендов, приведенного в п. 4 П(С)БУ 15, ст. 30 Закона об АО*, ст. 26 Закона об ООО**, дивиденды являются частью чистой прибыли общества. Причем даже налоговики не ставят под сомнение тот факт, что имеется в виду «бухгалтерская» чистая прибыль. Чистая прибыль — это показатель стр. 2350 Отчета о финрезультатах. То есть речь идет не о показателе нераспределенной прибыли (стр. 1420 Баланса), а о чистой прибыли из Отчета о финрезультатах. А далее уже решение о том, что делать с этой чистой прибылью, относится к исключительной компетенции общего собрания участников. Именно оно решает — стоит ли выплачивать дивиденды, если есть непокрытый убыток прошлых периодов. Если нет запретов на выплату дивидендов***, то общее собрание участников имеет право принять решение о выплате дивидендов за «прибыльный» (2019) год. Налоговики тоже согласны с тем, что дивиденды могут быть выплачены за отчетный год даже при наличии непокрытого убытка за прошлые годы (ИНК от 28.05.2019 г. № 2419/ІПК/26-15-12-03-11; от 26.03.2018 г. № 1221/6/99-99-15-02-02-15/ІПК). Обратим внимание: прибыль за 2019 год была отражена проводкой: Дт 791 — Кт 441. Поскольку есть убытки прошлых периодов, на конец отчетного года (на 31.12.2019 г.) предприятие должно было вывести остаток сальдо по одному из субсчетов (либо 441, либо 442). В итоге на конец отчетного года могло оказаться сальдо по счету 442 («Непокрытые убытки»). Распределение прибыли отражают уже в 2020 году проводкой Дт 443 — Кт 671. Причем согласно Инструкции № 291**** только в конце года (2020) субсчет 443 «закрывается» на субсчет 441 (442). Поэтому для использования прибыли в течение отчетного года не требуется, чтобы на начало такого использования было сальдо на субсчете 441 |

|

ООО по результатам года имеет отрицательный финрезультат (убыток). Имеет ли право на дивиденды учредитель? |

Выше вы выяснили, что дивиденды являются частью чистой прибыли общества. Чистая прибыль — это показатель стр. 2350 Отчета о финрезультатах. Поэтому начислить дивиденды за период, за который получен убыток, — нельзя. Суммы, выплаченные сверх суммы прибыли, не могут считаться дивидендами. Но! Убытки — не преграда для выплаты дивидендов, если есть нераспределенная прибыль прошлых периодов (стр. 1420 Баланса). В таком случае общее собрание участников может принять решение о выплате дивидендов за прошлые «прибыльные» периоды (если отсутствуют запреты на выплату дивидендов). Аналогичного мнения придерживаются и фискалы (см., к примеру, ИНК от 28.05.2019 г. № 2419/ІПК/26-15-12-03-11) |

|

Может ли ООО ли не выплачивать дивиденды при наличии прибыли? |

Да, может. Решение о распределении чистой прибыли находится в исключительной компетенции общего собрания участников (п.п. 11, 12 ч. 1 ст. 30 Закона об ООО). Участников общества никто не заставляет направлять на выплату дивидендов прибыль. Можно направить лишь ее часть или же не направлять вовсе. Вынудить общее собрание принять решение о выплате дивидендов, в том числе в судебном порядке, нельзя (см. постановление ВС от 28.02.2018 г. по делу № 923/1106/16). Кроме того, отметим, что Закон об ООО (ст. 17) разрешает сразу направить нераспределенную прибыль на увеличение уставного капитала (т. е. без разделения чистой прибыли между участниками и начисления дивидендов)***** |

|

Новый учредитель ООО появился в апреле 2019 года. Ему за 2019 год дивиденды начисляются или нет? |

Следует учесть, что в ООО право на выплату дивидендов имеют право участники, которые были таковыми на день принятия решения о выплате дивидендов (ст. 26 Закона об ООО). То есть, если даже если выплачиваются дивиденды за прошлые периоды, когда новый учредитель еще не был участником общества, он имеет право на получение дивидендов. И наоборот. Учредитель, который вышел из общества, даже если дивиденды будут выплачиваться за прошлые годы, — не будет иметь права на них |

|

Можно ли в один день выплатить дивиденды за два прошлых года? |

Да, общее собрание участников может принять решение о выплате дивидендов сразу за несколько периодов — никаких ограничений нет. В протоколе при этом фиксируют распределение прибыли в разрезе каждого года отдельно: «1. Распределить чистую прибыль, полученную Обществом по результатам деятельности в 2018 году, следующим образом: 50 % — направить на выплату дивидендов; 5 % — направить в Резервный капитал Общества; 45 % — оставить нераспределенной; 2. «Распределить чистую прибыль, полученную Обществом по результатам деятельности в 2019 году, следующим образом:...». При этом нужно помнить о том, что налогообложение дивидендов осуществляется по правилам, действующим на момент их начисления. Например, предприятие в 2017 — 2019 годах работало на едином налоге, а в 2020 году стало общесистемщиком — плательщиком налога на прибыль и в 2020 году начислило дивиденды физлицам за 2017 — 2019 годы. В этом случае с их суммы оно удерживает НДФЛ по ставке 5 % (а не 9 %). Ведь на момент начисления дивидендов предприятие является плательщиком налога на прибыль и вправе применить к этому доходу ставку налога 5 % |

|

На основании какого документа ООО начисляет и выплачивает дивиденды? |

Решение о начислении и выплате дивидендов закрепляется протоколом общего собрания участников. На основании протокола руководитель ООО издает приказ о выплате дивидендов. Далее на основании приказа бухгалтерия предприятия начисляет учредителям дивиденды (в полной сумме, даже если выплата будет осуществляться частями) и производит их выплату в сроки, установленные в таком приказе. Причем начисление дивидендов должно происходить в периоде, в котором составлен протокол общего собрания участников с решением о выплате дивидендов. Обратите внимание! Если дивиденды начисляются физлицам, то имеем дело с необходимостью соблюсти предельные сроки уплаты НДФЛ и военсбора. Это 30 календарных дней, следующих за последним днем месяца, в котором начислен, но не выплачен дивидендный доход. То есть, если дивиденды начислены в одном периоде, а выплачиваются в следующем — НДФЛ и военсбор придется уплатить в вышеназванный 30-дневный срок. Даже если протоколом собрания участника и приказом руководителя будет предусмотрена выплата дивидендов частями, НДФЛ и военсбор нужно будет уплатить со всей суммы сразу |

|

У ООО есть нераспределенная прибыль за предыдущие периоды и задолженность участника по взносу в уставный капитал. Можно ли провести взаимозачет этих задолженностей? |

Нет, нельзя, так как согласно ч. 3 ст. 27 Закона об ООО общество не имеет права выплачивать дивиденды участнику, который полностью или частично не внес свой вклад |

|

Может ли ООО выплачивать дивиденды, не сделав отчислений в резервный капитал |

Закон об ООО не содержит требования об обязательности ежегодного отчисления в резервный капитал части прибыли. Поэтому, если устав ООО не содержит требований об обязательном отчислении части прибыли в резервный капитал, то можете не делать такие отчисления |

|

Как часто можно выплачивать дивиденды? |

Акционерные общества — только раз в год (ч. 2 ст. 30 Закона об АО) — после утверждения годовой отчетности. ООО — в любой период, кратный кварталу, если иное не предусмотрено уставом (ч. 3 ст. 26 Закона об ООО) |

* Закон Украины «Об акционерных обществах» от 17.09.2008 г. № 514-VI.

*** Например, ООО не может выплачивать дивиденды, если (ст. 27 Закона об ООО): у общества недостаточно имущества для удовлетворения требований кредиторов по обязательствам, срок исполнения которых наступил; общество не рассчиталось со своими участниками в связи с прекращением их участия в этом обществе.

**** Инструкция о применении Плана счетов бухгалтерского учета … от 30.11.99 г. № 291.

***** Подробности в статье — «Дивиденды: ситуации «с изюминкой» (журнал «Бухгалтер 911», 2019, № 8).

Налогообложение

Выплата юрлицам. По общему правилу при выплате плательщиком налога на прибыль дивидендов участникам-юрлицам, в том числе юрлицам-нерезидентам, уплачивается дивидендный авансовый взнос (исключения приведены в п.п. 57.11.3 НКУ)*. Сумму выплаченных дивидендов отражают в приложении АВ к декларации по налогу на прибыль.

* Подробнее о расчете дивидендного авансового взноса и отражении его в декларации вы можете прочесть в статье «Выплачиваем дивиденды: налогово-учетный путеводитель» (журнал «Бухгалтер 911», 2018, № 6).

Единоналожники при выплате дивидендов не начисляют и не уплачивают авансовый взнос по налогу на прибыль (п.п. 57.11.2 НКУ) независимо от того, за какой период выплачиваются дивиденды (письма ГФСУ от 07.02.2018 г. № 517/6/99-99-15-02-02-15/ІПК).

Налог на репатриацию. Если вы выплачиваете дивиденды участникам — юрлицам-нерезидентам, не забудьте также удержать налог на доходы нерезидентов (налог на репатриацию) с учетом применения норм об избежании двойного налогообложения.

Выплата физлицам. При выплате дивидендов физлицам дивидендный авансовый взнос не уплачивается.

С суммы начисленных дивидендов удерживаются НДФЛ и военсбор. А вот базой для начисления ЕСВ дивиденды не являются (п. 14 разд. II Перечня видов выплат, на которые не начисляется ЕСВ, утвержденного постановлением КМУ от 22.12.2010 г. № 1170).

Не облагаются НДФЛ дивиденды, которые реинвестируются в уставный капитал эмитента, если при этом не меняются пропорции (доли) участия всех акционеров в уставном фонде эмитента (п.п. 165.1.18 НКУ). Такие дивиденды отражаются в ф. № 1ДФ с признаком дохода «142». При этом с таких дивидендов все равно удерживается военсбор.

|

Кто выплачивает дивиденды |

Ставка НДФЛ |

|

|

«Обычные» дивиденды |

«Привилегированные»* |

|

|

Юрлицо — плательщик налога на прибыль |

НДФЛ — 5 % (признак дохода — «109»); военсбор — 1,5 % |

18 % (признак дохода — «101»); военсбор — 1,5 % |

|

Юрлицо — плательщик единого налога |

9 % (признак дохода — «109»); военсбор — 1,5 % |

|

|

* Дивиденды, имеющие статус привилегированных или другой статус, предусматривающий выплату фиксированного размера дивидендов или суммы, превышающей сумму выплат, рассчитанную на любую другую акцию (корпоративное право). Такие дивиденды НКУ приравнивает к зарплате (п.п. 170.5.3 НКУ). Следовательно, с ними «работаем» как с обычной зарплатой: удерживаем НДФЛ по ставке 18 % и ВС по ставке 1,5 %. ЕСВ при этом не начисляется, поскольку к зарплате такие дивиденды приравнены только для целей обложения НДФЛ и ВС. Для ЕСВ привилегированные дивиденды остаются дивидендами. |

||

Если дивиденды выплачивают:

— наличными, снятыми со счета в банке, или перечисляют на карточные счета физлиц — НДФЛ и военсбор уплачивают в день выплаты дивидендов (п.п. 168.1.2 НКУ);

— из кассы (за счет денежных средств, которые не были получены в банке на указанные цели, а поступили в кассу предприятия) — в течение трех банковских дней со дня, следующего за днем выплаты (п.п. 168.1.4 НКУ);

— если дивиденды начислены, но не выплачены — НДФЛ и военсбор уплачивают в течение 30 календарных дней, следующих за последним днем месяца начисления (п.п. 49.18.1, п. 57.1, п.п. 168.1.5 НКУ).

В форме № 1ДФ дивиденды отражаем по факту выплаты/начисления (НДФЛ/ВС — по факту удержания/перечисления).

НДФЛ уплачиваем на отдельный счет по коду бюджетной классификации 11010400 — «податок на доходи фізичних осіб, що сплачується податковими агентами, із доходів платника податку інших, ніж заробітна плата».

Пример. Допустим, физлицу-учредителю Артюх Б. И. (ИНН 2835283615) в марте 2020 года на основании решения общего собрания участников о выплате дивидендов по итогам 2019 года начислены дивиденды в сумме 50000 грн.

НДФЛ — 2500 грн. (50000 х 5 % : 100 %).

Военсбор — 750 грн. (50000 х 1,5 % : 100 %).

Сумма к выплате — 46750 грн.

Выплачены дивиденды — 05.05.2020 г. В таком случае c начисленных, но не выплаченных дивидендов предприятие должно уплатить НДФЛ (2500 грн.) и военсбор (750 грн.) с в течение 30 календарных дней, следующих за последним днем месяца, в котором начислен доход (см. п.п. 49.18.1, п. 57.1 и п.п. 168.1.5 НКУ). То есть не позднее 30.04.2020 г.

Предположим, что фактически налог/взнос был уплачен 29.04.2020 г.

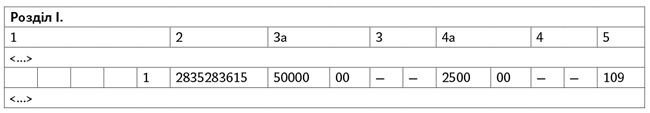

В разд. I Налогового расчета по форме № 1ДФ предприятие отразит информацию по дивидендам следующим образом.

Фрагмент 1ДФ за I квартал 2020 года

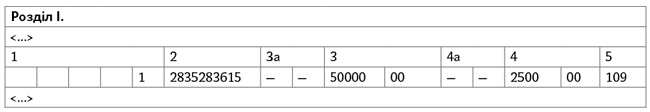

Также нужно указать дивидендный доход в разд. II формы № 1ДФ по строке с военсбором.

Фрагмент 1ДФ за II квартал 2020 года

Перспективы по дивидендам (закон, принятый на базе законопроекта № 1210). В будущем планируется расширить перечень выплат, которые приравниваются к дивидендам, но не связаны с распределением прибыли. Например, дивидендами будет считаться (п.п. 14.1.49 НКУ) выплата в денежной или неденежной форме, которая осуществляется юридическим лицом в пользу его учредителя и/или участника — нерезидента Украины в связи с уменьшением уставного капитала, выходом участника из состава хозяйственного общества или другой аналогичной операцией между юридическим лицом и его участником, в размере, который приводит к уменьшению нераспределенной прибыли юридического лица. Но заработают эти нормы только с 2021 года.