Річний ПДВ-перерахунок — 2018

Складові ПДВ-перерахунку

Річний перерахунок-2018 може включати дві складові:

1. Загальний річний перерахунок за товарами/послугами, необоротними активами (НА) «подвійного призначення» (п. 199.4 ПКУ). Його проводять усі (!) без винятку платники, які протягом 2018 року здійснювали одночасно оподатковувані й неоподатковувані операції і за придбаннями «подвійного призначення» (частково використаними в оподатковуваних ПДВ операціях, а частково в неоподатковуваних) провели нарахування часткових ПЗ* за ст. 199 ПКУ.

* Якщо товари/послуги/НА придбавалися з ПДВ. За «подвійними» придбаннями без ПДВ «часткові» «компенсуючі» ПЗ нараховувати не потрібно (див. листи ДФСУ від 07.08.2015 р. № 29163/7/99-99-19-03-02-17 і від 12.01.2017 р. № 599/7/99-99-15-03-02-17).

Врахуйте! Викликати необхідність проведення загального річного перерахунку на тлі оподатковуваних операцій могли такі неоподатковувані операції, як: операції, що не є об’єктомоподаткування (ст. 196 ПКУ); операції з постачання послуг за межами митної території України та/або послуг, місце постачання яких визначене згідно з пп. 186.2, 186.3 ПКУ за межами митної території України; звільнені від оподаткування (ст. 197 і підрозд. 2 розд. ХХ ПКУ). Причому

перерахунку не уникнути, навіть якщо протягом усього року в платника на тлі оподатковуваних операцій була проведена одна неоподатковувана операція

Адже напевно в періоді її проведення платник ніс витрати «подвійного» призначення, які не можна було чітко пов’язати з оподатковуваними чи неоподатковуваними/пільговими операціями (придбавав конторське обладнання, машини, приміщення, ніс витрати на оренду офісу, комунальні платежі за офіс, послуги зв’язку, Інтернет та ін.) і вимушений був нарахувати за ними часткові ПЗ (детальніше див. «Податки та бухгалтерський облік», 2018, № 77, с. 14 і далі).

А ось операції з постачання товарів/послуг, оподатковувані ПДВ за ставками нижче основної (7 % і 0 %), вважаються оподатковуваними, і дія ст. 199 ПКУ на них не поширюється (див. «Податки та бухгалтерський облік», 2018, № 89, с. 12).

2. Додатковий «необоротний» перерахунок — за «старими» НА «подвійного призначення», придбаними/виготовленими до 01.07.2015 р. (п. 42 підрозд. 2 розд. ХХ ПКУ). Увага! У такому перерахунку цього року останній раз братимуть участь ті НА, які куплені до 01.07.2015 р. і в 2015 році введені в експлуатацію за подвійним призначенням. Причому провести його доведеться, навіть якщо в поточному році неоподатковуваних операцій не було, але вони були у 2015 — 2017 рр.

Загальний річний перерахунок

Протягом року платник, що здійснює одночасно оподатковувані й неоподатковувані операції, при нарахуванні часткових ПЗ за придбаннями «подвійного» призначення використав «анти-ЧВ»:

— або за минулий 2017 рік (з ряд. 1 у гр. 7 табл. 1 додатка Д7 за січень 2018 року);

— або за перший місяць, у якому вперше задекларував неоподатковувані операції (розрахований за ряд. 2 у гр. 7 табл. 1 додатка Д7 за такий перший місяць).

Наприкінці року потрібно перерахувати «анти-ЧВ» виходячи з фактичних обсягів проведених протягом 2018 року оподатковуваних і неоподатковуваних операцій (п. 199.4 ПКУ). І відкоригувати (збільшити або зменшити) всі нараховані протягом року часткові ПЗ.

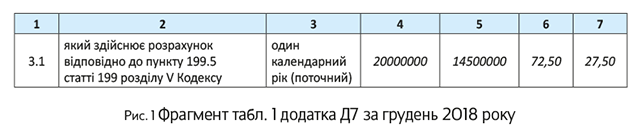

Розраховуємо річний ЧВ/«анти-ЧВ».Розрахунок нового річного коефіцієнта проводимо за ряд. 3.1 табл. 1 додатка Д7 до декларації за грудень 2018 року (IV квартал 2018 року).

У гр. 4 зазначаємо загальний обсяг постачань за рік (суму значень ряд. 1.1, 1.2, 2, 3, 5 і 7 колонки А декларацій та всіх УР).

У гр. 5 зазначаємо обсяг оподатковуваних постачань за рік (суму значень ряд. 1.1, 1.2, 2, 3 і 7 колонки А декларацій та всіх УР).

При заповненні гр. 4 і 5 табл. 1 додатка Д7:

— враховуємо всі РК, складені й відображені в декларації в поточному календарному році, незалежно від дати складання ПН, до яких ці РК складено (БЗ 101.23). Будьте уважні: у гр. 5 табл. 1 суми «неоподатковуваних» коригувань з рядка 7 декларацій не відображаємо.

За таким же принципом податківці радять враховувати при заповненні гр. 4 і 5 табл. 1 додатка Д7 й усі УР, подані в поточному році, незалежно від того, який звітний період якого року цим УР уточнювався (лист ДФСУ від 12.01.2017 р. № 599/7/99-99-15-03-02-17). Майте на увазі! Така позиція хоч і полегшує процедуру виправлень, але тим не менш іде врозріз із нормами ст. 199 ПКУ. Торішні періоди не повинні брати участі в розрахунку коефіцієнта оподатковуваних операцій звітного періоду (див. «Податки та бухгалтерський облік, 2018, № 1-2, с. 37). Тож усім, хто вирішить діяти в межах лояльної позиції податківців, бажано отримати особисту податкову консультацію;

— не враховуємо такі, що відображаються в ряд. 5 декларації: (1) «пільгові» постачання власного металобрухту (п. 23 підрозд. 2 розд. ХХ ПКУ), (2) пільгові «дотаційні» операції (п.п. 197.1.28 ПКУ), (3) постачання й імпорт товарів у вигляді міжнародної технічної/гуманітарної допомоги (п. 197.11 ПКУ), (4) благодійне мовлення оператора телекомунікацій (п. 197.24 ПКУ), (5) операції реорганізації підприємства (п.п. 196.1.7 ПКУ). Правила ст. 199 ПКУ не поширюються на ці операції.

У гр. 6 розраховуємо ЧВ (гр. 5 х 100 % : гр. 4) — коефіцієнт використання товарів/послуг/НА воподатковуваних операціях. Увага! Як пояснюють податківці (див. БЗ 101.23), саме цей показник потрібно перенести в спецполе «ЧВ» заголовної частини додатка Д7 до декларації за грудень 2018 року (IV квартал 2018 року).

У гр. 7 розраховуємо «анти-ЧВ» (100 % — ЧВ) — коефіцієнт використання товарів/послуг/НА внеоподатковуваних операціях. Його якраз і використовуватимемо для проведення річного перерахунку за «подвійними» придбаннями 2018 року.

Отримані коефіцієнти ЧВ/«анти-ЧВ» округлюємо до двох знаків після коми (див. лист ДПАУ від 25.10.2011 р. № 4261/6/15-3415-04)

І тільки після цього вписуємо до табл. 1 додатка Д7. Припустимо, за даними декларацій з ПДВ, обсяг постачань за січень — грудень 2018 року становить: оподатковуваних операцій (∑ряд. 1.1, 1.2, 2, 3 і 7) — 14,5 млн грн.; загальний обсяг операцій — 20 млн грн. (див. рис. 1).

Проводимо перерахунок.На суму часткових ПЗ, що нараховуються протягом року за «подвійними» придбаннями згідно з п. 199.1 ПКУ, платник щомісячно (щоквартально, якщо є квартальним платником ПДВ) повинен був складати зведені ПН. Для ПДВ-перерахунку збираємо всі зведені часткові ПН за січень — грудень 2018 року. Перевірте їх!

По-перше, у вас мають бути складені окремі зведені ПН з типом причини «08» — на частину неоподатковуваних необ’єктних операцій і окремі зведені ПН з типом причини «09» на частину неоподатковуваних пільгованих операцій (див. лист ДФСУ від 31.12.2015 р. № 48122/7/99-99-19-03-02-17, консультацію з БЗ 101.16).

По-друге, при нарахуванні часткових ПЗ протягом одного звітного періоду може бути складено декілька зведено-часткових ПН з однаковим типом причини (БЗ 101.16).

По-третє, якщо часткові ПЗ, відображені у зведеній ПН, були взагалі обнулені «зменшуючим» РК, зважаючи на участь товарів/послуг у подвійному використанні, що так і не склалася, то обнулені позиції зі зведеної часткової ПН не повинні брати участі в річному перерахунку.

По-четверте, зведена часткова ПН за грудень має бути заповнена за новою формою і позначена у верхньому лівому кутку кодом зведеності «2» (п.п. 4 п. 11 Порядку № 1307)*.

* Порядок заповнення ПН, затверджений наказом Мінфіну від 31.12.2015 р. № 1307.

Сам же ПДВ-перерахунок здійснюємо таким чином:

1) визначаємо частку обсягу постачань «подвійних» товарів/послуг, НА, пропорційну річному «анти-ЧВ» — для цього вартість придбання «подвійних» товарів/послуг, НА множимо на річне «анти-ЧВ»;

2) визначаємо суму «компенсуючих» ПЗ, яка має бути нарахована за результатами річного перерахунку — розрахований у п. 1 обсяг постачання множимо на 20 % (або 7 %);

3) визначаємо суму необхідного коригування — порівнюємо те, що було, з тим, що вийшло в п. 1 і п. 2, і складаємо РК до зведених ПН.

Врахуйте: останній звітний період року теж спочатку бере участь у розподілі виходячи з торішнього/поточного «анти-ЧВ». А потім перераховується — у загальному порядку

за грудень/IV квартал, як і за будь-який інший звітний період, спочатку складаємо зведену ПН, а потім за результатами перерахунку — РК до цієї ПН

Порядок перерахунку розберемо на прикладі останнього місяця (грудня 2018 року), у якому провели розподіл ПДВ за п. 199.1 ПКУ (див. табл. 1).

Приклад. Обсяг покупок товарів/послуг подвійного призначення в грудні 2018 року становить 200000 грн. (у ПН від 10.12.2018 р. № 2109 — 150000 грн.; у ПН від 28.12.2018 р. № 2156 — 50000 грн.). Коефіцієнт «анти-ЧВ» на початок року (гр. 7 ряд. 1 табл. 1 додатка Д7 за січень 2018 року) — 30,00 %, а за підсумками річного перерахунку (гр. 7 ряд. 3.1 табл. 1 додатка Д7 за грудень 2018 року) — 27,50 %.

Таблиця 1. Порядок річного перерахунку

|

Період |

Обсяг придбань подвійного призначення |

Самозведені ПН |

Часткові ПЗ («анти-ЧВ» — 30,00 %) |

Річний перерахунок («анти-ЧВ» — 27,50 %) |

Збільшення /зменшення ПЗ |

|||

|

База |

Сума ПЗ |

База |

Сума ПЗ |

База |

Сума ПЗ |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Грудень |

ПН від 10.12.2018 р. № 2109 |

ПН від 31.12.2018 р. № 2171* |

45000 (150000 х 30 %) |

9000 |

41250 (150000 х 27,5 %) |

8250 |

- 3750 |

- 750 |

|

ПН від 28.12.2018 р. № 2156 |

15000 (50000 х 30 %) |

3000 |

13750 (50000 х 27,5 %) |

2750 |

- 1250 |

- 250 |

||

|

Разом |

60000 |

12000 |

55000 |

11000 |

- 5000 |

- 1000 |

||

|

* Приклад заповнення самозведених ПН за новою формою див. у «Податки та бухгалтерський облік», 2018, № 96, с. 32. |

||||||||

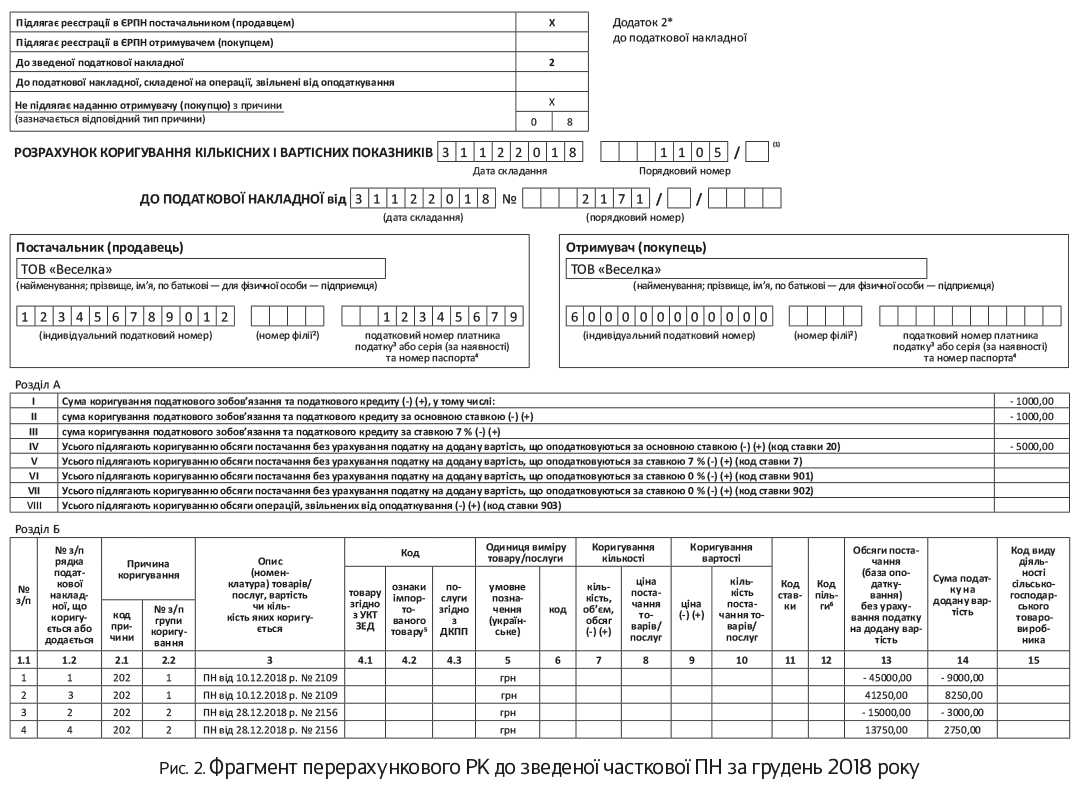

Складаємо перерахункові РК.Перерахунковий РК доведеться складати до кожної зведено-часткової ПН, позначаючи кожен з них таким же типом причини невидачі покупцеві («08» або «09»), який зазначений у зведеній частковій ПН. РК має бути стільки ж, скільки і зведених часткових ПН, складених протягом року.

Незважаючи на те, що зведеність часткових ПН, зареєстрованих до 01.12.2018 р. (за старими правилами), позначена у верхньому лівому кутку відміткою «Х» (а у зведеній ПН за грудень — повинна стояти відмітка з кодом «2»), (!) абсолютно всі перерахункові РК позначаємо кодом зведеності «2» (див. лист № 36942*).

* Лист ДФСУ від 27.11.2018 р. № 36942/7/99-99-15-03-02-17 // «Податки та бухгалтерський облік», 2018, № 97, с. 3.

У заголовній частині кожного перерахункового РК зазначаємо:

1) дату складання — «31122018»;

2) дату і порядковий номер зведено-часткової ПН, до якої складається РК;

3) у полі «індивідуальний податковий номер отримувача (покупця)» — умовний ІПН«600000000000». В інших рядках, відведених для заповнення даних покупця в РК, зазначайте власні дані. Реквізит «податковий номер платника податку…» — у полях РК для зазначення данихпокупця — не заповнюємо (для продавця — заповнюємо).

У табличній частині Б у гр. 1.1 ставимо номер за порядком без прив’язки до даних коригованої ПН; у гр. 1.2 — наводимо номер рядка зі зведеної ПН, який коригується (обнуляється — обсяг постачання та сума ПДВ зазначаються зі знаком «-»), а нижче додаємо новий номер (якого не було в ПН) для рядка з правильними показниками; у гр. 2.1 у всіх рядках, які заповнюються у зв’язку з таким коригуванням, ставимо код причини коригування «202» (коригування зведеної податкової накладної, складеної відповідно до п. 199.1 ст. 199 ПКУ).

У гр. 2.2 — коригування кожного окремого рядка зі зведеної ПН позначаємо окремою групою. Враховуючи норми п.п. 10 п. 16 і п. 21 Порядку № 1307, інші графи РК заповнюємо за аналогією зі зведеною ПН, тобто:

— у гр. 3 зазначаємо дати і порядкові номери «вхідних» ПН/інших документів (як у коригованій частковій ПН). Хоча у податківців є і своя «незрозуміла» версія щодо гр. 3 (див. БЗ 101.15, «Податки та бухгалтерський облік», 2018, № 52-53, с. 3);

— у гр. 5 «умовне позначення (українське)» зазначаємо «грн.»;

— гр. 4.1 — 4.3, 6 — 12, 15 не заповнюємо.

Єдиною відмінністю в перерахункових РК буде порядок заповнення нової гр. 14:

— у РК до ПН, зареєстрованих до 01.12.2018 р., у рядках на «-» гр. 14 не заповнюємо;

— у РК до ПН, зареєстрованим після 01.12.2018 р., гр. 14 заповнюється, як у рядках на «-», так і в рядках на «+» (принаймні так вимагали чинити податківці в листі № 36942).

Будьте уважні, якщо до проведення річного перерахунок ви вже складали РК до зведеної часткової ПН (через допущену в ній сумову помилку або під час зміни статусу за деякими позиціями з «подвійних» на оподатковувані). При складанні перерахункового РК до підкоригованої протягом року зведено-часткової ПН слід врахувати показники таких попередніх РК (БЗ 101.16).

Майте на увазі: РК, оформлені до будь-яких ПН, при реєстрації в ЄРПН підлягають моніторингу— незалежно від обсягів постачання, податкових навантажень та інших ознак, наведених у п. 3 Порядку № 117**. Проте від ризику блокування перерахункових РК проведення річного перерахунку постраждати не повинне.

** Порядок зупинення реєстрації ПН/РК в ЄРПН, затверджений постановою КМУ від 21.02.2018 р. № 117.

Результати перерахунку, тобто суми з перерахункових РК, мають бути відображені в грудневій декларації — декларації за останній звітний період (!) незалежно від факту їх реєстрації/нереєстрації в ЄРПН (див. БЗ 101.23).

Єдине, податківці попереджають, що несвоєчасна реєстрація РК за річним перерахунком спричинить штрафи за п. 1201.1 ПКУ. Нагадаємо: граничний строк безштрафної реєстрації перерахункових РК — 15.01.2019 р.

До того ж при несвоєчасній реєстрації «мінусового» РК у платника в СЕА-обліку вискочить ∑Перевищ у тому періоді, у якому буде зареєстрований цей РК.

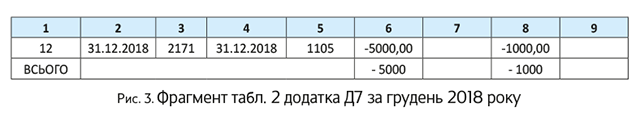

Заповнюємо додаток Д7 і ПДВ-декларацію.Результати перерахунку заносимо до табл. 2 додатка Д7 до декларації з ПДВ за останній звітний період року. Причому ще раз повторимо: перерахункові дані переносимо зі зведених часткових ПН і складених до них перерахункових РК, незалежно від дати/факту їх реєстрації в ЄРПН (див. БЗ 101.23).

У гр. 2 та 3 зазначаємо дані зведених часткових ПН, за якими нараховувалися зобов’язання за п. 199.1 ПКУ. У гр. 4 та 5 — дати і номери РК, складених за результатами річного перерахунку.

Увага! Таблицю 2 у додатку Д7 заповнюємо в гривнях з копійками, а її підсумковий рядок«Всього» відображаємо в гривнях без копійок з округленням за загальновстановленими правилами (див. БЗ 101.23).

Підсумкові дані з табл. 2 додатка Д7 за грудень / IV квартал 2018 року переносимо з відповідним знаком («+» або «-»):

1) до останнього рядка табл. 1 додатка Д1 за грудень / IV квартал 2018 року;

2) а потім (!) до ряд. 4.1 (або 4.2) декларації за грудень / IV квартал 2018 року.

Увага! Не забудьте перенести ЧВ/«анти-ЧВ», визначений у ряд. 3.1 табл. 1 додатка Д7 до декларації за грудень, до січневої декларації наступного року (ряд. 1 табл. 1 додатка Д7). Саме на нього вам доведеться орієнтуватися при відображенні подвійних придбань, при продовженні неоподатковуваної/пільгової діяльності в наступному році.

Додатковий «необоротний» перерахунок

Коли останній перерахунок?Перевірте, чи є у вас «старі» необоротні активи, придбані або виготовлені в цілях подвійного використання до 01.07.2015 р. Пункт 42 підрозд. 2 розд. ХХ ПКУ наказує проводити додатковий перерахунок ПДВ за такими необоротними активами за підсумками 1, 2 і 3 календарних років, що йдуть за роком початку їх використання (введення в експлуатацію).

«Подвійні» ОЗ, що потрапили під розподіл ПК ще за старими правилами, можливо, доведеться перерахувати і за підсумками 2018 року

Причому такий додатковий перерахунок абсолютно автономний. Його доведеться провести, навіть якщо в поточному році ви вже не здійснювали неоподатковуваних операцій і основний перерахунок не проводите (див. листи ДФСУ від 01.03.2017 р. № 4278/6/99-99-15-03-02-15, від 08.02.2017 р. № 2377/6/99-99-15-03-02-15). Адже коефіцієнт ЧВ для розподілу податкового кредиту за «старими» необоротними активами розраховується наростаючим підсумком (за підсумками 1, 2, і 3 календарних років, наступних за роком введення «подвійного» об’єкта ОЗ в експлуатацію).

Наприклад, об’єкт основних засобів був придбаний у березні 2015 року, а введений в експлуатацію:

1) у грудні 2015 року. У цьому випадку такий об’єкт ОЗ брав участь у «необоротному» перерахунку:

— за підсумками 2016 року (перший рік, що йде за роком введення в експлуатацію);

— за підсумками 2016 — 2017 рр. (двох років, що йдуть за роком введення в експлуатацію);

— і (!) останній раз перераховується у 2018 році — за підсумками 2016 — 2018 рр. (трьох років, що йдуть за введенням в експлуатацію);

2) у січні 2016 року. Врахуйте: придбаними до 01.07.2015 р. слід вважати як НА, отримані до цієї дати, так і НА, за які до цієї дати здійснена передоплата (лист ДФСУ від 29.10.2015 р. № 23012/6/99-99-19-03-02-15). Відповідно ввести в експлуатацію розподілений по-старому «подвійний» об’єкт ОЗ ви могли й у наступних роках. Так от, уведений в експлуатацію у 2016 році об’єкт ОЗ брав участь у «необоротному» перерахунку:

— за підсумками 2017 року (перший рік, що йде за роком введення в експлуатацію);

— (!) перераховується у 2018 році за підсумками 2017 — 2018 рр. (двох років, що йдуть за роком введення в експлуатацію);

— останній раз візьме участь у перерахунку у 2019 році — за підсумками 2017 — 2019 рр. (трьох років, що йдуть за роком введення в експлуатацію).

Якщо «старий» НА став «подвійним» не відразу.Необоротні активи, куплені/виготовлені після 01.07.2015 р., беруть участь лише в загальному річному перерахунку.

Аналогічно і за ситуації, коли «старі» НА стають «подвійними» тільки зараз (податковий кредит при їх придбанні не потрапив під розподіл, а був відображений повністю). Підстав включати такі НА в перерахунки за п. 42 підрозд. 2 розд. ХХ ПКУ немає. При початку подвійного використання платник керується вже нормами ст. 199 ПКУ, відповідно і річний перерахунок таких НА здійснює тільки один раз — за підсумками року, коли такий НА став «подвійним». Дотримуються цієї точки зору й податківці (див. БЗ 101.14).

Проводимо перерахунок.Здійснюють додатковий «необоротний» перерахунок у табл. 3 додатка Д7 (п.п. 4 п. 4 розд. V Порядку № 21) до декларації за грудень (IV квартал) 2018 року. А розрахунок ЧВ здійснюють у рядках 3.1 — 3.3 табл. 1 додатка Д7.

Зверніть увагу: результати річного перерахунку за «старими» необоротними активами оформляють бухгалтерською довідкою. Розрахунки коригування в цьому випадку не складаються.

Цього року ряд. 3.2 доведеться заповнити тільки в тому випадку, якщо «подвійні» НА, придбані до 01.07.2015 р., були введені в експлуатацію із затримкою — у 2016 році. У колонках 4/5 ряд. 3.2 обліковуємо обсяги постачань за два роки — 2017 і 2018.

Рядок 3.3 заповнюємо, якщо є «подвійні» НА, придбані до 01.07.2015 р. і введені в експлуатацію у 2015 році. У колонках 4/5 ряд. 3.3 обліковуємо обсяги постачань за три роки — 2016, 2017 і 2018.

Виходячи з ЧВ, розрахованої в ряд. 3.1 — 3.3 табл. 1, визначаємо суми ПДВ, які мають бути включені до складу ПК з урахуванням проведеного перерахунку, і відображаємо їх у колонці 6 табл. 3 додатка Д7. А в колонці 7 цієї таблиці визначаємо різницю між сумою ПДВ, що підлягає включенню, і фактично включеною до ПК сумою.

Зверніть увагу! Підсумкового рядка в табл. 3 додатка Д7 немає. Тому спочатку визначаємо сумарне значення показників за гр. 7 табл. 3 (за всіма рядками з урахуванням знака). Отриманий результат перерахунку суми ПК переносимо до ряд. 15 декларації за грудень / IV квартал 2018 року.

Нестабільні пільгові операції і перерахунок

Деякі платники, можливо, вже зітхнули з полегшенням, завершивши цього року неоподатковувані операції. Інші, навпаки, тільки зіткнулися з неоподатковуваною операцією. Є й ті платники, у яких неоподатковувана операція взагалі була разова*.

* Детальніше про такі ситуації див. «Податки та бухгалтерський облік», 2017, № 55, с. 17; 2017, № 77, с. 15;2018, № 77, с. 14.

В усіх цих випадках ПДВ-перерахунок проводимо в загальному порядку в декларації за останнійзвітний період (п. 199.4 ПКУ).

Причому розраховувати річне ЧВ/«анти-ЧВ» в усіх випадках слід виходячи з обсягів оподатковуваних і неоподатковуваних операцій усього року, а не тільки відрізку часу з початку/до кінця неоподатковуваних операцій.

До того ж податківці дозволяють зменшити часткові «компенсуючі» ПЗ, нараховані за п. 199.1 ПКУ,якщо «подвійні» НА надалі починають використовуватися виключно в оподатковуваній діяльності. Для цього ПЗ зменшують за допомогою РК (див. лист ДФСУ від 21.10.2015 р. № 22217/6/99-99-19-03-02-15). Проте підкреслимо: прямої норми про таке зменшення часткових ПЗ уПКУ немає.

Тому, перш ніж коригувати часткові ПЗ після завершення неоподатковуваної діяльності, радимо отримати індивідуальну консультацію.

Перерахункові тонкощі наведемо в табл. 2 на с. 10.

Таблиця 2. Річний перерахунок при нестабільних пільгових операціях

|

Протягом року |

Річний перерахунок |

|

|

Визначаємо «анти-ЧВ» |

Нараховуємо ПЗ |

|

|

1. Почали здійснювати неоподатковувані операції в середині року: |

||

|

Розраховуємо ЧВ/«анти-ЧВ» з обсягів періоду, у якому з’явилисянеоподатковувані операції (ряд. 2 табл. 1 додатка Д7) |

Товари/послуги ПЗ нараховуємо в періодах фактичного їх використання за подвійним призначенням (але з урахуванням виникнення права на ПК) НА ПЗ нараховуємо виходячи з балансової вартості, що склалася на початок періоду, у якому з’явилися пільгові операції й об’єкт став використовуватися за подвійним призначенням. Увага! Аналогічно нараховуємо ПЗ і за НА, купленими до 01.07.2015 р., які вперше стали використовувати за подвійним призначенням після цієї дати |

1. ЧВ/«анти-ЧВ» розраховуємо зобсягів за весь рік. 2. Під перерахунок потрапляють ті товари/послуги/НА, за якими були нараховані часткові ПЗ. 3. Перерахунок НА, що куплені до 01.07.2015 р. і вперше взяли участь у «подвійних» операціях після 01.07.2015 р., проводимо в загальному порядку (у табл. 2 додатка Д7) |

|

2. Припинили неоподатковувані операції із середини року: |

||

|

Беремо ЧВ/«анти-ЧВ» минулого року (ряд. 1 табл. 1 додатка Д7 за січень) |

Товари (послуги), НА ПЗ нараховуємо до періоду, у якому неоподатковуваних операцій не буде |

1. ЧВ/«анти-ЧВ» розраховуємо з обсягів за весь рік. 2. Під перерахунок потрапляють усі товари/послуги/НА, за якими були нараховані часткові ПЗ. 3. НА, куплені після закінчення неоподатковуваних операцій, у перерахунку взагалі не беруть участі. 4. Не забудьте (!) окремо перерахувати «подвійні» старі НА, куплені до 01.07.2015 р., за підсумками 1, 2 і 3 років, що йдуть за роком, у якому вони введені в експлуатацію. Пам’ятайте! Такі перерахунки проводимо навіть тоді, коли неоподатковуваних операцій не буде |

|

3. Разова неоподатковувана операція: |

||

|

Розраховуємо ЧВ/«анти-ЧВ» з обсягів періоду, у якому проведена разованеоподатковувана операція (ряд. 2 табл. 1 додатка Д7) |

Товари (послуги) ПЗ нараховуємо в періоді фактичного їх використання за подвійним призначенням (але з урахуванням виникнення права на ПК). НА ПЗ нараховуємо виходячи з балансової вартості, що склалася на початок періоду, у якому виникла неоподатковувана операція |

1. ЧВ/«анти-ЧВ» розраховуємо з обсягів за весь рік. 2. Під перерахунок потрапляють ті товари/послуги/НА, за якими були нараховані часткові ПЗ. 3. Перерахунок НА, що куплені до 01.07.2015 р. і вперше взяли участь у «подвійних» операціях після цієї дати, проводимо в загальному порядку (у табл. 2 додатка Д7) |

ПДВ-перерахунок у бухобліку

Правила обліку результатів загального річного ПДВ-перерахунку відрегульовані п. 12 Інструкції № 141*.

* Інструкція з обліку ПДВ, затверджена наказом Мінфіну від 01.07.97 р. № 141.

Результати річного перерахунку ПДВ відображаються в бухобліку збільшенням доходів (719) або витрат (949)

При цьому при нарахуванні часткових ПЗ платник повинен ввести спеціальний субрахунок 643/1 «Податкові зобов’язання, що підлягають коригуванню».

Рекомендацій про проведення додаткового перерахунку необоротних активів в Інструкції № 141немає. Хоча Мінфін у листі від 19.05.2011 р. № 31-08410-07-25/12852 пропонував:

— збільшення ПК показувати з одночасним зменшенням первісної вартості НА записами: Дт 641/ПДВ — Кт 63, Дт 15 — Кт 63 (сторно), Дт 10 — Кт 15 (сторно);

— зменшення ПК показувати з одночасним збільшенням первісної вартості НА записами: Дт 641/ПДВ— Кт 63 (сторно), Дт 15 — Кт 63, Дт 10 — Кт 15.

Проте нам такий підхід уявляється не зовсім коректним. Результати додаткового перерахунку за необоротними активами, на наш погляд, слід обліковувати за аналогією з результатами загального річного перерахунку (див. табл. 3).

Таблиця 3. Бухоблік результатів річного ПДВ-перерахунку

|

№ з/п |

Зміст господарської операції |

Бухгалтерський облік |

|

|

Дт |

Кт |

||

|

Загальний річний перерахунок |

|||

|

1 |

Збільшено ПЗ (якщо значення «анти-ЧВ» за рік збільшилося) |

643/1* |

641/ПДВ |

|

949 |

643/1 |

||

|

2 |

Зменшено ПЗ (якщо значення «анти-ЧВ» за рік зменшилося) |

641/ПДВ |

643/1** |

|

643/1 |

719 |

||

|

* Субрахунок 643/1 «Податкові зобов’язання, що підлягають коригуванню» (п. 12 Інструкції № 141). ** На нашу думку, потрібно робити проводку Дт 643/1 — Кт 641/ПДВ методом «червоне сторно». |

|||

|

Додатковий «необоротний» перерахунок |

|||

|

3 |

Збільшено ПК (якщо значення ЧВ збільшилося) |

641/ПДВ |

719 |

|

4 |

Зменшено ПК (якщо значення ЧВ зменшилося) |

641/ПДВ |

644 |

|

949 |

644 |

||

висновки

- Результати перерахунку ПДВ мають бути відображені в останній декларації року, незалежно від реєстрації перерахункових РК у ЄРПН.

- Річний перерахунок ПДВ здійснюють шляхом коригування нарахованих протягом року «компенсуючих» ПЗ на підставі «анти-ЧВ», розрахованого виходячи з фактично здійснених за рік неоподатковуваних операцій.

- За результатами річного перерахунку до кожної зведеної ПН складається РК, який має бути зареєстрований у ЄРПН.

- У бухгалтерському обліку підсумки перерахунку обліковують у доходах або витратах.

Інші матеріали із "Податки та бухгалтерський облік", 2018, № 104-105:

Як правильно повернути єдиннику поворотну фіндопомогу

Пальне і все потроху: про Закон № 2628

Туристичний збір — 2019

Інші податково-бухгалтерські нововведення

Зміни ПДФО, ЄСВ і ФСС-звітності

Юридичне майбутнє: що нам визначено нардепами

Важливі цифри — 2019

Календар бухгалтера на січень 2019 року

Чим запам’ятався грудень

Передплатити "Податки та бухгалтерський облік"