Все сайты

Бухгалтер 911, июнь, 2017/№27

Печатать

«Задержавшаяся» компенсация среднего заработка «солдатам предприятия»

На расчетный счет предприятия поступила компенсация среднего заработка за декабрь 2015 года, который сохранялся за работниками предприятия, проходившими военную службу. Как эту выплату отразить в учете и отчетности?

НДФЛ, военсбор, ЕСВ, ф. № 1ДФ, Отчет по ЕСВ

Деньги на эти цели (233,1 млн грн.) предусмотрены в Государственном бюджете на 2017 год.

Деньги на эти цели (233,1 млн грн.) предусмотрены в Государственном бюджете на 2017 год.

Ранее специалисты ГФСУ соглашались с тем, что если Отчет на получение компенсации среднего заработка мобилизованных в органы соцзащиты подан, ЕСВ можно не взимать.

Ранее специалисты ГФСУ соглашались с тем, что если Отчет на получение компенсации среднего заработка мобилизованных в органы соцзащиты подан, ЕСВ можно не взимать.

Подавать «уточненки» к ф. № 1ДФ за прошлые периоды в данном случае не нужно.

Подавать «уточненки» к ф. № 1ДФ за прошлые периоды в данном случае не нужно.

На основании этих данных будут заполнены соответствующие строки 5 (5.1, 5.3, 5.4) таблицы 1. Вам останется только указать причину в строке, следующей за строкой 5.4 таблицы 1.

На основании этих данных будут заполнены соответствующие строки 5 (5.1, 5.3, 5.4) таблицы 1. Вам останется только указать причину в строке, следующей за строкой 5.4 таблицы 1.

См. письмо ГФСУ от 23.12.2015 г. № 27545/6/99-99-17-03-03-15,

индивидуальную налоговую консультацию ГФСУ от 14.06.2017 г. № 639/6/99-99-13-02-03-14/ІПК.

См. письмо ГФСУ от 23.12.2015 г. № 27545/6/99-99-17-03-03-15,

индивидуальную налоговую консультацию ГФСУ от 14.06.2017 г. № 639/6/99-99-13-02-03-14/ІПК.

Давайте немного повспоминаем. Последний месяц, за который работодатели могли получить из бюджета компенсацию сохраненного среднего заработка «солдат предприятия», — это декабрь 2015 года.

Для этого они в январе 2016 года должны были подать соответствующие отчеты в орган соцзащиты населения. Но (!) средства на эти цели не были предусмотрены в Государственном бюджете на 2016 год. В итоге сумма такой компенсации «подзависла». Исправлена эта ошибка была лишь при формировании госбюджета на 2017 год.

Деньги на эти цели (233,1 млн грн.) предусмотрены в Государственном бюджете на 2017 год.

Деньги на эти цели (233,1 млн грн.) предусмотрены в Государственном бюджете на 2017 год.

И вот (УРА!) суммы компенсации среднего заработка, которые были заявлены предприятиями в отчетах о фактических расходах на выплату среднего заработка, сданных за периоды до 1 января 2016 года, начали поступать на их счета.

Естественно, у бухгалтера сразу же возникает вопрос: что делать с этим добром  ? Разбираемся в зависимости от ситуации! Допустим, что предприятие получило из бюджета компенсацию среднего заработка работника…

? Разбираемся в зависимости от ситуации! Допустим, что предприятие получило из бюджета компенсацию среднего заработка работника…

…за период службы в связи с мобилизацией

Здесь возможны два варианта.

Вариант 1. Предприятие, руководствуясь положениями п.п. «и» п.п. 165.1.1 НКУ и ч. 7 ст. 7 Закона о ЕСВ (в редакции, действовавшей до 1 января 2016 года), не удерживало НДФЛ, военсбор и не взимало ЕСВ с сумм среднего заработка, сохраненного и выплаченного мобилизованному работнику согласно ст. 119 КЗоТ.

В бухучете одновременно с начислением расходов на сумму компенсируемого среднего заработка отражало задолженность бюджета по возмещению расходов записью Дт 377 — Кт 482 и начисление дохода записью Дт 482 — Кт 718.

Здесь вообще все легко и просто: сумму полученной из бюджета компенсации на покрытие осуществленных предприятием расходов отражайте проводкой Дт 311 — Кт 377. И все  !

!

Вариант 2. Предприятие следовало разъяснениям налоговиков и облагало суммы среднего заработка мобилизованного работника, начисленные за периоды до 01.01.2016 г., как обычную заработную плату.

Здесь действуем так. После получения компенсации среднего заработка за соответствующие месяцы 2014 — 2015 годов проводим добровольный перерасчет по НДФЛ и определяем излишне удержанные суммы налога. Также исчисляем излишне удержанные/начисленные суммы военсбора и ЕСВ (если взимали его).

Ранее специалисты ГФСУ соглашались с тем, что если Отчет на получение компенсации среднего заработка мобилизованных в органы соцзащиты подан, ЕСВ можно не взимать.

Ранее специалисты ГФСУ соглашались с тем, что если Отчет на получение компенсации среднего заработка мобилизованных в органы соцзащиты подан, ЕСВ можно не взимать.

Далее составляем бухсправку и наводим порядок в учете — методом «красное сторно» делаем запись:

— Дт 44 — Кт 651 — на сумму излишне начисленного ЕСВ;

— Дт 661 — Кт 641/НДФЛ (Дт 661 — Кт 642/ВС, Дт 661 — Кт 651) — на сумму излишне удержанного НДФЛ (военсбора, ЕСВ в части удержаний).

Образовавшуюся в результате таких действий задолженность перед работником гасим за счет поступившей из бюджета компенсации.

Переходим к трудовой отчетности. В Налоговом расчете по ф. № 1ДФ, сформированном за тот отчетный квартал, в котором были отсторнированы излишне удержанные суммы НДФЛ и военсбора по работнику, по которому получена компенсация:

— в разделе I формируйте две строки. Одну — с суммой заработной платы, начисленной в отчетном квартале и уменьшенной на сумму компенсированного из бюджета среднего заработка с признаком дохода «101». Во второй строке укажите сумму компенсации (с прочерками в графах 4а и 4) с признаком дохода «128»;

— в разделе II на сумму отсторнированного военсбора уменьшаем показатели соответствующих граф строки «Військовий збір».

Подавать «уточненки» к ф. № 1ДФ за прошлые периоды в данном случае не нужно.

Подавать «уточненки» к ф. № 1ДФ за прошлые периоды в данном случае не нужно.

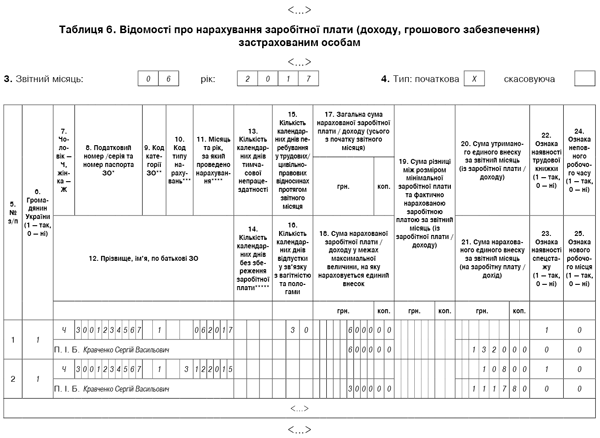

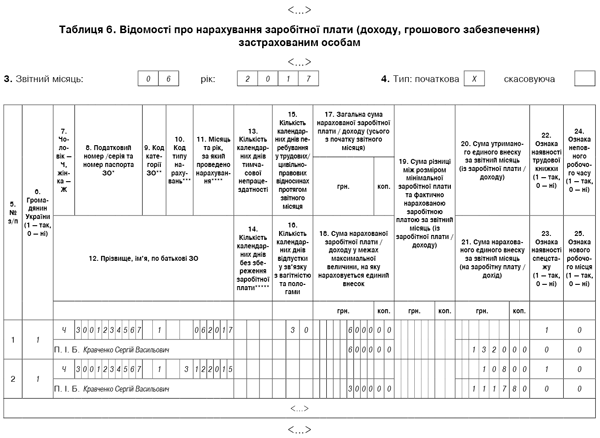

В ЕСВ-отчетности за тот месяц, в котором проведены сторнировки, в таблице 6 на работника формируете строки на «выемку» среднего заработка, который был компенсирован из бюджета, указывая: в графе 10 — код типа начислений «3»; в графе 11 — месяц, за который начислен заработок; в графе 18 — сумму среднего заработка, на которую излишне начислен ЕСВ за соответствующий месяц; в графах 20 и 21 — излишне удержанную и начисленную сумму ЕСВ соответственно.

Графы 15 (количество календарных дней пребывания в трудовых отношениях) и 17 (общая сумма начисленной заработной платы) не заполняете.

На основании этих данных будут заполнены соответствующие строки 5 (5.1, 5.3, 5.4) таблицы 1. Вам останется только указать причину в строке, следующей за строкой 5.4 таблицы 1.

На основании этих данных будут заполнены соответствующие строки 5 (5.1, 5.3, 5.4) таблицы 1. Вам останется только указать причину в строке, следующей за строкой 5.4 таблицы 1.

Но давайте лучше рассмотрим это все на примере.

Пример. Со средней зарплаты, выплачиваемой работнику Кравченко Сергею Васильевичу (налоговый номер — 3001234567) за период мобилизации в декабре 2015 года, предприятие взимало ЕСВ и удерживало НДФЛ и военсбор как с обычной зарплаты с соответствующим отражением в отчетности. Налог/взнос/сбор был своевременно уплачен в бюджет при выплате среднего заработка работнику. Отчет на получение компенсации среднего заработка из бюджета был подан в орган соцзащиты населения в январе 2016 года.

В июне 2017 года на счет предприятия была перечислена из бюджета сумма компенсации «мобилизационного» среднего заработка за декабрь 2015 года. В этом же месяце предприятие проводит корректировку излишне начисленных налогов/сборов/взносов со средней зарплаты.

Ставка ЕСВ в части начислений для предприятия, действовавшая в 2015 году, — 37,26 %. Сумма среднего заработка в декабре 2015 года составляла 3000 грн. (ЕСВ/начисление — 1117,80 грн., ЕСВ/удержание — 108 грн., НДФЛ — 433,80 грн., военсбор — 45 грн.).

Начнем с ф. № 1ДФ. Допустим, что работник был уволен с военной службы в запас. Его оклад сегодня составляет 6000 грн. Сумма зарплаты, начисленной работнику за 2 квартал 2017 года, — 18000 грн. С нее был удержан НДФЛ — 3240 грн., военсбор — 270 грн.

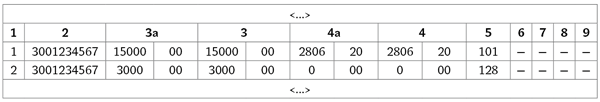

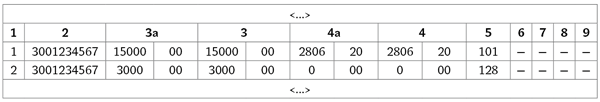

Тогда в разделе I ф. № 1ДФ за 2 квартал 2017 года доходы этого работника будут отражены так, как показано на рис. 1.

Рис. 1. Фрагмент раздела I ф. № 1ДФ за 2 квартал 2017 года

Поясним по строке под номером 1 раздела I ф. № 1ДФ. В графах 3а и 3 указана сумма зарплаты за 2 квартал 2017 года (18000 грн.) уменьшенная на сумму компенсированной средней зарплаты за декабрь 2015 года (3000 грн.). В графах 4а и 4 проставлены суммы НДФЛ (3240 грн.) за вычетом отсторнированных сумм налога за декабрь 2015 года (433,80 грн.).

В разделе II ф. № 1ДФ за 2 квартал 2017 года по строке «Військовий збір» сумма отсторнированного военсбора (45 грн.) уменьшит показатели граф «Загальна сума утриманого податку, збору (грн, коп.) нарахованого/перерахованого».

А теперь о ЕСВ-отчетности. На наш взгляд, сложностей с заполнением строк 5, 5.1, 5.3 и 5.4 таблицы 1 ф. № Д4 возникнуть не должно. Поэтому все внимание на таблицу 6 (см. рис. 2).

Рис. 2. Фрагмент Отчета по ф. № Д4 за июнь 2017 года

…за период срочной военной службы или военной службы по контракту

Начнем с главного. С подлежащего компенсации из бюджета среднего заработка срочников (тех, кто проходил срочную военную службу) и контрактников (служивших по контракту) ЕСВ взимают в общем порядке! Причина проста — в период до 2016 года из базы взимания ЕСВ можно было исключить лишь компенсируемый из бюджета средний заработок мобилизованных работников.

Так что несмотря на то, что компенсация среднего заработка срочников и контрактников зашла на счет вашего предприятия, сторнировать начисленные/удержанные суммы ЕСВ с такого заработка категорически нельзя!

Идем далее. НДФЛ и военсбор.

Компенсируемый из бюджета средний заработок «солдат предприятия» срочников и контрактников прямо не указан в п.п. «и» п.п. 165.1.1 НКУ (ср. ). Но (!) налоговики в своих разъяснениях склоняются к тому, что если предприятие получит его компенсацию из бюджета, то оно вправе провести перерасчет и отсторнировать суммы НДФЛ и военсбора, которые были удержаны ранее из такого заработка.

См. письмо ГФСУ от 23.12.2015 г. № 27545/6/99-99-17-03-03-15,

индивидуальную налоговую консультацию ГФСУ от 14.06.2017 г. № 639/6/99-99-13-02-03-14/ІПК.

См. письмо ГФСУ от 23.12.2015 г. № 27545/6/99-99-17-03-03-15,

индивидуальную налоговую консультацию ГФСУ от 14.06.2017 г. № 639/6/99-99-13-02-03-14/ІПК.

Вместе с тем, чтобы уж совсем спать спокойно, можете получить письменную индивидуальную налоговую консультацию по этому вопросу.

В Налоговом расчете по ф. № 1ДФ сумму компенсации из бюджета среднего заработка срочника (контрактника) отражаете в том же порядке, что и сумму компенсации по работнику, который был мобилизован.

Спасибо, что читаете нас

Войдите и читайте дальше