Бухгалтер 911, квітень, 2015/№14

Друкувати

Заповнюємо декларацію з ПДВ за березень

Час біжить невблаганно. Тільки-но відзвітували з ПДВ за лютий, як час замислюватися над березневою декларацією. З нею, звичайно, буде трішки легше. Але напевно в багатьох із вас залишилися не до кінця з’ясовані моменти щодо нової форми звітності. Тому сьогодні пропонуємо ще раз пройтися по «проблемних» місцях ПДВшної декларації.

звітність з ПДВ

Спершу нагадаємо: подати декларацію з ПДВ за березень потрібно не пізніше 20 квітня 2015 року (понеділок). Подається вона тільки в електронному вигляді. Після подання ПДВ-деки вам надійдуть дві квитанції:

— перша — підтверджує факт передачі декларації фіскалам;

— друга — підтверджує факт її прийняття.

«Проблемні» рядки розділів III і IV декларації за березень

Рядок 20.1. У березневій декларації цей рядок заповнюється у стандартному порядку. Тобто до нього переноситься значення ряд. 24 декларації за лютий 2015 року. Більше сюди жодні суми не включаються.

Рядок 20.2. У декларації за березень він може бути заповнений тільки в тому випадку, якщо дотримуються одночасно дві умови:

1) у декларації за лютий ви подали заяву на збільшення ліміту реєстрації та ПК за рахунок «старого» мінуса (заповнили «текстову» частину поля «а» додатка Д2 за лютий);

2) податківці вам фактично в БЕРЕЗНІ збільшили такий ліміт реєстрації (роблять вони це після проведення камеральної перевірки деки).

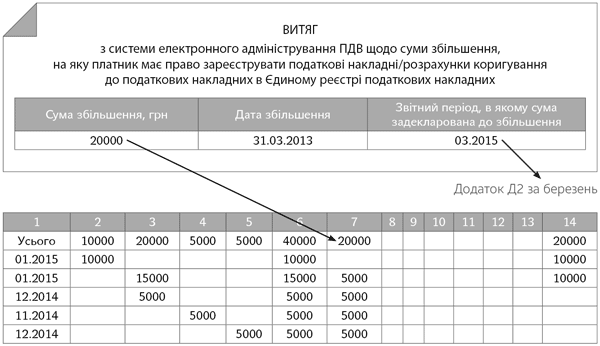

Дізнатися про те, збільшили фіскали ліміт реєстрації чи ні та на яку суму, ви можете, надіславши запит за формою J1301301 (запит надсилайте безпосередньо перед поданням декларації за березень). У відповідь на цей запит вам надійде витяг (форма J1401301). У табличній частині цього витягу зазначатиметься звітний період, в якому збільшено ліміт реєстрації. Якщо це березень, то ви маєте право заповнювати ряд. 20.2 березневої декларації (до нього переносьте суму, зазначену податківцями у витязі). У такому разі:

Ряд. 20.2 = ряд. 27 = гр. 7 таблиці 1 додатка Д2.

На момент підготовки номера ці форми документів з’явилися не в усіх бухгалтерських програмах. Сподіваємося, що незабаром цю проблему буде вирішено.

Інакше (якщо податківці ліміт реєстрації в березні не збільшили) ряд. 20.2 має бути порожнім. При цьому «долютневий» мінус повинен знову потрапити до ряд. 26 і 31 декларації (у додатку Д2 він осяде, зокрема, у гр. 6 і 14).

При цьому нагадуємо, що зараз діє такий механізм «заліку» «старого» мінуса у рахунок ПК і реєстраційного ліміту*:

* Детальніше див. статтю «Старий» мінус: чи бути йому в ПДВ-деці за лютий» у журналі «Бухгалтер 911», 2015, № 11.

1) спочатку заявляємо податківцям про своє бажання спрямувати такий мінус у рахунок ПК та ліміту (заповнюємо текстову частину поля «а» додатка Д2);

2) і тільки в декларації того звітного періоду, в якому податківці збільшать заявлену суму, показуємо її у гр. 7 таблиці 1 додатка Д2, ряд. 27 і 20.2 декларації.

Службове поле ряд. 22.1 (ліміт реєстрації). За логікою його потрібно заповнювати тільки в тому випадку, якщо заповнено ряд. 22 березневої декларації. Якщо ж ряд. 22 у березневій ПДВ-деці не заповнювався (зокрема, виникли зобов’язання до «сплати» за ряд. 25.1), то це поле не заповнюємо. Хоча прямої вказівки на це в Порядку № 13** не знайти.

Щоб заповнити це поле, надсилаємо запит до СЕА (за формою J1301201). Величину ліміту беруть НА МОМЕНТ подання декларації (про що прямо зазначено в назві рядка). Тому після того, як надіслали запит, краще цього дня не реєструвати ПН — щоб не зменшувати показник ліміту.

Водночас, якщо після перевірки стану рахунка в СЕА хтось із ваших контрагентів зареєструє на вас ПН, сума в зазначеному рядку не відповідатиме дійсності. Інша справа, що жодних негативних наслідків для вас це спричинити не повинно.

Якщо показник (ряд. 2 витягу) має додатне значення — вписуємо це значення у службове поле ряд. 22.1.

Якщо від’ємне — ставимо «0» (так рекомендували робити податківці в листі № 7796***). У цьому випадку показник ряд. 22 в повній сумі перейде до ряд. 22.1, а з нього одразу до ряд. 24 декларації (ряд. 23 задіяний не буде).

*** Лист ДФСУ від 06.03.2015 р. № 7796/7/99-99-19-03-02-17.

Покажемо на прикладі, як заповнюватимуться рядки декларації при додатному і від’ємному значенні ліміту реєстрації.

|

Сума ліміту реєстрації (ряд. 2 витягу за формою J1401201) |

Варіант 1 (додатна) |

Варіант 2 (від’ємна) |

15000 |

-5000 |

Рядки декларації в цьому випадку будуть заповнені так:

Рядок декларації |

Варіант 1 |

Варіант 2 |

Ряд. 22 |

20000 |

20000 |

Ряд. 22.1 |

5000 |

20000 |

Службове поле ряд. 22.1 (ліміт реєстрації) |

15000 |

0 |

Ряд. 23 |

15000 |

|

Ряд. 23.1 |

||

Ряд. 23.2 |

||

Ряд. 23.3 |

15000 |

|

Ряд. 24 |

20000 |

20000 |

Рядок 26. Ряд. 26 за березень = ряд. 31 за лютий = гр. 6 додатка Д2 за березень.

Рядок 27. Заповнюємо, якщо в березні податківці фактично збільшили заявлений у лютому ліміт реєстрації (див. коментар до ряд. 20.2).

Додаток Д2

Оскільки податківці в листі № 7796 описали чимало нюансів заповнення цього додатка, пройдемося по ньому детальніше (незважаючи на те, що заповнюватимемо його вже вдруге).

У додатку Д2 за березень розписуємо весь невикористаний «долютневий» мінус.

Текстову частину додатка Д2 за березень (поле «а» або «б») заповнюємо тільки в тому випадку, якщо хочемо заявити «долютневий» мінус, що залишився, у рахунок ПК і реєстраційного ліміту (який піде вже у квітневу чи травневу декларацію) або БВ грошима.

Графи 1 — 5 таблиці 1. Якщо в лютому ви не заявляли «старий» мінус у рахунок БВ грошима, то гр. 1 — 5 таблиці 1 додатка Д2 за березень продублюйте у гр. 1 — 5 таблиці 1 додатка Д2 за лютий.

Зверніть увагу на хронологію заповнення цих граф.

1. Першою розписуємо гр. 2 (від’ємний залишок за ряд. 20.2 деки за січень). У гр. 1 у цьому випадку стоятиме «01.2015».

2. Потім нижче розписуємо гр. 3 (від’ємний залишок по ряд. 24 декларації за січень 2015 року). Причому тут потрібно вказати всі періоди, за які утворився ряд. 24. При цьому починаємо з періоду, найближчого до поточної звітної дати, і закінчуємо давнішим періодом (наприклад, 01.2015, 12.2014 і далі). Ці періоди беремо з додатка Д2 за січень 2015 року.

До гр. 2 і 3 можуть потрапити тільки ті суми, що не були використані для ряд. 20.1 декларації за лютий.

3. Потім, знову нижче, розписуємо гр. 4 — БВ, заявлене в рахунок майбутніх періодів (зазначаємо період, в якому задекларовано БВ за ряд. 23.2).

4. І в останню чергу розписуємо гр. 5 (БВ, заявлене раніше грошима, яке спрямували в рахунок ПК та ліміту реєстрації).

Уключивши до таблиці 1 додатка Д2 за лютий залишки «старого» БВ, заявленого раніше на рахунок, ви відмовилися від отримання їх як БВ грошима (лист № 7796). Використовувати їх можна тільки для збільшення ПК і ліміту реєстрації. Перезаявити цю суму на рахунок не можна.

Графа 6 таблиці 1. Підбиваємо підсумки за гр. 1 — 5. Показник цієї графи за березень повинен відповідати гр. 14 таблиці 1 додатка Д2 за лютий і переноситься до ряд. 26 березневої декларації.

Графа 7 таблиці 1. У березневому додатку Д2 цю графу буде заповнено тільки в тому випадку, якщо податківці фактично збільшили в березні ліміт реєстрації (детальніше див. коментар до ряд. 20.2). Для гр. 7 теж діє своя «хронологія»: спочатку використовуються залишки за гр. 5 (у хронологічному порядку — від «старішого» мінуса до «свіжішого»), потім те ж саме за гр. 4 тощо.

Графи 12 і 13 таблиці 1. Заповнюємо, якщо «старий» мінус хочемо спрямувати в рахунок БВ грошима.

Приклад. У нас є такі залишки «старого» від’ємного значення:

— залишок за ряд. 20.2 декларації за січень 2015 року (що не увійшов до ряд. 20.1 декларації за лютий 2015 року) — 10000 грн.;

— залишок за ряд. 24 декларації за січень 2015 року — 20000 грн.;

— БВ, заявлене в декларації за листопад 2014 року у рахунок ПК майбутніх періодів, — 5000 грн.;

— БВ, заявлене на рахунок у грудні 2014 року, — 10000 грн. (5000 грн. хочемо спрямувати в рахунок ПК і ліміту реєстрації, решту суми — отримати грошима).

При цьому частину суми (20000 грн.) ми вже заявили в рахунок ПК і ліміту в додатку Д2 за лютий (у текстовій частині поля «а» додатка Д2 за лютий зазначено «двадцять тисяч»):

Додаток Д2 за лютий

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

Усього |

10000 |

20000 |

5000 |

5000 |

40000 |

40000 |

|||||||

01.2015 |

10000 |

10000 |

10000 |

||||||||||

01.2015 |

15000 |

15000 |

15000 |

||||||||||

12.2014 |

5000 |

5000 |

5000 |

||||||||||

11.2014 |

5000 |

5000 |

5000 |

||||||||||

12.2014 |

5000 |

5000 |

5000 |

Припустимо, податківці збільшили ліміт реєстрації у березні.

Утворилася переплата за електронним рахунком? Для її повернення подайте додаток Д4

Переплата за електронним рахунком зараз може виникнути, якщо ви перерахували на нього більше коштів, ніж показали ПЗ за декларацією. Або ж подали УР, яким зменшили показник ряд. 25.1 лютневої декларації.

Порядок № 569**** передбачає можливість повернути ці кошти на поточний рахунок платника (якщо в цьому є необхідність). Повернути кошти можна, якщо сума коштів на спецрахунку перевищить зобов’язання за поточною (тобто березневою) декларацією. Для повернення коштів разом з березневою декларацією потрібно подати додаток Д4 і заповнити в ньому спеціальну таблицю.

Крім того, таку переплату з ПДВ можна перерахувати до бюджету для погашення ПДВ-зобов’язів майбутніх періодів.

Заповнити її не викличе труднощів:

— у гр. 1 «Сума коштів на рахунку у системі електронного адміністрування податку на додану вартість на момент подання декларації» зазначаємо суму коштів, що є на ПДВ-рахунку на момент подання декларації (судячи з усього, це ряд. 1 витягу за формою F1401201);

— у гр. 2 «Сума узгоджених податкових зобов’язань з податку поточного звітного періоду (рядок 25 декларацій 0110, 0121 — 0123, 0130)» вказуємо суму ПЗ за поточною декларацією (ряд. 25 декларації за березень);

— у гр. 3 «Сума податкового боргу з податку на момент подання декларації» відображаємо суму податкового боргу на момент подання декларації;

— гр. 4 «Сума коштів на рахунку у системі електронного адміністрування податку на додану вартість, що може бути перерахована до бюджету (графа 1 - графа 2)» не заповнюємо (вона заповнюється тільки тоді, коли ви хочете перекинути переплату до бюджету в рахунок сплати ПДВ-зобов’язів майбутніх періодів);

— у гр. 5 «Сума коштів на рахунку у системі електронного адміністрування податку на додану вартість, що може бути перерахована на поточний рахунок платника (графа 1 - графа 2 - графа 3)» зазначаємо значення, яке розраховують як різницю: гр. 1 - гр. 2 - гр. 3. Саме цю суму ми й заявляємо до повернення на поточний рахунок.

Після таблиці йде заява. У ній записують словами суму «надлишку» і реквізити поточного рахунка, на який буде перераховано «надлишок».

Гроші повернуть на поточний рахунок протягом 5 робочих днів після граничного строку, установлених ПКУ для самостійної сплати ПЗ (якщо додаток Д4 подається разом з березневою декларацією (тобто у квітні), то на поточний рахунок гроші зобов’язані зарахувати до 13 травня).

Теги

Дякуємо, що читаєте нас

Увійдіть і читайте далі