Бухгалтер 911, грудень, 2017/№50

Друкувати

Наближається річний перерахунок з ПДВ — 2017 (ст. 199 ПКУ)

Незабаром кінець року. Тобто платникам ПДВ, які проводили у 2017 році розподіл ПДВ з п. 199.1 ПКУ, час замислитися над проведенням річного його «перерозподілу». Які правила його проведення? Як відобразити результати перерахунку в обліку? Читайте в цій статті.

Загальні моменти

Проводити річний перерахунок ПДВ зобов’язані ті платники ПДВ, які протягом 2017 року здійснювали одночасно оподатковувані і неоподатковувані операції та за покупками «подвійного призначення» проводили розподіл ПДВ за ст. 199 ПКУ.

Тут не зайвим буде нагадати, що норми про розподіл ПДВ не стосуються випадків, перелічених у п. 199.6 ПКУ (див. далі).

Результати річного перерахунку мають бути відображені в ПДВ-декларації за останній звітний період року (п. 199.5 ПКУ), тобто в декларації за грудень 2017 року (для квартальників — у декларації за IV квартал 2017 року).

Річний перерахунок — 2017 включає:

— загальний річний перерахунок — за придбаними протягом 2017 року товарами / послугами / необоротними активами, призначеними для одночасного використання в оподатковуваних і неоподатковуваних операціях, за якими проводили розподіл ПДВ за ст. 199 ПКУ;

— необоротний перерахунок — за необоротними активами, придбаними до 01.07.2015 р., за підсумками 1, 2, 3 років, наступних за роком початку їх експлуатації (п. 42 підрозд. 2 розд. XX ПКУ). Порядок цього перерахунку сьогодні зачіпати не будемо, а розберемо його детально в наступному номері.

Нагадаємо: ПДВ з необоротних активів «подвійного призначення», придбаних після 01.07.2015 р., перераховуються лише один раз — у складі загального річного перерахунку.

Алгоритм загального річного перерахунку

Крок 1. Визначаємо «новий» коефіцієнт розподілу («анти-ЧВ»). Протягом 2017 року при розподілі ПДВ за покупками подвійного призначення ми використовували коефіцієнт «анти-ЧВ», розрахований у гр. 7 таблиці 1 додатка Д7 за січень 2017 року (чи за перший місяць, у якому вперше були задекларовані неоподатковувані операції).

Наприкінці року його потрібно перерахувати — виходячи з фактичних обсягів проведених протягом 2017 року оподатковуваних і неоподатковуваних операцій (п. 199.4 ПКУ).

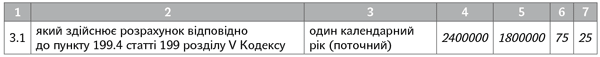

Розрахунок нового коефіцієнта розподілу проводимо за ряд. 3.1 таблиці 1 додатка Д7 до ПДВ декларації за грудень 2017 року (IV квартал 2017 року).

Для цього збираємо річні: загальні обсяги операцій (гр. 4) і оподатковувані обсяги операцій (гр. 5), орієнтуючись на рядки декларації, вказані в шапці таблиці 1 додатка Д7.

При цьому освіжимо в пам’яті важливі моменти:

1. При підрахунку загальних (гр. 4) і оподатковуваних операцій (гр. 5) використовуємо дані ПДВ-декларацій за січень — грудень 2017 року й уточнюючих розрахунків.

Платники, у яких неоподатковувані операції вперше з’явилися протягом року, також включають у розрахунок і періоди з початку року, коли неоподатковуваних операцій не було.

Зверніть увагу: податківці вважають, що потрібно брати всі уточнюючі розрахунки, подані у 2017 році, незалежно від того, який період уточнюється (принаймні так вони роз’яснювали в листі ДФСУ від 12.01.2017 р. № 599/7/99-99-15-03-02-17).

2. У декларації за січень і лютий 2017 року коригувальний ряд. 7 міг містити коригування до ряд. 4.1 і 4.2 (нагадаємо, починаючи з декларації за березень 2017 року коригування до ряд. 4.1 і 4.2 відображаються в цих же рядках, а не в ряд. 7). Такі коригування слід виключити з підрахунку як оподатковуваних, так і неоподатковуваних операцій.

3. При підрахунку обсягу оподатковуваних операцій (гр. 5) потрібно враховувати, що ряд. 7 включає коригування як до оподатковуваних постачань, так і до неоподатковуваних операцій. Тому при підрахунку обсягів за гр. 5 таблиці 1 додатка Д7 коригування неоподатковуваних операцій потрібно виключити.

4. При підрахунку загальних обсягів операцій (гр. 4) потрібно виключити відображувані в ряд. 5 декларації: (1) «пільгові» постачання власного металобрухту (пільга згідно з п. 23 підрозд. 2 розд. XX ПКУ) і (2) «пільгові» операції згідно з п.п. 197.1.28 ПКУ. Ці операції виведені з-під загальних правил ПДВ-розподілу (п. 199.6 ПКУ).

У результаті:

— у гр. 6 таблиці 1 додатка Д7 отримаємо коефіцієнт використання товарів/послуг в оподатковуваних операціях (він знадобиться для перерахунку податкового кредиту за необоротними активами, придбаними до 01.07.2015 р.).

І, до речі, судячи із ЗІР (101.23), саме цей показник потрібно проставляти в спецполі «ЧВ» у шапці додатка Д7.

— у гр. 7 — коефіцієнт «анти-ЧВ» — частку використання товарів / послуг / необоротних активів у неоподатковуваних операціях. Його саме і використовуватимемо для проведення «поточного» річного перерахунку за придбаннями 2017 року.

Отримані коефіцієнти округлюємо до двох знаків після коми (лист ДПАУ від 25.10.2011 р. № 4261/6/15-3415-04).

Припустимо, за даними декларацій з ПДВ, обсяг поставок за січень — грудень 2017 року склав:

— оподатковуваних ПДВ-операцій (∑ряд. 1.1, 1.2, 2, 3 і 7) — 1800000 грн.;

— загальний обсяг операцій — 2400000 грн.

Фрагмент таблиці 1 додатка Д7 за грудень 2017 року

Крок 2. Безпосередньо проводимо перерахунок. Для цього:

Етап 1. Збираємо податкові накладні («самозведені») за січень — грудень 2017 року, якими нараховувалися податкові зобов’язання за п. 199.1 ПКУ, і перераховуємо наші податкові зобов’язання виходячи з нового коефіцієнта розподілу (показник «анти-ЧВ», визначений за гр. 7 таблиці 1 додатка Д7).

Порядок перерахунку розберемо на прикладі двох місяців (листопада і грудня 2017 року), в яких проводили розподіл ПДВ за п. 199.1 ПКУ.

Припустимо, обсяг покупок «подвійного» призначення (без ПДВ) склав: (1) у листопаді 2017 року — 100000 грн., у грудні 2017 року — 200000 грн. Коефіцієнт «анти-ЧВ» на початку року (гр. 7 ряд. 1 таблиці 1 додатка Д7 за січень 2017 року) складав 30 %, за результатами перерахунку (гр. 7 ряд. 3.1 таблиці 1 додатка Д7 за грудень 2017 року) — 25 %.

Етап 2. За результатами перерахунку складаємо розрахунок коригування до кожної (див. категорію 101.23 ЗІР) «самозведеної» податкової накладної, якою нараховувалися податкові зобов’язання за п. 199.1 ПКУ, і коригуємо відображені в них податкові зобов’язання:

— збільшуємо податкові зобов’язання (якщо «анти-ЧВ» зріс);

— зменшуємо податкові зобов’язання (якщо «анти-ЧВ» зменшився).

Тобто в загальному випадку таких розрахунків коригування буде 12.

Розрахунок коригування складають останнім днем року, тобто 31.12.2017 р.! Кожен з них потрібно зареєструвати в ЄРНН (реєструє сам продавець, оскільки такий розрахунок коригування не підлягає видачі покупцеві). Строк безштрафної реєстрації — 15.01.2018 р.

Рекомендації щодо складанню розрахунку коригування наведені в категорії 101.22 ЗІР. У його «шапці» ставимо позначку «Х» у полях:

— «Підлягає реєстрації в ЄРПН постачальником (продавцем)»;

— «До зведеної податкової накладної»;

— «Не підлягає наданню отримувачу (покупцю)із причини (зазначається відповідний тип причини)» і ставимо тип причини:

«08» — якщо розрахунок коригування складається до зведеної податкової накладної, що була складена відповідно до п. 199.1 ст. 199 ПКУ на суму нарахованих податкових зобов’язань за товарами/послугами, необоротними активами, які одночасно використовувалися в оподатковуваних операціях і в операціях, які не є об’єктом оподаткування;

«09» — якщо розрахунок коригування складається до зведеної податкової накладної, що була складена відповідно до п. 199.1 ст. 199 ПКУ на суму нарахованих податкових зобов’язань за товарами / послугами / необоротними активами, які одночасно використовувалися в оподатковуваних і у звільнених від оподаткування операціях.

У заголовній частині вказуємо:

1) дату складання розрахунку коригування «31122017»;

2) дату і порядковий номер зведеної податкової накладної;

3) у полі «Індивідуальний податковий номер отримувача (покупця)» вказуємо умовний ІПН «600000000000». В інших рядках, відведених для заповнення даних покупця, платник указує власні дані.

Табличну частину заповнюємо так:

|

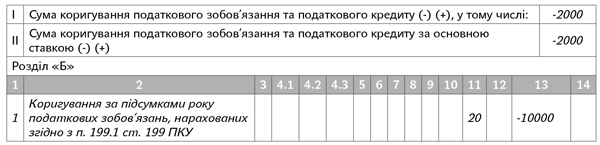

Розділ А |

У рядку I «Сума коригування податкового зобов’язання та податкового кредиту», у тому числі в рядках II та/або III залежно від ставки ПДВ (20 або 7 %), указується сума податку, яка збільшує або зменшує (при зменшенні вказується знак «-») суму податкових зобов’язань, нарахованих відповідно до п. 199.1 ст. 199 ПКУ |

|

Розділ Б |

У гр. 1 вказуємо порядковий номер рядка зведеної ПН, який коригуємо. У гр. 2 «Причина коригування» записуємо: «Коригування за підсумками року податкових зобов’язань, нарахованих згідно з п. 199.1 ст. 199 ПКУ». У гр. 11 указуємо код ставки (20 або 7 %). У гр. 13 указуємо суму податку, яка збільшує або зменшує (при зменшенні ставимо знак «-») суму податкових зобов’язань, нарахованих згідно з п. 199.1 ПКУ. Інші графи і рядки табличної частини не заповнюються і залишаються порожніми |

Фрагмент розрахунку коригування до самозведеної ПН за грудень 2017 року

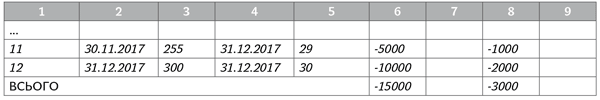

Етап 3. Заповнюємо таблицю 2 додатка Д7 за грудень 2017 року. У цій таблиці вже показуються результати перерахунку (сам перерахунок раніше нарахованих податкових зобов’язань у таблиці 2 не показується).

Результати перерахунку відображаються в декларації за останній звітний період року, незалежно від факту реєстрації в ЄРНН відповідного розрахунку коригування (категорія 101.23 ЗІР). При цьому за порушення строків реєстрації розрахунку коригування загрожує штраф за п. 1201.1 ПКУ).

У гр. 2 — 3 вказуємо дані «зведеної» податкової накладної, якою нараховувалися зобов’язання за п. 199.1 ПКУ. У гр. 4 — 5 — дати і номери розрахунків коригування, складених за результатами річного перерахунку.

Ця таблиця заповнюється в гривнях з копійками, а підсумковий показник «Всього» відображається в гривнях без копійок з округленням за загальновстановленими правилами (категорія 101.23 ЗІР).

Фрагмент таблиці 2 додатка Д7 за грудень 2017 року

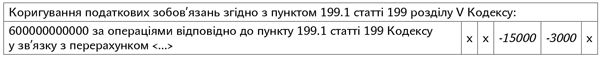

Крок 3. Відображаємо результати перерахунку в ПДВ-декларації. Підсумкові дані з таблиці 2 додатка Д7 за грудень / IV квартал 2017 року переносимо з відповідним знаком («+» або «-»):

1) в останній рядок таблиці 1 додатка Д1 за грудень / IV квартал 2017 року;

Фрагмент таблиці 1 додатка Д1 за грудень 2017 року

2) а потім (!) у ряд. 4.1 (або 4.2) декларації за грудень / IV квартал 2017 року.

Нагадаємо: раніше (минулого року) результати загального річного перерахунку відображали в ряд. 7 декларації. Тепер же редакція форм додатків до декларації передбачає, що результати перерахунку відображаємо в ряд. 4.1 (4.2 декларації).

Крок 4. Відображаємо результати перерахунку в бухобліку. Як відображати результати перерахунку, встановлює п. 12 Інструкції № 141*.

Результати перерахунку відображаються в бухобліку збільшенням доходів або витрат.

|

№ з/п |

Зміст господарської операції |

Бухоблік |

|

|

дебет |

кредит |

||

|

1 |

Донараховано податкові зобов’язання (коефіцієнт «анти-ЧВ» зменшений) |

643/1* |

641/ПДВ |

|

949 |

643/1 |

||

|

2 |

Зменшено податкові зобов’язання (коефіцієнт «анти-ЧВ» збільшився) |

641/ПДВ |

643/1 |

|

643/1 |

719 |

||

|

* Субрахунок 643/1 «Податкові зобов’язання, що підлягають коригуванню». |

|||

Дякуємо, що читаєте нас

Увійдіть і читайте далі