Все сайты

Бухгалтер 911, декабрь, 2017/№51

Печатать

И снова… годовой перерасчет по НДФЛ

Каков алгоритм проведения обязательного годового перерасчета по НДФЛ? Как результат перерасчета отразить в Налоговом расчете по форме № 1ДФ? Давайте разберемся.

Перерасчет по результатам отчетного года отнесен п.п. 169.4.2 НКУ к обязательным видам перерасчета. Его проводят при начислении заработной платы за последний месяц отчетного года. Таким образом, перерасчет по итогам 2017 года необходимо провести в декабре 2017 года. Его цель — проверка правильности налогообложения доходов, начисленных (выплаченных, предоставленных) работникам в виде зарплаты.

Перерасчет сумм других (не зарплатных) доходов для определения правильности их налогообложения проводится исключительно по желанию работодателя/налогового агента.

Рассмотрим алгоритм проведения этого перерасчета на примере.

Пример. Предприятие проводит перерасчет по работнице Иваненко И. П. (налоговый номер — 2854659887). В проверяемом периоде (с 1 января по 31 декабря 2017 года) она с 27 марта по 15 мая находилась на больничном. Общая сумма больничных (7232,50 грн.) начислена в мае (в том числе за 5 дней болезни в марте — 723,25 грн., за 30 дней в апреле — 4339,50 грн., за 15 дней в мае — 2169,75 грн.). Также в мае была отсторнирована сумма зарплаты, ошибочно начисленная в марте за 5 рабочих дней (с 27 по 31 марта), на которые пришлась болезнь работницы (1102,50 грн.).

В сентябре 2017 года работнице была доначислена сумма индексации за январь 2017 года — 64,00 грн.

К доходу работницы применялась НСЛ в размере, установленном п.п. 169.1.2 НКУ (работница является матерью двоих детей в возрасте до 18 лет). При этом предельный размер дохода, дающий право на НСЛ, по работнице определялся кратно количеству детей.

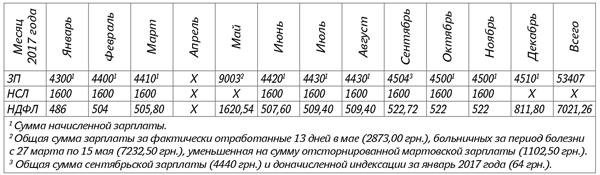

Доход работницы за проверяемый период в разрезе месяцев 2017 года, а также информация о фактически удержанном НДФЛ и примененных НСЛ приведены в табл. 1.

Таблица 1. Информация о зарплате, а также о фактически примененных НСЛ и удержанном НДФЛ

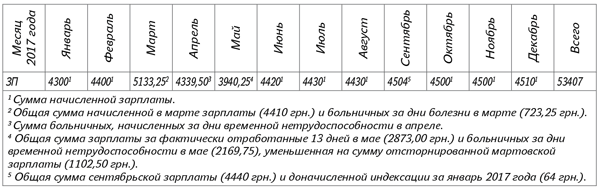

Шаг 1. Уточняем (перепроверяем) месячные суммы зарплаты, начисленные (выплаченные, предоставленные) работнику в течение года.

Если в проверяемом периоде работнику начислялась зарплата за период ее сохранения согласно законодательству, в том числе за время отпуска (отпускные) или временной нетрудоспособности (больничные), то суммы таких выплат (их части) относят к соответствующим месяцам, за которые они были начислены (абзац третий п.п. 169.4.1 НКУ).

Именно поэтому в табл. 2 с данными из примера начисленные в мае больничные за период временной нетрудоспособности работницы в марте отнесены к доходу марта, а за дни болезни в апреле — к доходу апреля. Все остальные зарплатные выплаты, в том числе и премии, доплаты, надбавки, суммы индексации, начисленные (доначисленные/отсторнированные) за предыдущие налоговые периоды (месяцы), окончательно облагают в том налоговом периоде (месяце), в котором они были фактически начислены. Поэтому и в табл. 2 суммы отсторнированной в мае зарплаты, ошибочно начисленной в марте за дни болезни работника, остались в общей сумме зарплаты за май. Ведь именно в мае в бухучете была произведена такая сторнировка. Также «без движения» осталась сумма индексации за январь, доначисленная в сентябре.

Ведь они не подпадают под действие абзаца третьего п.п. 169.4.1 НКУ.

Таблица 2. Уточненные месячные суммы зарплаты

Шаг 2. Если работник пользовался правом на НСЛ, то уточняем наличие у него оснований для применения НСЛ к его зарплате. Проверяем наличие заявления работника о самостоятельном избрании им места применения НСЛ и документов, подтверждающих его право на НСЛ (при необходимости).

Возвращаемся к примеру. На протяжении 2017 года к зарплате работницы применялась НСЛ в соответствии с п.п. 169.1.2 НКУ. На основании этой нормы налогоплательщики, содержащие двоих или более детей в возрасте до 18 лет, имеют право на НСЛ в размере, равном 100 % суммы льготы, определенной п.п. 169.1.1 НКУ, в расчете на каждого такого ребенка.

В 2017 году — 800 грн. в расчете на каждого ребенка в возрасте до 18 лет, на которого предоставляется НСЛ.

У работницы двое детей до 18 лет. Следовательно, в течение 2018 года она имела право на НСЛ в размере 1600 грн. (800 грн. х 2). Заметьте: воспользоваться льготой, определенной в п.п. 169.1.1 НКУ, имеют право оба родителя ребенка. Но для одного из них предельный размер дохода, дающий право на НСЛ, будет определяться на общих основаниях, а для второго — кратно количеству детей, на которых предоставляется льгота.

Из условия примера следует, что именно работница предприятия пользовалась правом на кратное увеличение предельного размера дохода.

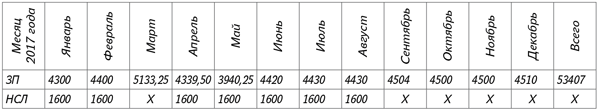

Шаг 3. Определяем право работника на НСЛ в каждом отдельном месяце отчетного года. Для этого сравниваем уточненные суммы зарплаты, рассчитанные по каждому месяцу 2017 года, с предельным размером зарплаты, дающим право на НСЛ.

Работница, о которой идет речь в примере, претендовала на НСЛ в размере, определенном в п.п. 169.1.2 НКУ. Предельный размер дохода по ней определялся кратно количеству детей и составлял в 2017 году 4480 грн. (2240 грн. х 2). Следовательно, если уточненная месячная сумма зарплаты не превышала предельный размер дохода — к зарплате работницы предприятие имело право применить НСЛ. В обратной ситуации налогообложение дохода работницы должно быть произведено без применения НСЛ (см. табл. 3).

Таблица 3. Определение права работницы на НСЛ

Важно! В ходе проверки правильности применения НСЛ выяснилось, что предприятие ошибочно в сентябре, октябре и ноябре 2017 года применило НСЛ к заработной плате работницы (см. табл. 1). Однако поскольку эта ошибка самостоятельно выявлена в ходе проведения годового перерасчета по НДФЛ и будет исправлена, то штрафы, предусмотренные п. 127.1 НКУ, к предприятию применяться не будут  .

.

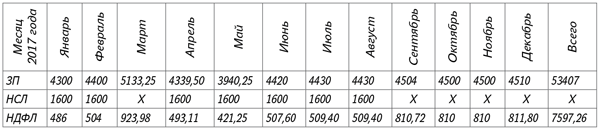

Шаг 4. Проводим окончательное обложение НДФЛ уточненных месячных сумм зарплаты (определяем отдельно по каждому месяцу 2017 года сумму НДФЛ, подлежащую уплате в бюджет, см. табл. 4).

Шаг 5. Рассчитываем общую годовую сумму НДФЛ, суммируя суммы налога, определенные по результатам перерасчета каждого отдельного месячного налогооблагаемого дохода (см. табл. 4).

Таблица 4. Расчет сумм НДФЛ

Шаг 6. Сравниваем полученную в результате перерасчета сумму НДФЛ с суммой налога, которая была фактически удержана с доходов работника за год, и определяем результат перерасчета.

Результатом проведения перерасчета НДФЛ может быть как недоплата, так и переплата по НДФЛ.

Сумму недоплаты НДФЛ удерживаем за счет любого налогооблагаемого дохода работника за соответствующий месяц после его налогообложения. Но здесь нужно учесть требования ст. 128 КЗоТ (при каждой выплате зарплаты работнику общий размер всех отчислений не может превышать 20 %, а в отдельных случаях — 50 % зарплаты). При этом НКУ не предусмотрено, что в рассматриваемой ситуации размер удержаний может составлять 50 %. Значит, работодатель вправе удержать с суммы налогооблагаемого дохода работника недоплату по НДФЛ в сумме, не превышающей 20 % зарплаты. Если размер недоплаты больше этой суммы, остаток будем удерживать за счет налогооблагаемых доходов следующих месяцев, до полного погашения суммы недоплаты (п.п. 169.4.4 НКУ).

Вместе с тем работник может подать заявление с просьбой удержать из его зарплаты всю сумму недоплаты единоразово.

Если же результатом проведенного перерасчета будет переплата по НДФЛ, то на сумму переплаты уменьшаем сумму начисленного налогового обязательства работника за соответствующий месяц (в случае проведения годового перерасчета по итогам 2017 года — за декабрь 2017 года).

Результаты перерасчета по НДФЛ отражают в ф. № 1ДФ за тот отчетный квартал, в который входит месяц проведения перерасчета (т. е. результат перерасчета по НДФЛ за 2017 год отражаем в ф. № 1 ДФ за 4 квартал 2017 года), следующим образом:

— если выявлена недоплата, показатели граф 4 «Сумма перечисленного налога» и 4а «Сумма начисленного налога» увеличиваются на сумму недоплаты по НДФЛ;

— если по результатам перерасчета выявлена переплата, показатели граф 4 «Сумма перечисленного налога» и 4а «Сумма начисленного налога» уменьшаются на сумму излишне удержанного НДФЛ.

Теперь давайте посмотрим на результат перерасчета из примера. Сумма НДФЛ, полученная в результате перерасчета (7597,26 грн., см. табл. 4), превышает сумму НДФЛ, фактически удержанного в течение 2017 года (7021,26 грн., см. табл. 1). То есть в результате проведенного перерасчета выявлена недоплата по НДФЛ в сумме 576 грн. (7597,26 грн. - 7021,26 грн.).

Определим, сможет ли предприятие удержать сумму недоплаты с зарплаты работницы за декабрь 2017 года. Для этого рассчитаем сумму «чистой» зарплаты и предельную сумму отчислений с учетом требований ст. 128 КЗоТ. «Чистый» заработок работницы за декабрь 2017 года равен: 4510 грн. - 811,80 грн. = 3698,20 грн. Предельная сумма отчислений, которая может быть удержана с декабрьского дохода работницы: 3698,20 грн. х 20 % : 100 % = 739,64 грн. Сумма недоплаты по НДФЛ (576 грн.) не превышает допустимой величины отчислений (739,64 грн.), поэтому всю сумму недоплаты можно удержать с дохода работницы за декабрь 2017 года.

В ф. № 1ДФ за 4 квартал 2017 года в разд. I предприятие сформирует на работницу строку для отражения суммы зарплаты (признак «101») и укажет:

— в графах 3а и 3 — общую сумму зарплаты за 4 квартал 2017 года — 13510 грн. (4500 грн. + 4500 грн. + 4510 грн.);

— в графах 4а и 4 — сумму удержанного (с учетом суммы недоплаты, выявленной в ходе перерасчета) и перечисленного в бюджет НДФЛ — 3007,80 грн. (810 грн. + 810 грн. + 811,80 грн. + 576 грн.).