Все сайты

Бухгалтер 911, февраль, 2017/№9

Печатать

Расчет корректировки: разбираем ваши ситуации

Сегодняшняя наша статья посвящена расчету корректировки к налоговой накладной. Как показывают ваши вопросы, заморочек с его составлением, регистрацией в Едином реестре и отражением в НДС-отчетности не уменьшается. Поэтому сегодня очередная подборка вопросов-ответов по этой теме.

корректировка НДС

Зарегистрировали в феврале 2017 года расчет корректировки к налоговой накладной за 2016 год (на уменьшение — регистрировал покупатель). Но в нем не указан код УКТ ВЭД. Как теперь это исправить?

Зарегистрировали в феврале 2017 года расчет корректировки к налоговой накладной за 2016 год (на уменьшение — регистрировал покупатель). Но в нем не указан код УКТ ВЭД. Как теперь это исправить?

Налоговая накладная составлена и зарегистрирована в январе (25.01.2017 г.). А вот расчет корректировки к этой налоговой накладной составлен и зарегистрирован в феврале (04.02.2017 г.), т. е. до предельных сроков регистрации налоговой накладной. Расчет корректировки отражать в январе или феврале?

Налоговая накладная составлена и зарегистрирована в январе (25.01.2017 г.). А вот расчет корректировки к этой налоговой накладной составлен и зарегистрирован в феврале (04.02.2017 г.), т. е. до предельных сроков регистрации налоговой накладной. Расчет корректировки отражать в январе или феврале?

См., к примеру,

письмо ГФСУ от 22.01.2016 г. № 2052/7/99-99-19-03-02-17.

См., к примеру,

письмо ГФСУ от 22.01.2016 г. № 2052/7/99-99-19-03-02-17.

То есть продавец вправе уменьшить налоговые обязательства в том отчетном периоде, в котором возникло право на такое уменьшение.

То есть продавец вправе уменьшить налоговые обязательства в том отчетном периоде, в котором возникло право на такое уменьшение.

Приобрели товар у поставщика и получили зарегистрированную налоговую накладную. Но решили сразу не показывать налоговый кредит. Теперь от продавца пришел расчет корректировки. Обязательно ли показывать этот расчет корректировки?

Приобрели товар у поставщика и получили зарегистрированную налоговую накладную. Но решили сразу не показывать налоговый кредит. Теперь от продавца пришел расчет корректировки. Обязательно ли показывать этот расчет корректировки?

Зарегистрировали налоговую накладную на конечного потребителя (с типом причины «11»). Теперь обнаружили ошибку — покупатель был плательщиком НДС. Как откорректировать итоговую налоговую накладную?

Зарегистрировали налоговую накладную на конечного потребителя (с типом причины «11»). Теперь обнаружили ошибку — покупатель был плательщиком НДС. Как откорректировать итоговую налоговую накладную?

В поле «Отримувач» укажите «Неплатник» и ИНН «100000000000».

В поле «Отримувач» укажите «Неплатник» и ИНН «100000000000».

В нем нужно сумму поставки по операции из общего кода «100000000000» поставить по конкретному ИНН вашего покупателя.

В нем нужно сумму поставки по операции из общего кода «100000000000» поставить по конкретному ИНН вашего покупателя.

Исправляем расчет корректировки

Зарегистрировали в феврале 2017 года расчет корректировки к налоговой накладной за 2016 год (на уменьшение — регистрировал покупатель). Но в нем не указан код УКТ ВЭД. Как теперь это исправить?

Зарегистрировали в феврале 2017 года расчет корректировки к налоговой накладной за 2016 год (на уменьшение — регистрировал покупатель). Но в нем не указан код УКТ ВЭД. Как теперь это исправить?

Для начала отметим, что налоговики в письме № 1312* указывали, что если расчет корректировки датирован 2017 годом, то в нем нужно проставлять коды товаров УКТ ВЭД (а с принятием новой формы налоговой накладной — и коды услуг). Причем не важно, составляется такой расчет корректировки к «старым» налоговым накладным (т. е. с датой составления до 1 января 2017 года) или к новым. Собственно говоря, эти же требования следуют и из п. 21 Порядка № 1307**.

* Письмо ГФСУ от 20.01.2017 г. № 1312/7/99-99-15-03-02-17.

** Порядок заполнения налоговой накладной, утвержденный приказом Минфина от 31.12.2015 г. № 1307.

Поэтому, если в расчете корректировки, составленном в 2017 году, не проставлен код УКТ ВЭД на товар, следует исправить ошибку. Как это сделать? Поскольку расчет корректировки к расчету корректировки составить невозможно, то в этом случае нужно (разъяснение в категории 101.07 ЗІР):

«составить второй расчет корректировки к налоговой накладной, в котором будут учтены показатели расчета корректировки, составленного с ошибкой <…>».

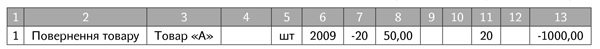

Пример. 20.02.2017 г. предприятию возвращен товар от покупателя в количестве 20 шт. на сумму 1200 грн. (в т. ч. НДС — 200 грн.). Продавец составил расчет корректировки к такой налоговой накладной. Покупатель зарегистрировал его. Но затем обнаружили, что в расчете корректировки не указан код УКТ ВЭД.

Первоначальный («ошибочный») РК

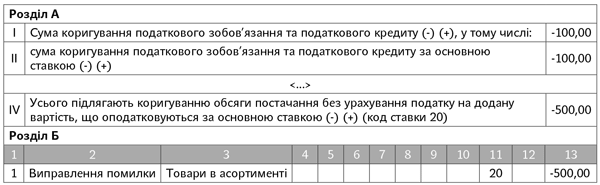

В этом случае составляем к налоговой накладной (!) второй расчет корректировки, которым:

— первой строкой «аннулируем» неправильную запись в предыдущем расчете корректировки. Для этого нужно перенести «ошибочную» запись расчета корректировки, но с противоположным знаком (если корректировка была на «+», то запись делаем с «минусом», и наоборот);

— второй строкой указываем правильную запись.

«Исправляющий» РК

Такой расчет корректировки является «нулевым». Поэтому ни в декларации покупателя, ни в декларации продавца не отражается (

письмо № 28193***, разъяснение в категории 101.20 ЗІР)  . Регистрирует его сам продавец.

. Регистрирует его сам продавец.

*** Письмо ГФСУ от 27.12.2016 г. № 28193/6/99-95-42-03-15.

И еще один момент. Некоторые бухгалтеры пытаются расчетом корректировки скорректировать еще и «старую» налоговую накладную, добавляя в нее код УКТ ВЭД. Но так поступать не нужно. Ведь если налоговая накладная составлена до 01.01.2017 г., то в ней не должен был проставляться код УКТ ВЭД****.

**** С ситуацией, когда при помощи расчета корректировки («нулевого») исправляется проблема отсутствия в налоговой накладной кода УКТ ВЭД, вам поможет разобраться статья «Налоговая накладная с «проблемной кодировкой»: исправляем ситуацию» (журнал «Бухгалтер 911», 2017, № 3).

Отражаем расчет корректировки в декларации

Налоговая накладная составлена и зарегистрирована в январе (25.01.2017 г.). А вот расчет корректировки к этой налоговой накладной составлен и зарегистрирован в феврале (04.02.2017 г.), т. е. до предельных сроков регистрации налоговой накладной. Расчет корректировки отражать в январе или феврале?

Налоговая накладная составлена и зарегистрирована в январе (25.01.2017 г.). А вот расчет корректировки к этой налоговой накладной составлен и зарегистрирован в феврале (04.02.2017 г.), т. е. до предельных сроков регистрации налоговой накладной. Расчет корректировки отражать в январе или феврале?

Расчет корректировки в данном случае нужно показать февралем. Ведь он не может быть показан ранее периода его составления.

Напомним, что согласно ст. 192 НКУ продавец и покупатель корректируют налоговые обязательства и налоговый кредит по результатам периода, в котором проведен перерасчет. Но при этом, если речь идет об «увеличивающем» расчете корректировки, то:

— продавец обязан увеличить налоговые обязательства сразу в периоде возникновения оснований для корректировки (независимо от того зарегистрирован расчет корректировки или нет);

— покупатель вправе увеличить налоговый кредит только после регистрации расчета корректировки продавцом. При этом налоговики считают, что тут нужно руководствоваться те же правилом, что и по налоговым накладным.

См., к примеру,

письмо ГФСУ от 22.01.2016 г. № 2052/7/99-99-19-03-02-17.

См., к примеру,

письмо ГФСУ от 22.01.2016 г. № 2052/7/99-99-19-03-02-17.

Так, если расчет корректировки зарегистрирован вовремя, то его отражают в периоде составления, если несвоевременно — в периоде регистрации. Также не стоит забывать, что п. 198.6 НКУ дает покупателю право включать налоговую накладную / расчет корректировки в налоговый кредит в течение 365 к. дн. Поэтому расчет корректировки можно включить в НДС-декларацию за любой следующий отчетный период, но не позднее чем 365 к. дн. с даты составления такого расчета корректировки.

Если расчет корректировки «уменьшающий», то:

— продавец вправе уменьшить налоговые обязательства только после регистрации расчета корректировки покупателем. Отметим, что на налоговые обязательства срок в 365 к. дн. не распространяется.

То есть продавец вправе уменьшить налоговые обязательства в том отчетном периоде, в котором возникло право на такое уменьшение.

То есть продавец вправе уменьшить налоговые обязательства в том отчетном периоде, в котором возникло право на такое уменьшение.

Иначе говоря, если расчет корректировки зарегистрирован вовремя, обязательства уменьшайте в месяце его составления, несвоевременно — в месяце его регистрации. Если вовремя не провели — уменьшайте через подачу уточняющего расчета;

— покупатель обязан уменьшить налоговый кредит сразу же в периоде возникновения оснований для корректировки (независимо от того, своевременно или несвоевременно зарегистрирован расчет корректировки и зарегистрирован ли он вообще).

«Приправим» для наглядности все вышесказанное «табличкой реакции продавца/покупателя»  .

.

|

Вид расчета корректировки |

Зарегистрирован |

Продавец |

Покупатель |

|

«Увеличивающий» (+) |

Своевременно |

В периоде составления расчета корректировки |

В периоде составления расчета корректировки, но не позже 365 к. дн. с даты составления расчета корректировки |

|

Несвоевременно |

В периоде регистрации расчета корректировки, но не позже 365 к. дн. с даты составления расчета корректировки |

||

|

«Уменьшающий» (-) |

Своевременно |

В периоде составления расчета корректировки |

В периоде составления расчета корректировки |

|

Несвоевременно |

В периоде регистрации расчета корректировки |

Расчет корректировки к неотраженной налоговой накладной

Приобрели товар у поставщика и получили зарегистрированную налоговую накладную. Но решили сразу не показывать налоговый кредит. Теперь от продавца пришел расчет корректировки. Обязательно ли показывать этот расчет корректировки?

Приобрели товар у поставщика и получили зарегистрированную налоговую накладную. Но решили сразу не показывать налоговый кредит. Теперь от продавца пришел расчет корректировки. Обязательно ли показывать этот расчет корректировки?

В п.п. «б» п.п. 192.1.1 НКУ сказано, что в случае уменьшения суммы компенсации покупатель обязан уменьшить налоговый кредит по результатам такого налогового периода, если он увеличил сумму налогового кредита в связи с таким приобретением.

То есть пока не показан налоговый кредит, уменьшать нечего. Но нужно учитывать, что откладывать «уменьшающую» корректировку на следующие налоговые периоды тоже нет оснований. Поэтому правильнее в периоде возникновения оснований для корректировки показать и (1) «отложенную» налоговую накладную, и (2) расчет корректировки. Иначе налоговики могут заинтересоваться тем, почему у вас не показан «прошедший» по Единому реестру налоговых накладную «уменьшающий» расчет корректировки.

Корректировка итоговой налоговой накладной

Зарегистрировали налоговую накладную на конечного потребителя (с типом причины «11»). Теперь обнаружили ошибку — покупатель был плательщиком НДС. Как откорректировать итоговую налоговую накладную?

Зарегистрировали налоговую накладную на конечного потребителя (с типом причины «11»). Теперь обнаружили ошибку — покупатель был плательщиком НДС. Как откорректировать итоговую налоговую накладную?

Здесь в первую очередь отметим: если в день поставки товаров/услуг за наличный расчет покупатель вас не проинформировал о своем НДС-статусе, тогда можете оставлять все как есть  . Потребовать налоговую накладную покупатель может только в день выдачи кассового чека (см. «Вестник налоговой службы Украины», 2012, № 32, с. 5). На следующий день требовать налоговую накладную от продавца покупатель не вправе.

. Потребовать налоговую накладную покупатель может только в день выдачи кассового чека (см. «Вестник налоговой службы Украины», 2012, № 32, с. 5). На следующий день требовать налоговую накладную от продавца покупатель не вправе.

Если вы знали об НДС-статусе покупателя (он предоставил вам документы), но по ошибке включили операцию в итоговую налоговую накладную, то ситуацию нужно исправить.

Напомним, что фискалы всегда высказывались против составления расчета корректировки к итоговой налоговой накладной. Они рекомендуют корректировать обязательства, отраженные в итоговой налоговой накладной, путем корректировки показателей текущей налоговой накладной. Но это не наш случай. Ведь их выводы касаются только одной ситуации — возврата товара розничным покупателем. В нашем же случае нет возврата товара, а именно, по ошибке включена операция в итоговую налоговую накладную.

Поэтому ситуацию исправляем расчетом корректировки.

В его «шапке» :

— в поле «Підлягає реєстрації в ЄРПН постачальником (продавцем)» проставляем отметку «Х»;

— в поле «Не підлагає наданню отримувачу (покупцю)» — отметку «X» и тип причины «11».

В поле «Отримувач» укажите «Неплатник» и ИНН «100000000000».

В поле «Отримувач» укажите «Неплатник» и ИНН «100000000000».

Как заполнить табличную часть, рассмотрим на примере.

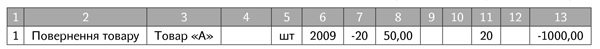

Пример. В итоговую налоговую накладную по ошибке попала операция плательщику НДС (продажа на сумму 600 грн., в т. ч. НДС).

Тогда табличную часть заполним так:

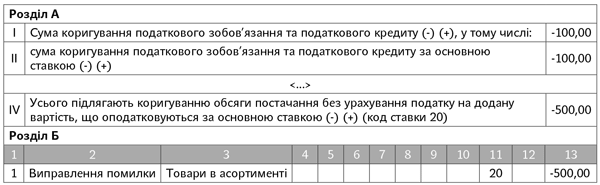

«Исправляющий» РК

Такой расчет корректировки нужно зарегистрировать в Едином реестре налоговых накладных. Регистрирует его сам продавец (ведь налоговая накладная не выдавалась покупателю). В декларации этот расчет корректировки не отражаем, ведь он, по сути, аннулирует ошибочную операцию, которой не было и которой не место в декларации.

После этого продавец выпишет «обычную» налоговую накладную на покупателя — плательщика НДС (датой операции).

При этом отметим, что если обязательства по итоговой налоговой накладной уже были включены в декларацию, то плательщику достаточно будет подкорректировать (подав уточняющий расчет) только приложение Д5 к декларации за период, в котором были показаны налоговые обязательства.

В нем нужно сумму поставки по операции из общего кода «100000000000» поставить по конкретному ИНН вашего покупателя.

В нем нужно сумму поставки по операции из общего кода «100000000000» поставить по конкретному ИНН вашего покупателя.

Спасибо, что читаете нас

Войдите и читайте дальше