Як не помилитися у типах причин розрахунків коригування

Автор: Анастасія Куликова, експерт з питань звітності iFin.

У розрахунку коригування в одній групі коригування може бути вказано лише одну причину. При цьому тип причини зазначається без лапок та інших розділових знаків. Якщо одна і та ж сама причина коригування вказується в двох і більше рядках розрахунку коригування, то запис в графі 2 в усіх таких рядках має бути ідентичним з точністю до знака. Важлива також послідовність дій. Якщо необхідно коригувати декілька позицій з податкової накладної, то не можна заповнювати всі рядки зі знаком «-», а потім всі рядки зі знаком «+». Це буде неправильно. Рядки необхідно почергово вводити зі знаком «–» та «+».

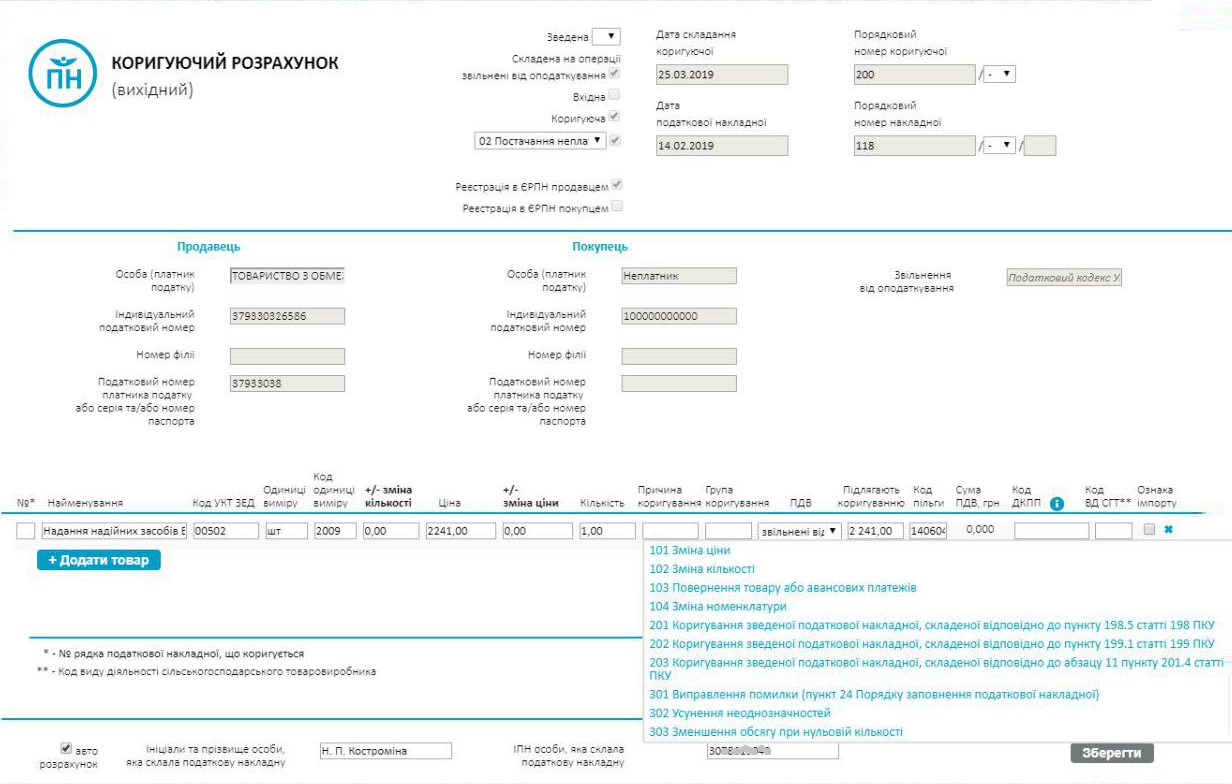

У сервісах подання електронної звітності наявні стандартизовані причини коригування з відповідними кодами.

А от яку причину в якій ситуації вказувати – читайте нижче.

Наказом Мінфіну від 31.12.2015 р. № 1307 із змінами внесеними наказом Мінфіну від 17.09.2018 р. № 763 визначено наступні причини, які можуть бути вказані в розрахунку коригування:

«Зміна ціни» (код причини – 101) — Вказуємо правильні вартісні показники. Позиції коригуємо парами, знімаючи спочатку весь рядок, а потім додаючи новий рядок зі зміненою ціною.

Увага! Пронумерувати в РК цей новий рядок потрібно новим порядковим номером, якого не було в податковій накладній. Це дуже розповсюджена помилка і часта причина отримання негативних квитанцій.

В наведеному прикладі коригується ПН з одним рядком. Тому в РК вказано наступний рядок з номером 2.

«Зміна кількості» (код причини – 102). Для зміни кількості товарів/послуг у розрахунку коригування першим рядком (зі знаком «‒») треба обнулити рядок з податкової накладної із попередньо вказаною кількістю. Другим рядком (зі знаком «+») ту ж товарну позицію навести зі зміненою кількістю.

«Повернення товару або авансових платежів»(код причини – 103) вказується, якщо після оформлення та реєстрації ПН в ЄРПН відбувається повернення товару або передоплати. Із причиною коригування «Повернення товару або авансових платежів» можна також «обнулити» помилково виписану ПН.

«Зміна номенклатури» (код причини – 104) вказується, якщо одночасно змінюються кількісні та вартісні показники. При цьому, причину треба проставляти в обох рядках розрахунку коригування. В першому рядку у графі 1 зазначається той же номер рядка податкової накладної, що коригується, і зі знаком «–» вказуються показники щодо такого товару, а у другому рядку у графі 1 вказується новий порядковий номер, якого не було в податковій накладній.

«Усунення неоднозначностей» (код причини – 302) слід вказувати, якщо відбувалося коригування за старими правилами, могло бути декілька товарних позицій, тобто в одному рядку одночасно заповнювалися графи 7-10 або коригування ціни відображалося у графі 8 замість графи 9 в РК чи коригування кількості здійснювалося у графі 10, замість графи 7. Усунення неоднозначностей – це причина, яку можна вказувати у багатьох випадках.

А от причини «Зменшення обсягу при нульовій кількості» (код причини – 302) та «Зменшення кількості при нульовому обсягу» вказуються досить рідко. Їх зазначають в разі, якщо кількісні або вартісні позиції було помилково обнулено в результаті попередніх коригувань.

Розрахунок коригування з типом причини «Коригування зведеної податкової накладної, складеної відповідно до п.198.5 статті 198 ПКУ» (код причини – 201) складається у випадках, коли були нараховані компенсуючі податкові зобов’язання. У графі 1.2 такої РК проставляється номер за порядком рядка зведеної податкової накладної, що коригується. Другим рядком зазначають виправлені показники обсягу товарів/послуг. При цьому у графі 1.2 вказується новий черговий порядковий номер рядка. У графі 2.2 табличної частини РК рядку ПН, що коригується, із знаком «-» та новому рядку з виправленими показниками ставиться однаковий порядковий номер групи коригування та вказується однакова причина коригування.

У нижній частині РК зазначаються дати складання та порядкові номери податкових накладних, складених з метою нарахування податкових зобов’язань згідноіз п. 198.5 ПКУ. При цьому кожна така ПН вказується в окремому рядку.

«Коригування зведеної податкової накладної, складеної відповідно до пункту 199.1 статті 199 ПКУ» (код причини – 202) слід зазначити лише при коригуванні зведених податкових накладних, які не видаються отримувачу (покупцю) – платнику податку.

У розрахунку коригування, де вказується причина «Коригування податкової накладної, складеної відповідно до абзацу 11 пункту 201.4 статті 201 ПКУ» (код причини – 203), у першому рядку зі знаком «-» зазначаються показники рядка податкової накладної, які виправляються. При цьому у графі 1 вказується номер за порядком рядка податкової накладної, що коригується.

Другим рядком розрахунку коригування до такої податкової накладної платник податку зазначає виправлені показники, при цьому у графі 1 вказується новий черговий порядковий номер рядка, якого не було у податковій накладній, що коригується.

Тип причини «Виправлення помилки (пункт 24 Порядку заповнення податкової накладної)» (код причини – 301) зазначається у випадку складання розрахунку коригування з типом причини 20 до податкової накладної, зайво складеної на операцію, за якою в ЄРПН вже зареєстрована податкова накладна. Також, вказуючи цей тип доцільно скласти РК на зменшення кількості, а в первинних документах написати бухгалтерську довідку про скасування податкової накладної як помилкової.

Бухгалтер 911 подчеркивает: содержание авторских материалов может не совпадать с политикой и точкой зрения редакции. Среди авторов материалов, которые публикуются, есть не только представители редакционной команды.

Информация, представленная в конкретной публикации, отражает позицию автора. Редакция не вмешивается в авторские материалы, не редактирует тексты и, следовательно, не несет ответственности за их содержание.