Все сайты

Бухгалтер 911, январь, 2017/№5

Печатать

Земельный налог: отчитываемся за 2017 год

В начале каждого нового года бухгалтеру мало того, что нужно закрыть год прошедший, так еще необходимо задекларировать некоторые налоги за текущий год. Например, по налогу на имущество. Этот налог состоит из нескольких частей. Сегодня поговорим о правилах отчетности по плате за землю. При этом будем рассматривать только одну из составляющих этой платы — земельный налог.

земельный налог, НДО, индексация, ставки налога, декларация

Дело в том, что в справке по НДО должны быть учтены все коэффициенты индексации, на которые следует проиндексировать «базовую» НДО.

Дело в том, что в справке по НДО должны быть учтены все коэффициенты индексации, на которые следует проиндексировать «базовую» НДО.

Следовательно, как и в прошлом году, нужно индексировать НДО на специальные индексы, определенные в подразд. 6 разд. ХХ НКУ, а не индексы потребительских цен за год.

Следовательно, как и в прошлом году, нужно индексировать НДО на специальные индексы, определенные в подразд. 6 разд. ХХ НКУ, а не индексы потребительских цен за год.

Сделать это им удастся без проблем (п. 4 разд. ІІ Закона Украины от 20.12.2016 г. № 1791-VIII).

Сделать это им удастся без проблем (п. 4 разд. ІІ Закона Украины от 20.12.2016 г. № 1791-VIII).

Физлицам сумму налога начисляют налоговые органы в налоговом уведомлении-решении, которое отправляется до 1 июля текущего года (п. 286.5 НКУ), и платят они ее в течение 60 дней со дня вручения налогового уведомления-решения (п. 287.5 НКУ).

Физлицам сумму налога начисляют налоговые органы в налоговом уведомлении-решении, которое отправляется до 1 июля текущего года (п. 286.5 НКУ), и платят они ее в течение 60 дней со дня вручения налогового уведомления-решения (п. 287.5 НКУ).

Правила взимания. Начнем с того, что правила взимания платы за землю в 2017 году практически не были изменены по сравнению с прошлым годом. Выделить стоит долгожданное «АТО-освобождение» (п. 38.7 подразд. 10 разд. ХХ НКУ). О нем детально вы можете прочесть в отдельном материале этого номера.

Расчет земельного налога. Остановимся лишь на некоторых моментах.

1. Размер нормативной денежной оценки (НДО) вашего земельного участка. Соответствующие данные можно найти в справке (извлечении) о размере НДО земельного участка. Такую справку предприятие может получить в органе Государственного агентства земельных ресурсов Украины или через электронный сервис Государственного земельного кадастра (http://e-gov.dzk.gov.ua/).

Обращаем внимание! Предприятие должно обязательно получать справку с размером НДО только в начале использования земельного участка, а также каждый раз, когда происходит пересмотр НДО такой земли. Эту справку вы подаете вместе с декларацией при первом ее предоставлении (фактическом начале работы) и при каждом изменении НДО земли. Каждый год такую справку подавать не нужно (категория 112.05 ЗІР ГФСУ). Однако иногда местные налоговики настаивают именно на ежегодной ее подаче  .

.

В то же время вы можете подавать контролерам как оригинал справки (извлечения) о размере НДО, так и ее копию, поскольку в НКУ никаких требований к статусу такого документа не предусмотрено  . С этим соглашаются и контролеры в категории 112.05 ЗІР ГФСУ.

. С этим соглашаются и контролеры в категории 112.05 ЗІР ГФСУ.

Получать такую справку можно и чаще. Например, при каждом расчете земельного налога, т. е. каждый год при предоставлении декларации на следующий год. В таком случае вам не нужно самостоятельно индексировать НДО.

Дело в том, что в справке по НДО должны быть учтены все коэффициенты индексации, на которые следует проиндексировать «базовую» НДО.

Дело в том, что в справке по НДО должны быть учтены все коэффициенты индексации, на которые следует проиндексировать «базовую» НДО.

Если вы получили справку до начала года, за который отчитываетесь, или вообще не получали справку с момента установления НДО земельного участка, то вам следует проиндексировать НДО самостоятельно.

Правила проведения такой индексации прописаны в п. 289.2 НКУ. В соответствии с нормами этого пункта размер коэффициента индексации НДО земель, на который индексируется НДО сельскохозяйственных угодий, земель населенных пунктов и других земель несельскохозяйственного назначения по состоянию на 1 января текущего года, определяется Госагентством земресурсов.

Коэффициент индексации за соответствующий год рассчитывается на сегодня по формуле:

Кі = I : 100,

где I — индекс потребительских цен за предыдущий год.

При этом следует помнить, что с начала 2017 года изменился алгоритм расчета коэффициента индексации. Так, отныне в случае, если индекс потребительских цен превышает 115 %, такой индекс применяется со значением 115. Ранее таких ограничений не было.

Внимание! Рассчитанный коэффициент применяется, как и раньше, кумулятивно в зависимости от даты проведения НДО. Размер этих коэффициентов Госгеокадастр довел письмом от 12.01.2017 г. № 22-28-0.22-443/2-17.

Обратим внимание лишь на особенности применения этих коэффициентов. Так, в 2015 году коэффициент индексации в размере 1,433 (рассчитан из индекса инфляции за 2015 год — 143,3 %) применяется лишь при индексации НДО НЕсельскохозяйственных земель. Для сельскохозяйственных угодий применяется специальный коэффициент индексации за 2015 год — 1,2 (п. 6 подразд. 6 разд. ХХ НКУ).

Также специальный коэффициент индексации следует применять при индексации НДО за 2016 год (п. 8 подразд. 6 разд. ХХ НКУ):

— для сельхозугодий (пашни, многолетних насаждений, сеножатей, пастбищ и перелогов) коэффициент индексации составляет 1, т. е. НДО таких угодий за 2016 год не индексируется;

— для земель несельскохозяйственного назначения применяется коэффициент 1,06.

Следовательно, как и в прошлом году, нужно индексировать НДО на специальные индексы, определенные в подразд. 6 разд. ХХ НКУ, а не индексы потребительских цен за год.

Следовательно, как и в прошлом году, нужно индексировать НДО на специальные индексы, определенные в подразд. 6 разд. ХХ НКУ, а не индексы потребительских цен за год.

2. Ставка земельного налога. Земельный налог, как и сама плата за землю, является местным налогом. А для них размер налога определяют органы местного самоуправления, ориентируясь на предельные размеры, установленные в ст. 273, 274 и 277 НКУ (см. таблицу ниже).

Предельные ставки земельного налога

|

Категория земель |

Предельный размер ставок платы за землю на 2017 год |

|

|

для собственников |

для постоянных пользователей* |

|

|

І. Земельные участки, НДО которых проведена (за 1 гектар), которые отнесены к: |

||

|

1) сельскохозяйственным угодьям (пашни, сеножати, пастбища и многолетние насаждения) |

Не менее 0,3 % и не более 1 % |

Не более 12 % от НДО |

|

2) землям общего пользования |

Не более 1 % |

|

|

3) другим видам земель (независимо от местонахождения) |

Не более 3 % от НДО |

|

|

4) нелесным землям, которые используются для нужд лесного хозяйства: |

||

|

• как сельскохозяйственные угодья (пашни, сеножати, пастбища и многолетние насаждения) |

Не более 1 % от НДО |

Не более 12 % от НДО |

|

• как другие земельные участки |

Не более 3 % от НДО |

|

|

ІІ. Земельные участки, НДО которых не проведена (за 1 гектар) |

||

|

1) сельскохозяйственные угодья (пашни, сеножати, пастбища и многолетние насаждения) |

Не менее 0,3 % и более 5 % НДО единицы площади пашни по АР Крым или по области |

|

|

Не более 5 % от НДО единицы площади пашни по АР Крым или по области |

||

|

* Субъекты хозяйствования, у которых земельные участки находятся в постоянном пользовании (кроме субъектов хозяйствования государственной и коммунальной формы собственности). |

||

Если сравнить ставки земналога в 2017 году с прошлогодними, то состоялись определенные корректировки (в таблице новые ставки выделены п/ж шрифтом). Изменения не кардинальные, но заслуживают внимания.

К сведению! Местные органы власти должны были утверждать размеры ставок налога по плате за землю до 25 декабря года, предшествующего отчетному (п. 284.1 НКУ). В то же время, поскольку новые ставки появились в НКУ с началом 2017 года, местные органы власти физически не могли учесть новый размер этого налога. Поэтому может оказаться, что для отдельных земель размер налога установлен в размере меньше предельного. Если так случилось, то местные органы должны пересмотреть размер такой ставки. Поэтому, чтобы точно узнать размер ставок на 2017 год, которые действуют в вашей местности, обратитесь за разъяснением к органам местного самоуправления.

Сделать это им удастся без проблем (п. 4 разд. ІІ Закона Украины от 20.12.2016 г. № 1791-VIII).

Сделать это им удастся без проблем (п. 4 разд. ІІ Закона Украины от 20.12.2016 г. № 1791-VIII).

Подача декларации. Как годовую, так и первую месячную декларацию за январь (если решили отчитываться ежемесячно) в 2017 году нужно подать не позже 20.02.2017 г.

Как и ранее, это не касается физлиц!

Физлицам сумму налога начисляют налоговые органы в налоговом уведомлении-решении, которое отправляется до 1 июля текущего года (п. 286.5 НКУ), и платят они ее в течение 60 дней со дня вручения налогового уведомления-решения (п. 287.5 НКУ).

Физлицам сумму налога начисляют налоговые органы в налоговом уведомлении-решении, которое отправляется до 1 июля текущего года (п. 286.5 НКУ), и платят они ее в течение 60 дней со дня вручения налогового уведомления-решения (п. 287.5 НКУ).

К сведению! Если вы имеете несколько объектов налогообложения на территории разных административных единиц (коды согласно КОАТУУ разные), но подконтрольных одному органу ГФС, то отчитываться придется отдельно (по каждому коду) в налоговые органы по местонахождению таких объектов.

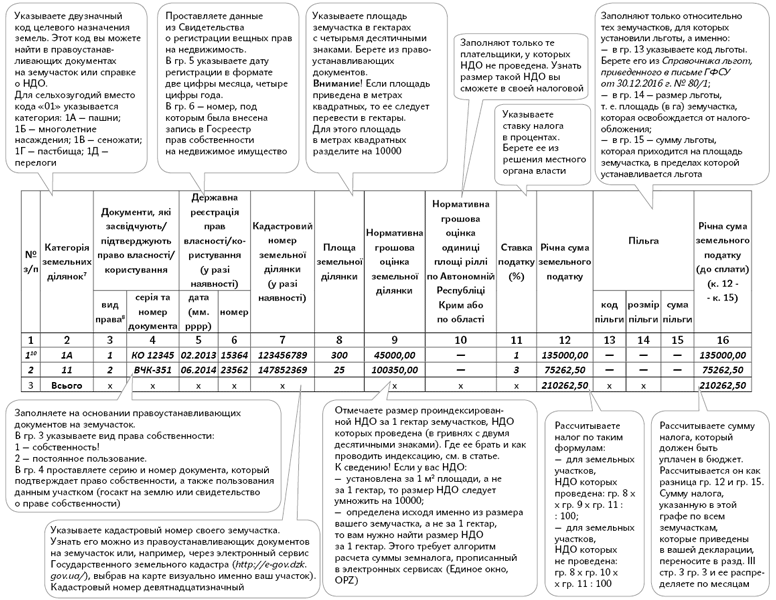

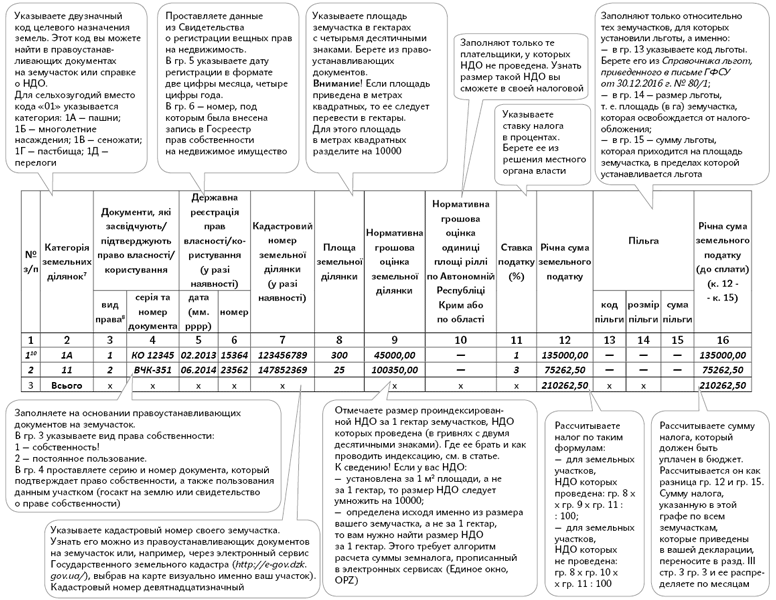

Для отчетности на 2017 год следует использовать декларацию по плате за землю, форма которой утверждена приказом Минфина от 16.06.2015 г. № 560.

При этом, поскольку вы отчитываетесь по земельному налогу, вам нужно будет в шапке декларации поставить отметку «Х» в графе «земельний податок», а также заполнить раздели I (правила его заполнения см. далее) и ІІІ. В разделе ІІІ указываются обобщающие данные относительно начисленного земельного налога, а именно, общая сумма земельного налога распределяется в разрезе месяцев.

Внимание! Если вы являетесь одновременно плательщиком земельного налога и арендной платы, то вам придется подать две отдельные декларации в части этих составляющих платы за землю (см. категорию 112.05 ЗІР ГФСУ).

Платятся налоговые обязательства по плате за землю по местонахождению земельного участка за налоговый период, который равен календарному месяцу, ежемесячно в течение 30 календарных дней, следующих за последним календарным днем налогового (отчетного) месяца (пп. 287.3 и 287.4 НКУ).

Теги

Спасибо, что читаете нас

Войдите и читайте дальше