Если сторнируем/доначисляем суммы работнику: внимание на отчетность и налоговые последствия

Ушакова Лилия, эксперт по вопросам оплаты труда.

Бухгалтер рассчитал сумму, которую нужно доплатить (сумму, которая была ошибочно начислена) работнику. Но на этом этапе покой ему только снится — ему еще разбираться с учетно-налоговыми нюансами. Поможет в этом нелегком деле наша статья.

Бухучет

Работник. Сумма доначисления (сторнировки) зарплаты относится в фонд оплаты труда того месяца, в котором осуществили такое начисление (п.п. 1.6.2 Инструкции 51). То есть в бухучете исправление ошибки не затрагивает прошлые периоды.

1 Инструкция по статистике заработной платы, утвержденная приказом Госкомстата от 13.01.2004 г. № 5.

При доначислении зарплаты за прошлые месяцы проводки в бухучете те же, что и при начислении зарплаты за текущий месяц такому работнику. При сторнировке зарплаты корректирующие записи проводим либо способом «сторно», либо обратными записями (кому что больше нравится).

Возмещает виновное лицо. Сумма возмещения ущерба, причиненного лишними денежными выплатами, будет для предприятия доходом. В бухгалтерском учете сумму ущерба, подлежащую возмещению виновным лицом предприятия, отражаем проводкой Дт 375 — Кт 716. Погашение задолженности виновным лицом — Дт 301 (311) — Кт 375.

НДФЛ, ВС и форма № 1ДФ

Суммы корректировки зарплаты включаем в общую сумму зарплаты того месяца, в котором их проводили, и облагаем НДФЛ и ВС.

Особое внимание — на налоговую социальную льготу (НСЛ), если работник пользуется правом на ее применение. Доначисление зарплаты за прошлые месяцы в текущем может привести к тому, что общая сумма дохода за такой месяц превысит предельный размер дохода, дающий право на льготу.

При проведении годового перерасчета суммы доначисленных/отсторнированных отпускных и больничныхотносим к соответствующим месяцам, за которые они были начислены.

Все остальные доначисленные/отсторнированные зарплатные выплаты оставляем без движения.

Относить их к месяцам, за которые они были начислены, не нужно. Их окончательно облагаем в месяце начисления2.

2 Детали найдете в статье «Перерасчет НДФЛ — 2019: время пришло» (журнал «Бухгалтер 911», 2019, № 49).

Доначисленные/отсторнированные суммы зарплаты отражаем в форме № 1ДФ, сформированной за тот отчетный квартал, в котором фактически были произведены такие корректировки. Относить их к месяцам, за которые они начислены, и подавать «уточненки» не нужно.

ЕСВ и форма № Д4

Зарплата, начисленная работнику. Здесь руководствуемся положениями п.п. 3 п. 3 разд. IV Инструкции № 4493 и п. 9 разд. IV Порядка № 4354. Они гласят: если начисление заработной платы осуществляется за предыдущий период, в частности в связи с уточнением количества отработанного времени, выявлением ошибок, суммы доначисленной зарплаты включаются в зарплату того месяца, в котором были осуществлены такие доначисления.

То есть доначисленные суммы зарплаты включаем в базу начисления того месяца, в котором произошли такие корректировки.

Что касается отчетности, то такие суммы должны попасть в форму № Д4, сформированную за тот отчетный месяц, в котором фактически были проведены такие доначисления (в бухучете).

В таблице 6 Отчета доначисленную работнику зарплату отражаем в общей сумме зарплаты текущего месяца одной строкой.

Разбивать по месяцам, за которые проведено доначисление, не нужно.

В таблице 1 Отчета по форме № Д4 сумма доначисленной зарплаты также будет отражена в общей сумме зарплаты, начисленной работникам за отчетный месяц. Корректировочные строки 4, 4.1, 4.3 таблицы 1 в этом случае не заполняются.

Как и в случае с доначислением, сторнированная сумма зарплаты за прошлые месяцы включается в заработную плату того месяца, в котором было осуществлено такое сторнирование. То есть корректировка проводится за счет фонда оплаты труда месяца сторнирования.

Поэтому в Отчете по форме № Д4 такие корректировки не затрагивают прошлые отчетные периоды и, соответственно, не исправляются как ошибки.

В таблице 1 Отчета по форме № Д4 сумма сторнированной зарплаты также будет отражена в общей сумме зарплаты, начисленной работникам за отчетный месяц. Корректировочные строки 5, 5.1, 5.3 таблицы 1 в этом случае не заполняются!

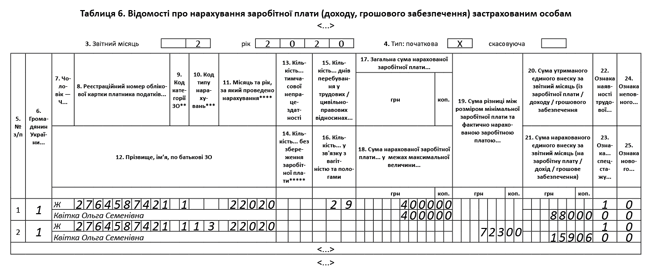

Пример 1. Работнице предприятия Квитке Ольге Семеновне (налоговый номер — 2764587421, основное место работы, полная занятость, ставка ЕСВ — 22 %) в январе 2020 года ошибочно начислили премию в сумме 6000 грн. Ошибка обнаружена и исправлена в феврале. Таким образом, в феврале работнице будет начислена сумма основной зарплаты за февраль 10000 грн и отсторнирована с ее согласия излишне начисленная в январе 2020 года сумма премии — 6000 грн. Другие выплаты, которые входят в базу начисления ЕСВ, работнице не начислялись.

Фактическая база начисления ЕСВ за февраль составит 4000 грн (10000 грн - 6000 грн). ЕСВ — 880 грн.

Величина фактической базы ниже суммы МЗП (4723 грн). Следовательно, на разницу между этими величинами (723 грн) предприятие доначислит ЕСВ (159,06 грн).

Порядок отражения в таблице 6 Отчета по форме № Д4 данных по работнику см. на рис. 1.

Рис. 1

Больничные, декретные. Доначисленные суммы больничных/декретных5 отражаем в таблице 6:

5 Под декретными понимаем пособие по беременности и родам.

— сформированной за тот отчетный месяц, в котором они были фактически начислены в бухучете;

— в отдельных строках (отдельно от сумм заработной платы). При этом в графе 11 таблицы 6 указывают месяц и год, за который проведено начисление этих выплат, независимо от того, в каком месяце они были фактически начислены в бухучете.

Отдельно остановимся на ситуации, когда работнику в предыдущих отчетных периодах были начислены больничные или декретные в завышенной сумме и предприятие в отчетном периоде сторнирует излишне начисленные суммы.

Такие сторнируемые суммы также отражаем в форме № Д4, сформированной за месяц, в котором была произведена сторнировка, с минусами в графах 17 и 18 таблицы 6. Это согласуется с положениями п. 9 разд. IV Порядка № 435. Он позволяет страхователям вносить отрицательные значения сумм начисленного дохода для отражения сторнированных сумм больничных и пособия по беременности и родам.

Для отражения доначисленных/отсторнированных сумм коды типа начислений (КТН) «2» и «3» (графа 10 таблицы 6 Отчета по ЕСВ) не применяем.

Механизм отражения в Отчете по ЕСВ доначисленных и отсторнированных сумм больничных и декретных рассмотрим на примере.

Пример 2. Из-за сбоя в зарплатной программе в январе 2020 года двум работникам предприятия были неверно рассчитаны и начислены больничные. Ошибку выявили и исправляют в феврале 2020 года. В итоге в этом месяце работнику:

— Зайчуку Олегу Ивановичу (налоговый номер — 2956857456, основное место работы, полная занятость, ставка ЕСВ — 22 %) доначислены больничные за период с 20 по 24 января в сумме 22,60 грн (ЕСВ — 4,97 грн), кроме того, начислена зарплата за февраль в сумме 12000 грн (ЕСВ — 2640 грн);

— Дейнеке Артуру Петровичу (налоговый номер — 3025478563, основное место работы, полная занятость, ставка ЕСВ — 22 %) отсторнированы излишне начисленные больничные за период с 28 декабря по 3 января в сумме 99,75 грн, в том числе за 4 дня болезни в декабре — 57,00 грн (12,54 грн), 3 дня болезни в январе — 42,75 грн (9,41 грн). Зарплата за февраль составила 15000 грн (ЕСВ — 3300 грн).

Порядок отражения в таблице 6 Отчета по форме № Д4 данных по работникам см. на рис. 2.

Рис. 2

Обращаем внимание! Сторнировка больничных/декретных может привести к тому, что в месяце, за который они начислены, фактическая база начисления ЕСВ окажется ниже МЗП.

В таком случае вам необходимо будет рассчитать ЕСВ-разницу за прошлый период, доначислить на нее ЕСВ и отразить полученные суммы в Отчете по ЕСВ. При этом в графе 9 таблицы 6 Отчета, если корректировали больничные, проставьте «больничный» код категории застрахованного лица (в общем случае — «29»), если корректировали декретные — «декретный» (в общем случае — «42»).

Отпускные. Доначисленные/отсторнированные суммы отпускных за прошлые отчетные периоды отражаем в Отчете по ЕСВ по тем же правилам, что и своевременно начисленные отпускные. То есть отпускные указываем в ЕСВшном Отчете, сформированном за тот месяц, в котором они фактически начислены в бухгалтерском учете.

В таблице 6 суммы отпускных указываем в отдельных строках. При этом:

— в графе 10 — код типа начислений «10». Штрафоопасные КТН «2» и «3» не используем;

— в графе 11 — месяц и год, за которые начислены отпускные.

Если отпускные сторнируем, то их сумму отражаем в графах 17 и 18 таблицы 6 со знаком минус. Так поступать нам велит п. 9 разд. IV Порядка № 435.

Заметьте, сторнировка отпускных может привести к тому, что в месяце, за который они начислены, фактическая база начисления ЕСВ окажется ниже МЗП. В этом случае работодателю придется отразить ЕСВ-разницу. Причем со штрафоопасным КТН «2». Поэтому прежде чем проводить сторнировку отпускных, «опускающих» фактическую базу начисления ЕСВ ниже МЗП, подумайте, стоит ли она неприятностей с ЕСВ.

Рокировка. Здесь рассмотрим ситуацию с заменой зарплаты на больничные/декретные, связанную с уточнением отработанного времени в связи с отпуском, болезнью, декретом. Например, работнику в предыдущем отчетном периоде была начислена и отражена в отчетности по ЕСВ зарплата за полностью отработанный месяц. Но впоследствии оказалось, что он в этом месяце был нетрудоспособен (или находился в отпуске).

В таком случае в таблице 6 Отчете по ЕСВ отсторнированную зарплату прошлого месяца не прячем в общую сумму зарплаты текущего месяца, а отражаем ее со знаком минус. Это прямо прописано в п. 9 разд. IV Порядка № 435.

Больничные/декретные начисляем в общем порядке.

Пример 3. Работнице предприятия Марчук Татьяне Петровне (налоговый номер — 2854652132) за январь 2020 года была начислена (и отражена в отчетности по ЕСВ) зарплата исходя из полностью отработанного месяца. Но в феврале работница предоставила больничный лист, который подтверждает ее нетрудоспособность в период с 31 января по 8 февраля 2020 года.

В результате в феврале 2020 года работнице были начислена зарплата за фактически отработанные дни — 10909,05 грн (ЕСВ — 2399,99 грн), больничные за 1 день болезни в январе — 526,03 грн (ЕСВ — 115,73 грн) и за 8 дней болезни в феврале — 4208,24 грн (ЕСВ — 925,81 грн), а также отсторнирована излишне начисленная в январе зарплата за 1 рабочий день 31 января — 761,90 грн (ЕСВ — 167,62 грн).

Порядок отражения в таблице 6 Отчета по форме № Д4 данных по работнице см. на рис. 3.

Рис. 3

Другие материалы из "Бухгалтер911", 2020, № 9:

- «Рисуем» бенефициаров — 2020: «горячие» вопросы

- Пособие по беременности и родам: задачки из практики

- Проверки налоговиков — «без лишней суеты»

- ЕСВ-администрирование, электронное курево и Ко: спутник налоговой реформы

- Учет лицензий («горючих» и не только)

- Алкогольная лицензия vs РРО: отвечаем на вопросы

- Не включили НН в самосводную «компенсирующую» НН: как исправить?

- Все поступления на личные карточки облагать! [фейк от «налоговиков»]

Подписаться на "Бухгалтер911"

Бухгалтер 911 подчеркивает: содержание авторских материалов может не совпадать с политикой и точкой зрения редакции. Среди авторов материалов, которые публикуются, есть не только представители редакционной команды.

Информация, представленная в конкретной публикации, отражает позицию автора. Редакция не вмешивается в авторские материалы, не редактирует тексты и, следовательно, не несет ответственности за их содержание.

(1).jpg?v=1710160023)

.jpg?v=1710191819)

.jpg?v=1709910824)