Все сайты

Бухгалтер 911, апрель, 2021/№18

Печатать

Электронный кабинет: обзор сервисов для плательщиков НДС

В Электронном кабинете (ЭК) уже давно появилось много «плюшек» для плательщиков НДС. Можно в режиме «реального времени» узнать текущую сумму «реглимита»1, остаток средств на НДС-счете, информацию о зарегистрированных НН/РК и т. п. Обзор сервисов ЭК для плательщиков НДС — в нашей статье.

1 Сумма налога, на которую плательщик НДС имеет право зарегистрировать налоговые накладные (НН) и/или расчеты корректировки (РК) в Едином реестре налоговых накладных (ЕРНН).

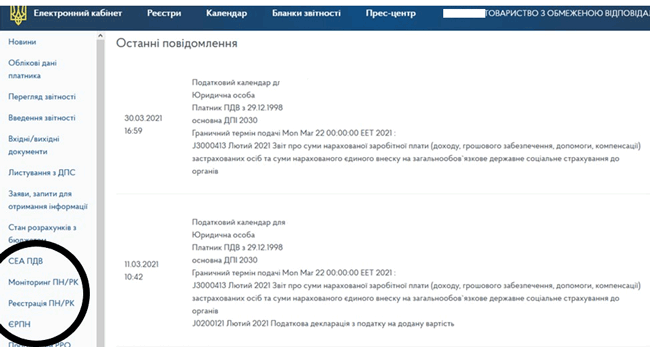

Все сервисы, о которых мы будем далее говорить, доступны в личной части (вход с помощью электронной подписи) ЭК (находится по адресу cabinet.tax.gov.ua) плательщика НДС. У неплательщиков НДС эти сервисы не отображаются.

Для плательщиков НДС в ЭК предусмотрены следующие специальные сервисы — «СЕА ПДВ», «Моніторинг ПН/РК», «Реєстрація ПН/РК», «ЄРПН».

Рассмотрим, какие данные можно найти в каждом из этих разделов.

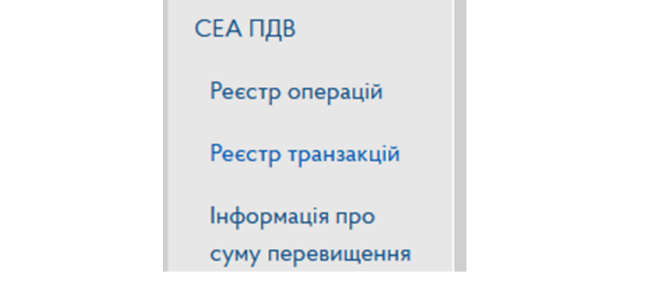

Раздел «СЕА ПДВ»

Включает в себя следующие подразделы:

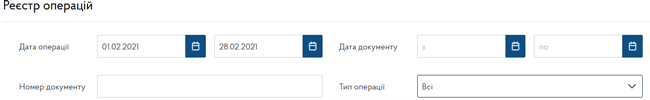

Меню «Реєстр операцій» — тут отражаются все операции (все составляющие формулы «реглимита»2), проведенные вами в СЭА начиная с 01.07.2015 г. (или с даты НДС-регистрации, если такая регистрация произошла после 01.07.2015 г.).

2 ∑Накл = ∑НаклОтр + ∑Митн + ∑ПопРах + ∑Овердрафт - ∑НаклВид - ∑Відшкод - ∑Перевищ. Что «прячется» за названиями составляющих формулы, можно узнать из того же Порядка электронного администрирования налога на добавленную стоимость, утвержденного постановлением КМУ от 16.10.2014 г. № 569.

Можно отследить, каким образом каждая из операций повлияла на размер вашего «реглимита» (показатель ∑Накл).

Что важно. В этом меню можно узнать в режиме реального времени информацию:

— о сумме «реглимита» на текущий момент, на которую можно зарегистрировать НН/РК. Для этого в поле поиск задаем период по текущую дату. И в графе «Сума ліміту» последней операции будет отражаться актуальная сумма «реглимита»;

Также информацию о сумме «реглимита» можно получить, подав запрос налоговикам по форме J/F1301206.

— посмотреть сумму ∑Перевищ, если она есть (но она в этом меню будет отражаться нарастающим итогом). А в разрезе периода, чтобы отследить, за счет чего именно сформировался этот показатель, — используем вкладку «Інформація про суму перевищення».

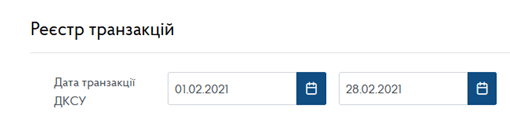

Меню «Реєстр транзакцій» — отражается движение на нашем электронном НДС-счете, открытом в Госказначействе (в бухучете это субсчет 315). В этой вкладке отражаются: поступления на НДС-счет (его пополнение), возвраты с НДС-счета (если подавали заявление — приложение к декларации по НДС Д4), списание (по декларации, по УР).

Что важно: в этом меню мы можем узнать имеющийся остаток денежных средств на НДС-счете (задав в поиске период по текущую дату) — графа «Залишок на рахунку». Эта информация нам важна для того, чтобы понимать, сколько денег нужно зачислить на НДС-счет либо для пополнения «реглимита», либо для успешной уплаты обязательств по декларации или УР.

В этой же вкладке мы можем увидеть и реквизиты нашего электронного НДС-счета (графа «Номер ПДВ-рахунку»).

Информацию по реквизитам НДС-счета можно посмотреть также во вкладке «Дані про банківські рахунки» режима «Облікові дані платника» .

В нашем случае 16.02 — пополнили НДС-счет для уплаты обязательств по НДС-декларации. 24.02 обязательства по НДС-декларации были списаны и отразился остаток денежных средства на НДС-счете 854,00 грн (графа «Залишок рахунку»).

Если у предприятия не хватит средств на НДС-счете для уплаты НО по поданной НДС-декларации, то в графе «Сума заборгованості» будет отражаться задолженность по уплате обязательств по НДС.

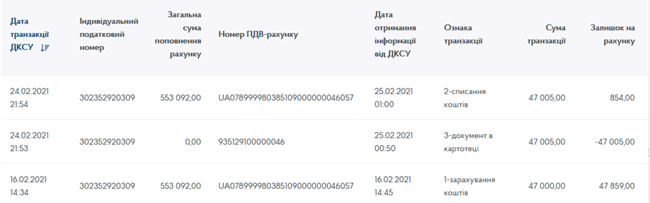

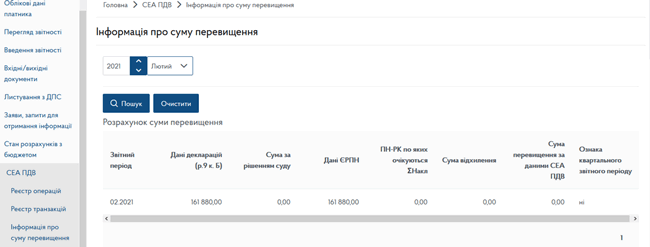

Меню «Інформація про суми перевищення». Здесь можно посмотреть, есть ли у плательщика ∑Перевищ за соответствующий период, и если есть — за счет чего он сформировался. Показатель ∑Перевищ формируется в разрезе каждого периода отдельно (поэтому для поиска задается соответствующий период — месяц). Информация за текущий период будет отражаться после подачи НДС-декларации за текущий период. Ведь для подсчета ∑Перевищ за соответствующий период система сравнивает данные (1) налоговых обязательств по декларации (стр. 9) за соответствующий период (с учетом УР к этому периоду) с (2) суммой НДС, которая содержится в датированных (!) соответствующим периодом НН/РК, зарегистрированных в ЕРНН (при этом период регистрации НН/РК не важен).

Показатель ∑Перевищ в рамках выбранного периода не является постоянным — он может меняться: при подаче уточняющего расчета (УР) за этот период (на дату его подачи) либо после запоздалой регистрации НН/РК, которые относятся (составлены) к этому периоду (на дату такой регистрации НН/РК).

После выбора периода, за который анализируется показатель ∑Перевищ, перед вами появятся 4 таблицы:

1) первая — «Розрахунок суми перевищення» показывает наличие и общую сумму расхождений между НО по данным декларации и данным ЕРНН за соответствующий период. Если ∑Перевищ есть, то соответствующее его значение будет указано в графе «Сума відхилення». Если нет, то цифры граф «Дані декларації» и «Дані ЄРПН» будут совпадать;

2) вторая — «Дані декларації» показывает расшифровку НО в разрезе строк за соответствующий период по данным декларации. Если вы к этому периоду подавали УР и уточняли НО (раздел I декларации), то в ней будут показаны в разрезе каждого УР суммы уточняемых НО;

3) третья — «Дані ЄРПН» содержит расшифровку зарегистрированных НН/РК, которые относятся (составлены) к соответствующему выбранному отчетному периоду;

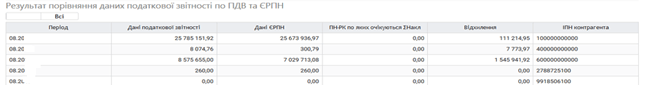

4) четвертая — «Результат порівняння даних податкової звітності по ПДВ та ЄРПН» самая «полезная». Именно по ней мы можем отследить, за счет чего образовались разницы в НО по данным декларации и ЕРНН за соответствующий период, которые привели к возникновению ∑Перевищ. По тем строкам, где зафиксированы «Відхилення», и смотрим, за счет каких НН/РК сформировался ∑Перевищ.

В нашей ситуации видим, что расхождения образовались по «условным» ИНН «100000000000», «400000000000», «600000000000». Это означает, что ∑Перевищ возник в результате нерегистрации НН на неплательщиков, НН по «компенсирующим» НО, ликвидации основных средств.

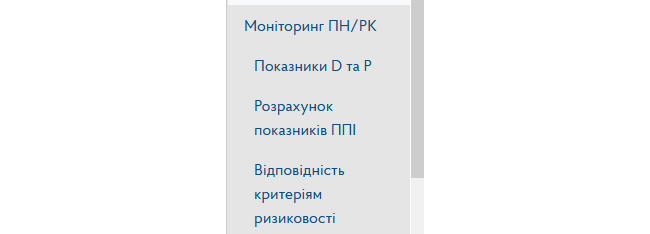

Раздел «Моніторинг ПН/РК»

Информация о заблокированных НН/РК отражается во вкладке «ЄРПН».

Здесь отражается информация о соответствии плательщика тем или иным показателям, по которым определяется, подпадают его НН/РК под блокировку или нет.

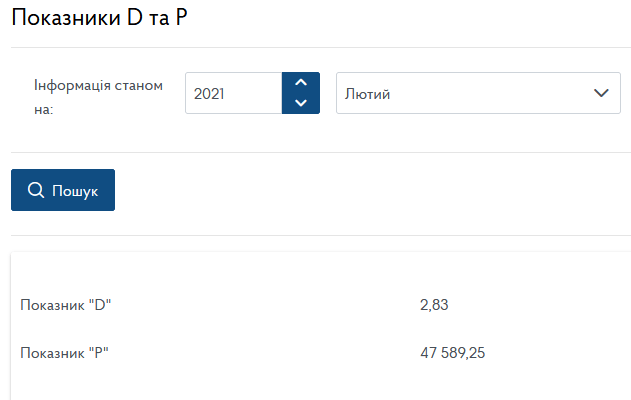

Меню «Показники D та P». Это критерии безусловной регистрации НН/РК. Согласно п. 3 Порядка № 11653 НН/РК (кроме уменьшающих РК) регистрируются автоматически, если одновременно выполняются следующие условия:

3 Порядок остановки регистрации НН/РК, утвержденный постановлением КМУ от 11.12.2019 г. № 1165.

— за предыдущие 12 месяцев плательщик уплатил в бюджет НДС (без учета импортного НДС) больше 1 млн;

— налоговая нагрузка (показатель D) > 0,05. Отметим, что согласно Порядку № 1165 при регистрации НН/РК система должна ориентироваться на показатели D, относящиеся к месяцу составления (а не регистрации) НН/РК. Но программное обеспечение фискалов настроено намного проще и берет эти показатели на текущую дату (т. е. на дату регистрации НН/РК). Показатель D является неизменным в течение месяца;

— сумма НДС в уже зарегистрированных в отчетном месяце НН/РК плюс сумма НДС в поданной для регистрации НН/РК (показатель P) не превысили в 1,4 раза наибольшую сумму НДС согласно зарегистрированным НН/РК за один из 12 предыдущих календарных месяцев. Показатель P, отражаемый в ЭК, судя по всему, показывает наибольшую сумму НДС согласно зарегистрированным НН/РК за один из 12 предыдущих месяцев, умноженную на 1,4.

Меню «Розрахунок показників ППІ». Отражается информация о том, соответствует ли плательщик показателям позитивной налоговой истории4. Если плательщик соответствует определенному критерию — напротив этого критерия будет стоять отметка (галочка).

4 Подробности найдете в статье «Утвержден новый порядок блокировки НН/РК: что на этот раз» (журнал «Бухгалтер 911», 2020, № 5).

Для «позитивности» плательщику достаточно соответствовать хотя бы одному критерию позитивной налоговой истории на момент регистрации НН/РК.

Меню «Відповідність критеріям ризиковості платника податків». Если данных нет — значит, плательщик не включен в число рисковых для целей блокировки НН. Если есть — нужно подавать документы для того, чтобы избавиться от статуса рискового плательщика5. Иначе все НН/РК (кроме тех, которые соответствуют признакам безусловной регистрации) будут блокироваться. Информация здесь отражается в день принятия Комиссией соответствующего решения о зачислении плательщика в число рисковых.

5 Вам будет интересна статья «Защищаемся от блокировки НН/РК: насущные вопросы» (журнал «Бухгалтер 911», 2021, № 17).

Раздел «Реєстрація ПН/РК»

Включает в себя следующее:

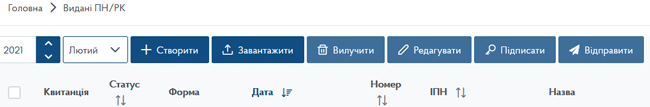

Меню «Видані ПН/РК» — здесь можно:

(1) создавать НН/РК (кнопка «Створити»);

(2) импортировать уже готовые НН/РК с другой программы (например, 1С)

для отправки их на регистрацию в ЕРНН через ЭК.

Подписывать НН/РК, отправлять их на регистрацию можно «пакетом». Для этого необходимо указать группу документов (галочкой) в левой колонке окна «Видані ПН/РК».

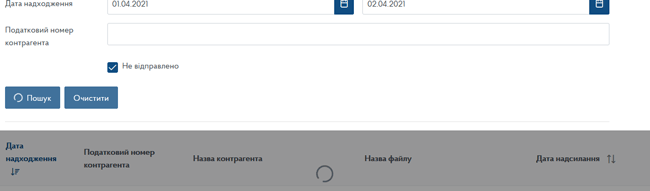

Меню «Отримані РК» — важная вкладка. В ней отражаются отправленные нашими контрагентами РК «на минус», которые мы должны зарегистрировать. Ели проставлена галочка напротив «Не відправлено» — будут отражаться те «входящие» РК, которые еще не зарегистрированы. Как только РК будет зарегистрирован, то он будет отражаться во вкладке «ЄРПН» ЭК.

Раздел «ЄРПН»

Включает следующие меню:

Здесь отражаются НН/РК, которые были отправлены на регистрацию в ЕРНН:

— либо нами (вкладка «Видані ПН/РК»);

— либо нашими контрагентами («Отримані ПН/РК»).

Можно просматривать выданные и полученные НН, а также импортировать их в свою бухпрограмму. Искать НН можно: по дате регистрации, по дате составления, по контрагенту либо по статусу НН (зарегистрирована, заблокирована и др.).

Также в этом разделе можно найти информацию об «истории» РК. Для этого найдите ту НН, данные о которой вы хотите посмотреть (по дате регистрации в ЕРНН, по дате составления НН и т. д.). В появившемся перечне НН/РК выберите нужную вам НН и нажмите на ее регистрационный номер.

Отметим, что в ЭК также реализована функция автозаполнения декларации по НДС. Для этого в разделе «Введення звітності» нужно найти форму НДС-декларации для заполнения и поставить галочку в поле «Заповнити на основі даних ДПС». Но формы отчетности будут заполняться на основании данных ЕРНН. Не зарегистрированные в ЕРНН НН в ней отражаться не будут. Так что будьте внимательны!

Спасибо, что читаете нас

Войдите и читайте дальше