Все сайты

Бухгалтер 911, апрель, 2021/№16

Печатать

Д1: практические ситуации

Приложение 1 (Д1) к Налоговому расчету. Порядок отражения в этом приложении выплат, которые входят в базу начисления ЕСВ, а именно зарплаты, отпускных, больничных, пособия по беременности и родам и вознаграждения за выполненные работы (предоставленные услуги) по ГПД, имеет свои особенности. Поэтому наша сегодняшняя цель — рассмотреть, разобрать и показать на примерах, как правильно формировать в Д1 строки с такими доходами.

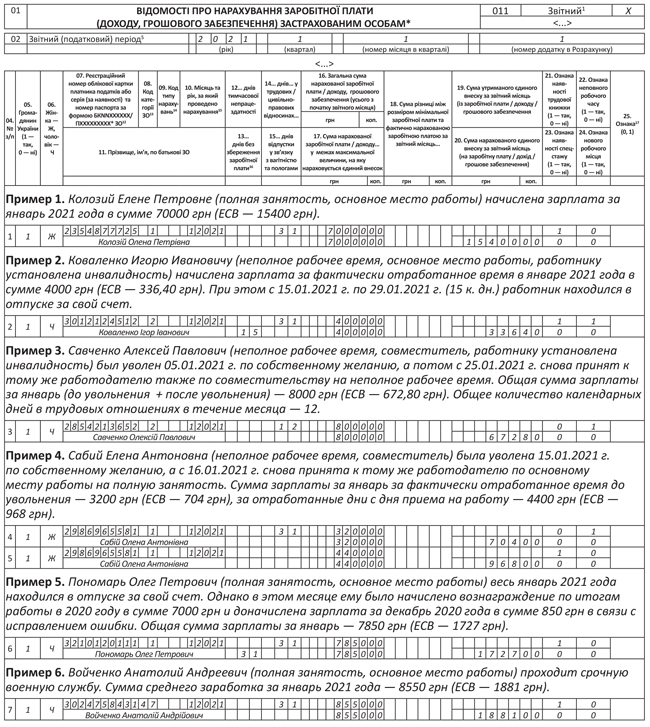

Заработная плата

Обычные работодатели отражают в Д1 сумму зарплаты с кодом категории застрахованного лица (далее — код КЗО) в графе 08:

— «1» — если она начислена обычному работнику (ставка ЕСВ — 22 %);

— «2» — если начислена работнику с инвалидностью (ставка ЕСВ — 8,41 %);

— «47» — если лицу, призванному (принятому) на военную службу, начислен средний заработок (ставка ЕСВ — 22 %);

— «66» — если лицу с инвалидностью, которое призвано (принято) на военную службу, начислен средний заработок (ставка ЕСВ — 8,41 %).

Для каждой категории лиц сумму зарплаты (дохода) отражаете отдельной строкой. Если работник в месяце отчетного квартала, за который формируете Д1, был уволен, а потом принят и при этом данные, которые отражаются в несуммовых графах Д1, не изменились, на него формируете одну строку с общей суммой зарплаты.

При этом в графе 14 проставляете общее количество дней в трудовых отношениях в течение месяца (дни до даты увольнения + дни после даты увольнения) (см. пример 3 на рис. 1).

Иначе, например, если работник уволен с места работы по совместительству и принят на то же предприятие по основному месту работы, зарплату, начисленную до увольнения (графа 21 — «0») и после приема на работу в отчетном месяце (графа 21 — «1»), указываете в отдельных строках (см. пример 4 на рис. 1).

Если в отчетном месяце доначисляете работнику зарплатные выплаты, которые ошибочно не были ему начислены в предыдущих отчетных периодах, то суммы доначислений включаете в базу начисления текущего месяца (см. пример 5 на рис. 1).

Рис. 1. Порядок отражения в Д1 зарплаты

Как и в случае с доначислением, сторнированная сумма зарплаты (в связи с исправлением ошибки, уточнением количества отработанного времени) за прошлые месяцы включается в зарплату того месяца, в котором было осуществлено такое сторнирование. Исключение — ситуация, когда сторнирование зарплаты связано с уточнением количества отработанного времени в связи с отпуском или временной нетрудоспособностью. В этом случае в Д1 отдельными строками указываете:

— сумму, начисленную за дни отпуска / временной нетрудоспособности, и начисленный на нее ЕСВ со знаком «минус» (!). В графе 10 — месяц, за который осуществляется сторнирование);

— отпускные/больничные/декретные, начисленные вместо отсторнированной зарплаты.

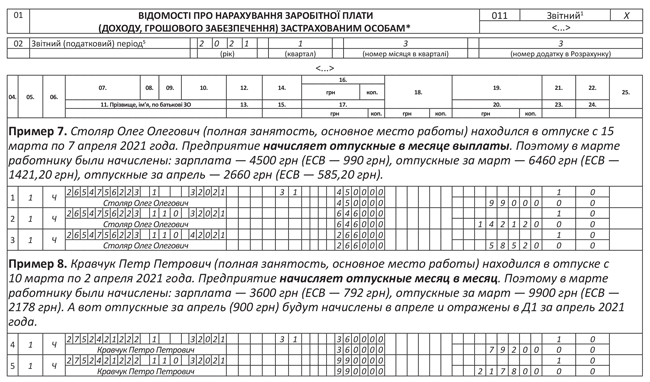

Остановимся на отпускных. Несмотря на то, что они входят в фонд оплаты труда, их указываете отдельно от суммы зарплаты. Отпускные отражаете в Д1, сформированном за тот месяц отчетного квартала, в котором они были фактически начислены, в отдельной строке с кодом типа начислений (далее — КТН) «10» в строке 09.

Внимание! В отличие от отпускных, компенсацию за дни неиспользованного отпуска в Д1 отражаете в общей сумме заработной платы месяца начисления. Отдельно ее выделять не нужно.

Рис. 2. Порядок отражения в Д1 отпускных

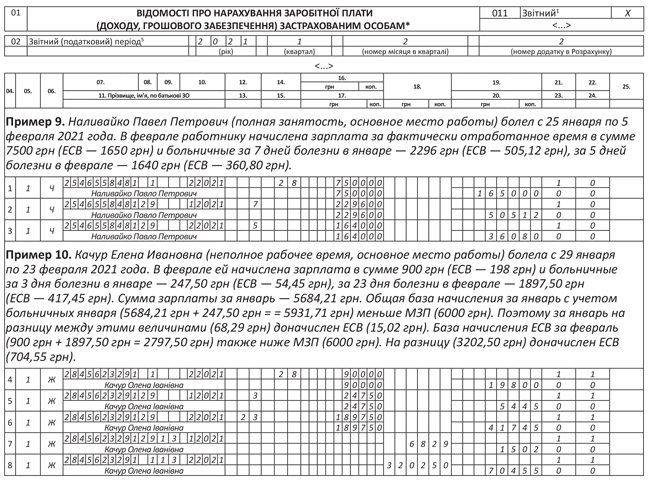

Больничные

Больничные, которые начисляет обычный работодатель, отражаем с кодом КЗО в графе 08:

— «29» — если болел работник, к базе начисления которого применяли ставку ЕСВ 22 %;

— «36» — если болел работник с инвалидностью (ЕСВ — 8,41 %).

Сумму больничных отражаете в Д1, сформированном за тот месяц отчетного квартала, в котором они были фактически начислены в бухучете.

Больничные указываете отдельно от других выплат с разбитием по месяцам, на дни которых приходится период временной нетрудоспособности и за которые начислены больничные. Указываете в графе:

— 10 — месяц и год, на который приходится период временной нетрудоспособности;

— 12 — количество календарных дней временной нетрудоспособности, которые пришлись на месяц, указанный в графе 10, согласно больничному листу.

Графу 14 (количество календарных дней в трудовых отношениях) по строке с суммой больничных заполняете, только если зарплата в отчетном месяце работнику не начислялась. Остальные графы по строкам с больничными заполняете в общем порядке. Правильно отразить суммы больничных в Д1 вам поможет информация, приведенная на рис. 3.

Рис. 3. Порядок отражения в Д1 больничных

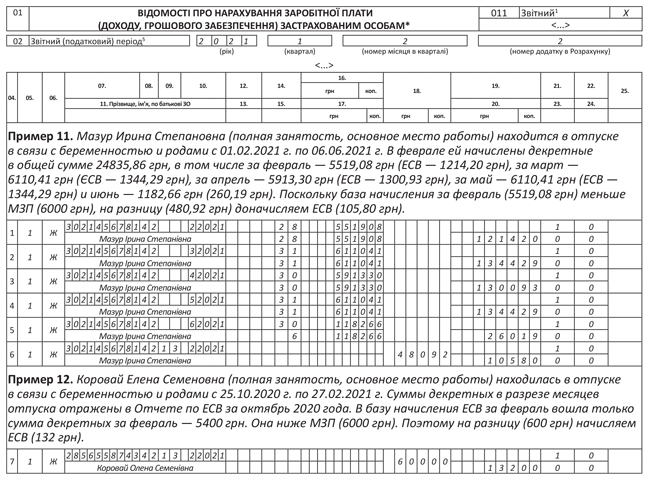

Пособие по беременности и родам

Если пособие по беременности и родам (далее также — декретные) начисляет обычный работодатель, то по строкам с его суммами в графе 08 указываете код КЗО:

— «42» — если в отпуск в связи с беременностью и родами идет работница, к базе начисления которой применяется ставка ЕСВ 22 %;

— «43» — для работницы с инвалидностью (ЕСВ — 8,41 %).

Сумму декретных отражаете в Д1, сформированном за тот месяц отчетного квартала, в котором они были фактически начислены в бухучете. Но не общей суммой, а с разбитием по месяцам отпуска в связи с беременностью и родами (пропорционально дням такого отпуска в каждом из месяцев).

В строках с пособием за будущие полные месяцы отпуска в связи с беременностью и родами графа 14 = графе 15. Потому в Д1 за такие месяцы на работницу строки без суммовых показателей, но с данными в графе 14, заполнять не придется.

В месяце завершения отпуска, если он заканчивается не в последний календарный день месяца, значения графы 14 равны количеству календарных дней в таком месяце.

Остальные графы по строкам с пособием по беременности и родам заполняете в общем порядке (см. рис. 4).

Обратите внимание: если в отпуск в связи с беременностью и родами идет внутренняя совместительница, то пособия по беременности и родам, начисленные по основному месту работы и по совместительству, отражаете в Д1 в отдельных строках.

Рис. 4. Порядок отражения в Д1 пособия по беременности и родам

Вознаграждение по ГПД

В Д1 вознаграждение за выполненные работы (предоставленные услуги) по ГПД, начисленное обычным страхователем, отражаете в отдельной строке с кодом КЗО «26» в графе 08.

Сумму вознаграждения включаете в Д1 за тот месяц отчетного квартала, в котором оно было фактически начислено.

Если срок выполнения работ / предоставления услуг по ГПД превышал один месяц, ЕСВ начисляете на сумму, которая определяется путем деления вознаграждения, выплаченного по результатам работы, на количество месяцев, в течение которых действовал ГПД. При этом не важно, полные это месяцы или нет. Вознаграждение, которое приходится на каждый календарный месяц, отражаете в отдельной строке с КТН «1» в строке 09. А вот если вознаграждение начислено за один месяц, графу 10 не заполняете.

Графу 14 (количество календарных дней в трудовых (гражданско-правовых) отношениях) по строке с суммой вознаграждения заполняете, только если оно начислено лицу, которое не находится со страхователем в трудовых отношениях или находится, но трудовые выплаты ему в отчетном месяце не начислялись. Если же ГПД заключен с работником предприятия и ему в отчетном месяце начислялась зарплата, то графу 15 заполняйте по строке с зарплатой.

Доплата до минстрахвзноса

По общему правилу, если база начисления ЕСВ не превышает размера МЗП, установленной законом на месяц, за который получен доход, сумма ЕСВ равна произведению размера МЗП и ставки ЕСВ.

Следовать этому правилу обязаны основные работодатели (т. е. те, которые выплачивают доход по основному месту работы застрахованного лица и ведут его трудовую книжку) при расчете ЕСВ по ставке 22 % с базы начисления ЕСВ работника за отчетный месяц.

С целью реализации требования об уплате ЕСВ с МЗП сначала определяете фактическую базу начисления ЕСВ работника. Дальше сравниваете ее сумму с размером МЗП. Если МЗП выше фактической базы начисления ЕСВ, рассчитываем разницу между этими двумя величинами и доначисляем на нее ЕСВ.

Отдельно остановимся на больничных. Для целей сравнения с МЗП их относите к месяцам, за которые они начислены. Если с учетом суммы больничных фактическая база начисления ЕСВ за соответствующий месяц оказалась ниже, чем МЗП, рассчитываете разницу между этими величинами и начисляете на нее ЕСВ (см. пример 8 на рис. 2).

Если больничный начислен в текущем месяце за предыдущий месяц, то в месяце начала болезни ЕСВ начисляете на фактическую базу начисления ЕСВ.

После получения листка нетрудоспособности для целей сравнения с МЗП больничные относите к месяцам, за которые они начислены. Если после такого распределения в месяцах, на которые пришлась временная нетрудоспособность, база начисления ЕСВ меньше, чем МЗП, на каждую такую отдельную разницу между базой начисления и МЗП доначисляете ЕСВ.

Что касается пособия по беременности и родам, то для целей сравнения с МЗП ее суммы также относите к месяцам, за которые они начислены. Если в каком-то месяце фактическая база начисления ЕСВ окажется ниже, чем МЗП, на разницу между этими двумя величинами доначисляете ЕСВ. Сравнительные расчеты проводите месяц в месяц.

Наперед (в текущем отчетном периоде за будущие отчетные периоды) доначисления ЕСВ не определяете.

В Д1 разницу указываете в отдельной строке. При этом в графе 08 проставляете код КЗО:

— «1» — если в отчетном месяце работнику начисляли зарплату;

— «29» — если в отчетном месяце только больничные или в текущем отчетном периоде отражаем доплату до минимального страхового взноса за прошлый период, которая связана с больничными, начисленными в текущем отчетном периоде за прошлые отчетные периоды;

— «42» — если в отчетном месяце только декретные или в текущем отчетном периоде отражаем доплату до минимального страхового взноса, которая связана с декретными, начисленными в прошлом отчетном периоде за текущий отчетный период (или в текущем отчетном периоде за прошлый);

— «47» — если доплату до минстрахвзноса определяем по «солдату предприятия».

Переходим к графе 09. В ней по строке с доплатой проставляем:

— КТН «13» — если отражаем доплату в текущем месяце за текущий месяц (в графе 08 — код категории «1», «29», «42», «47») или в текущем месяце за предыдущий месяц (месяцы) в связи с начислением больничных/декретных (в графе 08 — код категории «29», «42»);

— КТН «14» — если отражаем доплату в текущем отчетном периоде за предыдущий отчетный период, которая возникла в связи с перерасчетом отпускных при увольнении (в графе 09 — код категории «1»);

— КТН «2» — если исправляем ошибку: в прошлых отчетных периодах не начисляли или не отразили доплату;

— КТН «3» — если исправляем ошибку: в прошлых отчетных периодах завысили или ошибочно отразили доплату.

Теги

Спасибо, что читаете нас

Войдите и читайте дальше