Все сайты

Бухгалтер 911, ноябрь, 2018/№49

Печатать

Новые НН/РК: ЦУ от фискалов

ГФСУ в письме от 27.11.2018 г. № 36942/7/99-99-15-03-02-17 привела обобщающую информацию по заполнению новой формы налоговой накладной (НН) / расчета корректировки (РК). Пройдемся по самым важным моментам этого письма.

Начиная с 01.12.2018 г. регистрировать НН/РК (независимо от даты их составления) нужно по новой форме, утвержденной приказом № 763*. Все новшества повторять не будем**. Сосредоточимся только на тех важных моментах, которые прямо не найти в тексте приказа № 763, но которые разъяснила ГФСУ.

** Подробности — в статье «Налоговая накладная: подробно о новинках» (журнал «Бухгалтер 911», 2018, № 46).

РК к «сводным» НН. Вы знаете, что теперь в шапке НН к сводной НН в поле «Зведена податкова накладна» вместо отметки «Х» проставляется тип признака («1» — «4»). Так вот, если вам нужно составить РК к сводной НН, которая регистрировалась до 01.12.2018 г., то в шапке такого РК в поле «До зведеної податкової накладної» указывайте соответствующий тип признака, а не отметку «Х», которая стояла в НН.

РК к НН с типом причин, по которым НН не выдается покупателю. Если выписываете РК к НН с типом причины, которая регистрировалась до 01.12.2018 г., то в шапке такого РК ставьте тот тип причины, который был указан в НН. Например, в РК, составленном к НН от 20.01.2017 г., которая имеет тип причины «16», также должен быть указан тип причины «16».

Налоговый номер плательщика налога. Фискалы уточнили, что:

— для поставщика (продавца) этот номер заполнятся всегда;

— для получателя — только если НН составляется на (1) операции по поставке товаров/услуг плательщикам НДС (независимо от того, по какой ставке и в каком порядке облагается НДС операция); (2) «спецоперации», названные в п. 10 Порядка № 1307*** (т. е. на льготные поставки: дипмиссиям и дипперсонам; за счет средств международной техпомощи для ЧАЭС; за счет грантов для борьбы со СПИДом, туберкулезом и малярией).

*** Порядок заполнения налоговой накладной, утвержденный приказом Минфина от 31.12.2015 г. № 1307.

А вот если НН составляется на неплательщика (с типом причины «02») и условным ИНН покупателя «100000000000», то налоговый номер продавца заполняется, а покупателя — нет.

Налоговый номер плательщика налога не заполняется ни для поставщика, ни для получателя при составлении НН на операции по получению услуг от нерезидента, место поставки которых определено на таможенной территории Украины (НН с типом причины «14»).

Графа «Сума ПДВ». Не заполняется в НН, которые составляются на операции по ставке 0 %, освобождены от налогообложения. При этом в этих случаях никакие нули и другие знаки или символы в этой графе не проставляются. Есть еще особенности по заполнению этой графы в РК к НН, зарегистрированных до 01.12.2018 г. (см. ниже).

РК. Прояснили момент, в каких именно графах указывать знак «-» при «обнулении» строки НН. Отметим: в самом Порядке № 1307 сформулировано, что корректируемые показатели приводятся «со знаком «-» отдельно в каждой графе». Как и предполагалось, это означает, что в случае изменения количества товаров/услуг со знаком «-» заполняется только графа 7 (наверное, нужно понимать, что и графа 13). В случае изменения стоимости (цены) со знаком «-» заполняется только графа 9.

В РК к НН, которые регистрировались до 01.12.2018 г., в строках на «-» (обнуляющих строку НН) графу «Сума ПДВ» не заполняем. А вот в добавляемых строках (на «+») она уже заполняется.

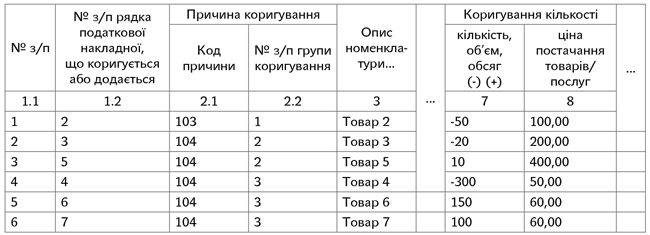

Номер группы корректировки. Фискалы подтвердили, что (1) в одном РК может указываться несколько причин корректировки (но только в пределах кодов причин 101-104); (2) группой корректировки признаются строки «-» на «+» в пределах одной позиции.

Фискалы приводят такой пример.

В налоговой накладной, зарегистрированной в ЕРНН и выданной налогоплательщику, заполнены четыре строки с разными видами (номенклатурой) товара. Происходит возврат товара, указанного во второй строке налоговой накладной (Товар 2), и смена номенклатуры товаров, которые указаны в третьей и четвертой строках налоговой накладной (Товар 3 и Товар 4). При этом Товар 3 заменяется на Товар 5, а Товар 4 заменяется на два новых товара — Товар 6 и Товар 7.

В таком случае возврат Товара 2 — это первая группа корректировок. Смена номенклатуры по Товару 3 на Товар 5 — вторая группа корректировок. Смена Товара 4 на Товары 6 и 7 — третья группа корректировок.

«Обнуление» ошибочных» НН. Ну как и ожидалось, налоговики подтвердили, что РК на «обнуление» НН с типом причины «20» (который поможет избавиться от «∑Перевищ» по ошибочной НН) может составляться, только если в ЕРНН уже зарегистрировано на одну операцию две и больше НН. РК с типом причины «20» не может быть составлен, если:

1) в ЕРНН зарегистрирована только одна НН — ошибочная;

2) табличная часть обнуляемой «лишней» НН не соответствует табличной части правильной НН;

То есть если, к примеру, у нас зарегистрирована только ошибочная НН, то не получится составить РК с типом причины «20» (чтобы уйти от «∑Перевищ»), указав в качестве правильной НН какую-нибудь из ранее зарегистрированных НН.

3) к излишне составленной НН регистрировался не «нулевой» РК, а РК на изменение количества/цены.

В этих вышеприведенных случаях может составляться только «обычный» РК, а не РК с типом причины «20».