Все сайты

Бухгалтер 911, декабрь, 2021/№49

Печатать

Товарный учет у ФЛП: торговля, услуги, производство

Многие ФЛП неожиданно «попали» на товарный учет*. Разумеется, мало кто начал его вести именно с 26.11.2021 (как положено), учитывая, что в период карантина проверки налоговиков — событие почти нереальное. Поэтому еще не поздно разобраться с тем, какая запись в Форме учета должна быть первой, и самое главное — как же вести товарный учет в торговле, производстве и сфере услуг?

* О том, кто обязан вести товарный учет, а кого эта чаша миновала, мы рассказывали в статье «Учет товаров у ФЛП — не для всех!» (журнал «Бухгалтер 911», 2021, № 47).

Первая запись в Форме учета

Уже появились первые ласточки разъяснений налоговиков о товарном учете у ФЛП (категория 109.02 ЗІР). И начали они с записи № 1, которая должна красоваться в Форме учета товаров каждого ФЛП, на долю которого сейчас выпало этот товарный учет вести. Как мы и предполагали, налоговики считают, что это запись об остатках товаров на начало учета на основании описи остатков товаров.

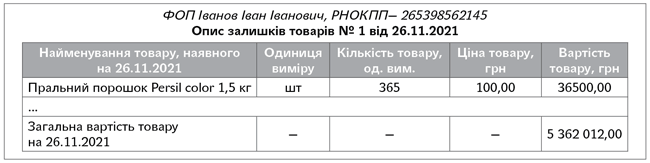

ФЛП формирует опись самостоятельно, в произвольной форме. Можно расчертить или распечатать таблицу ориентировочно такого вида:

В процессе составления описи у вас может возникнуть два вопроса:

1) на какую дату пересчитывать остатки товара и заполнять опись?

2) по какой цене указывать остатки товара?

Дата составления описи — утро 26 ноября или вечер 25 ноября. Поскольку обязанность вести товарный учет у ФЛП возникла с 26.11.2021, это означает, что в Форме учета товаров за 26-е число уже нужно отражать все документы о движении товара (поступление/выбытие). Логично, что остатки товара должны быть посчитаны до этой даты (после окончания рабочего дня 25-го числа или до начала работы 26-го числа). Если у ФЛП — круглосуточный режим работы, опись датируем «26.11.2021 00:00».

В общем случае цена товара в описи указывается на усмотрение самого ФЛП. Об этом прямо сказано в п. 2 разд. I Порядка № 496. Но, как мы уже отмечали ранее, у нас не общий случай**. У ФЛП должны быть документы на приход. Поэтому и цену укажите ту, которая стоит в первичке!

** Статья «Ведем новый товарный учет ФЛП: что можно, а что нельзя» (журнал «Бухгалтер 911», 2021, № 48).

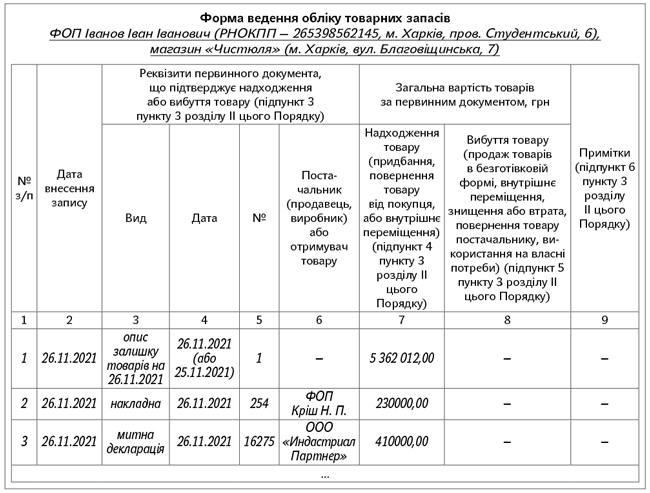

Данные из описи переносим в Форму учета товаров так:

Если же у ФЛП нет остатков товаров на 26.11.2021, то он может вообще не составлять опись товаров и не вносить в Форму учета товаров запись об остатках товарных запасов.

Товарный учет в торговле

Итак, первую запись (об остатках) внесли. Что дальше? А дальше для торговцев все довольно просто: в Форму учета товаров вносим в хронологическом порядке:

1) все первичные документы о покупке (поступлении) товаров (накладные, ТТН, таможенные декларации, акты закупки, фискальные чеки РРО на покупку товара, товарные чеки и т. п.);

2) все первичные документы о выбытии товара. Причем выбытием считается:

— продажа товаров «мимо» (без использования) РРО/ПРРО (по цене продажи);

В Форме учета товаров мы вообще не показываем выбытие тех товаров, которые ФЛП продал с использованием РРО/ПРРО (о них налоговики знают и так)! Задача Формы — не свести приход и расход товара, а просто подтвердить тот факт, что на весь товар есть первичка.

— внутреннее перемещение товара между местами продажи и/или местами хранения товара у одного и того же ФЛП (учитываем товар либо по цене закупки, либо по цене продажи — Порядок № 496 четкого правила не устанавливает);

— уничтожение или потеря товара (учитываем товар по цене закупки);

— возврат товара поставщику (учитываем товар по цене закупки);

— использование товара на собственные нужды (учитываем товар по цене закупки).

Так что же получается, спросите вы: если ФЛП торгует в розницу с РРО/ПРРО, ему достаточно вносить в Форму учета товаров только документы «на приход»? Так и есть. Получается, что в Форме учета товаров он будет указывать только список «входящей» первички на товар плюс редкие документы о порче, возврате товара поставщику или перемещении товара из магазина № 1 в магазин № 2.

А нужно ли вести товарный учет на складе? Если речь идет о торговле, то безопаснее вести товарный учет даже на складах. Такой вывод можно сделать из п. 2 разд. II Порядка № 496, где сказано, что в Форме учета товаров указываем название и адрес «места продажи (хозяйственного объекта) или места хранения товаров, в пределах которого ведется товарный учет». Да и как подтвердить первичкой поступление товара со склада в магазин, если на складе товар не учтен ☺? Один только акт на внутреннее перемещение без «входящей» первички от поставщиков никогда не устраивал налоговиков ☹.

Если вы — дропшиппер, то товары вам вообще не поступают, поставщик отправляет их сразу покупателям. В этом случае товарный учет вести не нужно. Почему? Потому что учитывать нечего, ведь товарных запасов у вас нет по определению (вы ничего не удерживаете для перепродажи).

Товарный учет на производстве

Гораздо сложнее обстоит дело с товарным учетом у ФЛП-производителя. Тут вообще не понятно, что учитывать ☺. Ведь у производителей вообще нет товаров в традиционном понимании (то, что куплено для перепродажи). У них есть:

— сырье (то, что купили для производства продукции) и

— готовая продукция (то, что сделали из сырья).

Но если присмотреться внимательнее, то окажется, что Порядок № 496 требует вести учет не просто товаров, а «товарных запасов». И он дает им свое собственное определение.

«товарные запасы — совокупность товаров, которые удерживаются ФЛП для дальнейшей продажи (предоставления услуг)» (п. 2 разд. I Порядка № 496).

По сути, под товарными запасами Порядок № 496 понимает все, что предназначено для продажи. Получается, и готовую продукцию тоже. То есть ее учет вести нужно. Это — вне сомнений.

Как? Просто оформляем акт оприходования готовой продукции (с производства на склад или в магазин) и вносим данные о нем в Форму учета товаров. Ну и стандартно отражаем в Форме учета товаров документы о выбытии готовой продукции (если она продана без РРО/ПРРО).

А что же делать с сырьем? В отличие от готовой продукции, оно предназначено не для продажи, а для использования в производстве. Так надо ли его учитывать? Формально не надо. И вот почему:

— во-первых, сырье — не товарные запасы (не предназначено для продажи). То есть Порядок № 496 сырья вообще не касается;

— во-вторых, когда Порядок № 496 говорит о выбытии товарных запасов, он не упоминает передачу их в производство. А это означает, что идея вести учет сырья даже заложена не была в Порядок № 496;

— в-третьих, штраф по ст. 20 Закона об РРО исчисляется «по ценам реализации» товара. Сырье же никто реализовывать не собирается.

Налоговики пока на этот счет не высказались. Но очень может быть, что они потребуют вести учет даже по сырью ☹. Благо тот, кто не хочет спорить с налоговиками, спокойно сможет в любой момент «написать» такую Форму учета, как хотят налоговики (ведь Форма нигде не регистрируется).

Товарный учет в сфере услуг

ФЛП, которые выполняют работы или предоставляют услуги, вообще никогда не беспокоились о товарных документах, потому что товаров у них нет.

А тут вдруг — Порядок № 496, в котором сказано, что он распространяется не только на ФЛП-торговцев, но и на лиц, которые «фактически осуществляют продажу товаров (предоставление услуг) и/или расчетные операции в месте продажи (хозяйственном объекте) ФЛП».

Получается, если налоговики пожалуют с проверкой к ФЛП-услужнику, он или его работник обязан будет предоставить им Форму учета товаров и первичные документы (п. 11 разд. II Порядка № 496).

Выходит, ФЛП-услужники тоже должны вести товарный учет.

Но что им учитывать? На это отвечает п. 2 разд. I Порядка № 496. Учитывать можно и нужно товарные запасы, а это — «совокупность товаров, которые удерживаются ФЛП для дальнейшей продажи (предоставления услуг)».

Что же это за товары такие, которые ФЛП удерживает для предоставления услуг и которые нужно учитывать в Форме учета товаров? На наш взгляд, с натяжкой, но таковыми можно считать товары, которые ФЛП передает/продает клиенту при предоставлении услуг / выполнении работ, при этом выделяет их цену в счетах/актах. Яркий пример — запчасти, ГСМ, которые использует СТО при ремонте авто заказчиков и отдельно выделяет в счете их цену.

А вот пример, в котором в Форму писать, считаем, нечего, — пример с «сырьем». Например, грузоперевозчик использует ГСМ и запчасти для собственных авто; консультант использует канцтовары для подготовки консультации и т. п. Такое «сырье» ФЛП содержит не для продажи (предоставления услуг), а для обеспечения собственной хоздеятельности. У него нет цены реализации, поэтому формально штраф по ст. 20 Закона об РРО не может быть применен.

Опять же налоговики по этому поводу еще не высказывались и не исключено, что будут фискалить. Поэтому возможно, что и с учетом «сырья» придется возиться.

Но это только формально ☹.

Но что дает некоторую надежду. На днях был принят Закон на базе законопроекта № 5600 (тот, который «очередная налоговая реформа»). Так вот, он с 01.01.2022 изложит в новой редакции этот самый п. 12 ст. 3 Закона об РРО. Тот, из которого «растут ноги» учета товарных запасов, о котором мы сейчас говорим. И в этой новой редакции уже нет упоминания об услугах. В связи с этим, вероятно, Минфин будет уточнять свой порядок ведения учета. При этом, хочется надеяться (но не факт), вообще вычистит из него упоминание об услугах.

Ждем и следим за развитием ситуации!

Спасибо, что читаете нас

Войдите и читайте дальше